2019年4月21日,由金斧子、正心谷创新资本、招商证券联合主办的金斧子第三届私募大会在深圳召开。邀请到IMF经济学家、长江证券首席经济学家伍戈、正心谷创新资本董事总经理赵永生、洪泰基金创始人、洪泰资本控股董事长盛希泰、深圳凯丰投资首席经济学家高滨等多位知名行业大咖、业界精英,超600名机构代表齐聚现场,包括投资界、第一财经、中国证券报、界面、南方都市报、深圳财经等30多家主流媒体覆盖报道。

本届私募大会围绕“重构——资本市场投资新机遇”主题,洪泰基金创始人、洪泰资本控股董事长盛希泰从中国资本市场的发展历程切入,从市场政策、时代机遇等方面深入分析了科创板的独到优势。他指出,科创板与以前的板块不同,但仍要坚持“一个中心两个基本点”,而资本市场只有竞争才有未来。

以下为洪泰基金创始人、洪泰资本控股董事长盛希泰的演讲实录:

今天这个场合感觉回到我传统的领地,我在证券公司做了20年,和这个市场挨得更近,随后转型,最近4年做了洪泰基金。证券公司一般做卖方,尤其投行是做卖方,而投资是做买方。今天来到现场的主要是二级市场的投资人,和公募、私募股权有点不同。不知道大家有没有关注前天的新闻,政治局会议宣告宽松政策阶段结束,这可能标志着未来将是和过去20年不太相同的情况。

任何政策有它的滞后性,不能乘以十、乘以一百、乘以一千地执行,这样放在金融领域就很可怕,结果一定是严重滞后或严重过激。就像钟摆,摆的幅度摆到3就可以了,非要摆到12,指望明天就见效,是不符合基本规律的。政策是有滞后效应的,这是这两天要引起思考的问题,特别是宏观要思考的问题。

中国资本市场的发展

这次的主题是“重构--资本市场投资新机遇”,我应该第一个提出重构资本市场,我第一次讲是2016年,网易的经济学年会,我讲重构资本市场,今天用这个题目挺对我们的路,挺好的。我从业差不多快三十年,从业之初我老大跟我说的印象最深的两点是:一是中国要进入财富管理时代,二是中国要建立多层次资本市场体系。三十年过去了,财富管理时代有所进步,像金斧子这样的企业,在短时间内做得这么好,说明财富管理时代已经开始崛起。另一方面,建设多层次资本市场的口号喊了二、三十年,实质没有很大的改变,也很难改变。

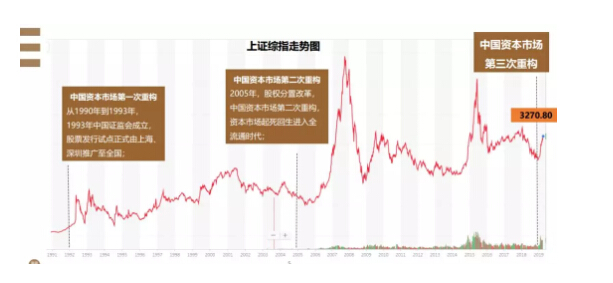

这张图我感触很深(下图),我1992年毕业来深圳找工作,算是市场的亲历者,亲历者和看一本书是完全不同的感受。过去的二十多年看一本小册子十分钟看完,然而作为亲历者,有很多切肤之感,什么是切肤?刀架在身上会感到痛。

我1992年从业的时候赶上很好的时代——小平南巡。基本上中国所有的证券公司、所有大的券商都是1992年成立的。我们这代人运气特别好,我们到深圳找工作,机会比我的师兄好,我的师兄没赶上,三年之后他们回来已经晚了,我的师弟比我晚,我们这代人是最好的受益者,一个人一辈子有没有成就,成就大小、早晚和时代机遇有太大的关系。

1992年我在君安证券,现在叫国泰君安,君安要是继续存在就是今天的中国版高盛,君安在当时所处的氛围和被监管部门的制衡是前所未有的。后来和国泰合并成为国泰君安,国泰是建行成立的;南方证券是农行成立的,后来改为中投,去年被中金合并;工行在北京成立华夏证券,现在改名中信建投,有影响力的大型券商的都是在1992年成立的。

那个时代经历了各种制度,从发行通道来讲,证券公司投行分为四个等级:二、四、六、八,小券商两个通道,同时可以报两个项目在会,四个通道可以同时报四个企业在会,我当时在的联合证券是八个通道。后来发现企业很多报不出去,后来部分券商增加十个通道,我们同时可以报十个企业在会。后来有了保荐代表人制度,保荐代表人制度今天来看已经无关紧要,但在当时这个制度推出来,对整个市场的建设是有害的。为什么到今天变得无关紧要?因为今天保荐代表人太多了,真正市场化了,没办法漫天要价了。而当时推出来对市场是有害的,证券公司最核心的业务也是资本市场最主要的门口,这块业务被几个人控制着,这些人一走这块业务就没了,导致项目奇货可居、待价而沽,最终这块业务还得需要证券公司负责任,所以保荐人这个制度遭到很多的攻击。

今天保荐人制度没那么要紧,这说明什么?说明市场最终是最伟大的,市场是最均衡的。大家会发现中国任何一个领域只要改革开放都是发展最好的,电冰箱、洗衣机大家还想买国外品牌吗?大家不会买,因为这是放开最充分的领域。除了投行还有经纪业务,为什么资本市场应该放开?重构意味着不需要发明创造,只需要跟市场接轨就可以了。

科创板成功的几大因素

如今科创板被寄予很高的期望,然而每次板块放开我们都具有很高的期望。2004年的中小板、2009年的创业板,五年前新三板,每个板块出来我们都寄予很高的期望,最后都是很失望的,但科创板或许不同,有几个原因:

第一,至今没有一个版块是由最高领导人提出设立的,科创板拥有前所未有的战略高度,这是能成功的第一个要素。

第二,是科创板的时代机遇。过去五年我做投资,体会很深刻,过去五年是中国变化巨大的时期。在投资领域、创业领域,2014年双创提出前后,北京一枝独秀,北京创业项目、创投机构的数量、创投基金管理的数量占全国的60%,这个数据根本不可思议。2018年北京降到35%,仍然是很大,五年的时间已经下降了很多。整个创业公司、创投的氛围、私募基金、股权投资基金的数量和金额在重构中国的竞争环境,重构中国的市场和区域的竞争局面。过去五年的创业企业数量是以前无法比拟的,这是目前为止科创板诞生很大的原因和根基。

第三,过去五年是移动互联网在中国大放异彩的五年,做投资的很多去华尔街,过去五年去硅谷的也很多,但会发现过去五年是中国把移动互联网用到极致的五年,这期间中国有几个红利:首先是创业的红利,中国创业的红利不是赶时髦也不是讲政治。一个家庭添了人口,意味着希望和未来,而什么是一个国家、一个地区的希望和未来?是新的经济体诞生、新的企业诞生,目前为止中国每天诞生1.82万家企业,这个数字是不可思议的,美国没有这么浓的创业氛围,这是中国的希望和未来。

其次是移动互联网的红利。移动互联网时代中国彻底领先全世界,包括美团,OFO、摩拜模式尽管不是很成功,但伟大的变革就是从Copy to China到Copy from China。不管有多少文章攻击“独角兽”,但“独角兽”的数量是非常说明问题的,美国占40%多,中国占30%多,中国美国加起来基本上占全世界“独角兽”的70%-80%,其他国家都基本忽略不计,这也是科创板能够成功非常伟大的土壤。

第四,科创板放在上海,上海人精细、严谨是他成功的要素,科创板处于这样的时代可能会成功。

科创板:坚持一个中心两个基本点

新三板为什么不成功?我觉得科创板身上仍然有新三板失败的影子。我的逻辑叫作:一个市场要坚持“一个中心两个基本点”。市场的中心是流动性,流动性是指我去菜场买白菜能买到,卖白菜也能卖出来。新三板为什么失败?因为买也买不着,卖也卖不出去,核心的原因是500万的门槛。而500万的门槛怎么来到?为什么是500万不是5000万不是1000万,不是50万?为什么是500万?这个门槛导致根本不可能有流动性,500万是假的,500万开个户留下几十万,再凑500万开第二个户,这种市场上并不少见。为什么500万的门槛放在那儿,为什么说500万不合理?这和50万相关,与50万这个数一脉相承。

去年个人所得税起征点从3500提到5000,个人所得税起征点提升的时候大家认为5000太低了,董明珠说10000都不算高,为什么你们认为5000低?3500到5000,个人所得税税收去年少了3600亿,这就是中国的现实,这就是拼多多社会崛起的基础。过去五年投资人最遗憾的是错过拼多多,为什么错过拼多多?大家可以说创始人很有个性、不愿意理投资人,就错过了,这是表层原因。

深层原因是大家认为拼多多不代表未来,过去三五年有一个词叫做消费升级,消费升级时代下拼多多怎么有未来?大家不了解一个社会现实,中国71%的人口叫低收入人口,什么叫低收入人口?家庭净资产低于50万,大家觉得高吗?在农村盖个房子评估都不止50万,这就是中国的社会现实。

我反复提示这个市场风险很大,新三板高风险,既然告诉你是高风险的事情,你仍然愿意进来参与,那你就不是政策保护的对象。为什么设立门槛?就怕一般的老百姓冲进来亏了钱影响社会稳定,所以设置500万的门槛,但毫无道理,因为这样根本不可能有流动性。500万的门槛与中国经济社会的收入结构完全不吻合,导致最后没有交易量,市场死在那儿了。指望做市商制度,2015年的熔断机制还不够惨吗?做市商制度让券商得利,而投资者不再进场,所以新三板失败是必然。

科创板的门槛目前是50万,大家觉得50万会有多大的交易量?各位在二级市场比较熟悉,50万这个门槛可能限制90%的人进场,公募基金占的比重很大,公募基金不频繁进出,市场不活跃,就没有交易量。50万这个门槛能成功我抱有很大的怀疑,这个话我说过很多次,今天没什么改变。当然了,为了提高交易量,各方也想了很多其他办法。

两个基本点,一是搞钱,也就是融资;二是财富效应。很多媒体隔靴搔痒、道听途说,说中国资本市场很有问题,是圈钱的市场。可是,市场的本质不就是搞钱(融资)吗,不能搞钱谁还来?谁还要把所有信息对你公开?关键是谁搞钱、怎么搞钱?一个资本市场就是搞钱的,我们市场直接融资比重这么低,过去二十年没任何改变。搞钱是一个基本点,第二个基本点是财富效应。泡沫一般情况下肯定不是褒义词,人类社会最伟大的泡沫是上市公司的股价。资本市场的股价是不是泡沫?凭什么利润乘以市盈率就是股价?这肯定是泡沫,可很多领域有好处就不是泡沫。上市公司制度推动了人类的进步,利润乘以十就是十倍的泡沫,乘以一百就是一百倍的泡沫。在可控的范围内我们在享受泡沫而已,所以财富效应能带来身价的增长,才有可能让人冲进来。企业为什么愿意上市?为什么愿意把所有数据给投资者看?上市公司、公众公司付出代价是以部分自由为代价。没好处我来干什么?好处就是财富效应,能搞钱,就这么简单。

过去这么多年,这个逻辑永远是要摆在这个地方的,2004年的中小板,2015年创业板,五年前的新三板,今年的科创板,我们都希望能更好的促进经济的发展进步。而核心就一点,我们不需要发明创造,很多发达国家非常成功的经验搬过来就行。2005年之前中国资本市场是一条腿,因为70%的股票不能流通,2001年到2005年间倒闭了40多家证券公司,空前绝后的大熊市。2007年全流通时代到来,才有了随后的大牛市,很可惜之前又把所有股份锁定了。

资本市场:有竞争才有未来

关于中国资本市场,我一直说有竞争才有未来,有竞争才可以有效率。我很怀念2004年深交所和上交所竞争的局面,为什么?因为2004年中小板推出之前深交所没饭吃,很多大企业都到上海上市,深交所为了竞争的需要,深交所的市场营销团队遍布全中国,基本上中层干部都出去做市场,上交所有危机感,上交所去拉单,两个交易所竞争。2004年后中小企业在深交所,大企业到上交所,情况就变了。

今天科创板为什么在上海推出来?推出科创板和深圳竞争,我觉得竞争是有好处的。最好的局面是科创板推出以后,深交所必然会跟上,广东已经提出来希望创业板跟着改革,深圳是中国改革开放的前沿,深圳跟上来了,两家竞争很有好处,我们各位都会是受益者,起码态度好很多,效率也会高很多。新三板也可以这样改,这个取决于北京的工作力度,三家竞争有什么不好?没有什么问题。三年前我就呼吁,深圳的中小板和创业板合并,因为中小板和创业板没有本质的区别,只有这样我们所谓的重构才会有合适的未来。

多层次资本市场根本不用讲,各个地方的交易所没办法起到你想到的多层次资本市场的建设作用,交易所如今还是柜台市场,为什么?还是回到我说的一个中心、两个基本点,如果这个市场没有流动性,不能搞钱、没有财富效应就没效率,这个市场就不应该存在。中国到目前为止根本不需要那么多柜台交易,仅仅是阵地的需要和摆设,起不到什么作用。

如果科创板、科技板、创业板三家竞争,三足鼎立,有可能是中国资本市场真正进入重构的开始,对国家、对经济发展、对各位都会有很大的收益和好处,这个事情并不难做。

没有伟大的经济体

就不可能有伟大的资本市场

我觉得任何国家包括区域、地区,没有伟大的经济体就不可能有伟大的资本市场,我感受是深刻的。1995年我在新加坡待了近一年,新加坡当时很牛,上了岁数的人回忆一下,1995年前后到1997年前后,新加坡为什么那么牛?1997年香港回归,他们以为香港回归就没前途了。新加坡说我要做全世界第三大中国市场,做东南亚的老大,结果新加坡现在的资本市场完蛋了,当时1995-1997前后三五年中国任何场合包括这种会议,新加坡交易所的代表都是坐上宾,可是事实是新加坡弹丸之地根本没有交易量。我说新加坡就是新三板失败的一个缩影、前车之鉴,因为没有交易量,退市来不及、规则很复杂,这害了很多中国企业。为什么新加坡资本市场完蛋了?香港资本市场这么发达?因为香港背靠中国伟大的经济体。一个国家、一个地区的经济总量和资本市场的发展程度是绝对正相关,华尔街必须在美国,不能在非洲。2010年中国经济总量超过日本,2014年我们的资本市场总量超过日本,完全对应的。

从国内来讲也是这个竞争局面,没什么区别。我跟很多人说,并不是我这碗饭吃了20年我就夸它的重要性,并不是这个道理。一个区域、一个地区,如果没有明星企业家说明没有过去,没有上市公司说明没有现在,没有创业说明没有未来。原来我做这一行,京广线以西,黄河以北几乎可以不用去,去了浪费时间,因为没有性价比。而去年的局面是京广线以西,长江以北可以不去,这个局面是非常惨烈的。我的老家山东去年只有一家IPO在青岛,还有五家过会也在青岛,六家都在青岛。2018年没多大的改变,2018年105家,江苏独占20家,这是不可思议的。马太效应越来越明显,这种现象需要引起所有人的重视,不仅政府官员要重视,所有的投资人都要重视。我相信如果关注2019年科创板报的20家,看一看都在哪个区域,会发现这非常说明问题,一定说明未来。

也希望和各位合作,资金、人才、项目都可以探讨,谢谢大家!

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。