3月底刚刚发完年报的苏宁易购,不仅业绩表现优异,股价也是气势如虹。本周,苏宁易购股价累计涨幅高达15.54%,4月3日那天股价更是暴涨近9个点!对于苏宁的爆发,大家有很多说法,有说是要入股格力,也有观点认为是补涨+年报,业绩反转的确定性得到了证明。

在我看来,苏宁受到资金的关注,最主要的原因还是它坚持的双线融合模式逐渐体现了价值。苏宁不仅在营收方面实现连续两年两位数高增长,特别在效率提升和改善方面,也连年攀升。规模、利润都在增长,前期估值又极低,这样的好股票,自然会被市场发掘。

话不多说,我们用四张图来看一下苏宁双线融合的智慧零售模式,究竟有哪些竞争力呢?

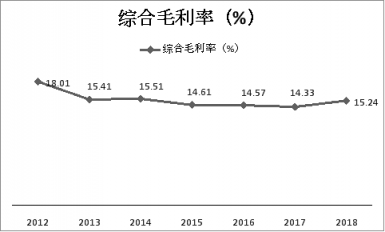

综合毛利率触底反弹,重回2014年水平。

这几年,苏宁因为开展线上业务,综合毛利率不断下降。2017年,苏宁的综合毛利率降至14.33%,为自2012年以来新低。2018年,苏宁综合毛利率较同期增加0.91%,一下达到了15.24%的水平。这显示,苏宁在商品经营方面,无论在品类管理和拓展,吸引消费者,还是优化供应链方面,都做得不错。其次,随着苏宁智慧零售生态圈建成,包括物流、金融、安装维修等毛利率较高的收入也在快速增长,共同促进苏宁综合毛利率的提升。

全品类毛利率提升,苏宁渠道价值凸显。

除了综合毛利率反弹之外,最让我满意的是,苏宁主营零售行业的毛利率继续提升,并且是所有品类的毛利率都在提升。这说明品牌商认可苏宁的全渠道价值。在新型零售时代,传统电商品牌有向线下开辟新场景的需求,线下卖家也希望触“电”。而苏宁的全渠道价值能够帮助品牌商快速进行双线融合、打通各级市场。

这是2012-2018年苏宁各产品的毛利率情况。小家电、白色电器、空调等在2017年,而到了2018年,通讯产品、数码IT、黑电等产品的毛利率也出现了回升。苏宁盈利水平的反转肉眼可见。

物流、租赁费用率下降,规模效应显现。

苏宁全渠道模式的精髓,就在于能够有效地降低零售各环节的成本,提升效率。尽管前期需要较长时间的投入,但是等到苏宁营收规模涨起来后,这个规模效应就会特别明显。

从下图中可以看出,过去7年苏宁的租赁费率、水电费率一直在下降,而装潢费率只在2015年出现略微上升,整体也是处于不断下降的趋势。而物流费率(之前叫运杂费率),因为物流仓储的建设投产需要一定周期,因此导致费率出现上升。但是2018年苏宁的物流费率已经开始下降了,相信随着越来越多的物流仓储式设施投产,以及苏宁营收保持高增长态势,物流费率还有继续下降的空间。

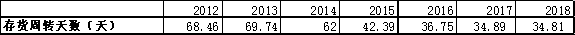

存货周转天数继续下降,全品类战略起效。

对零售企业来说,存货绝对是其重头戏。如存货周转率高,说明公司的销售状况好,产品没有积压,那么公司的盈利能力就强;如果企业无法有效的销售存货,取得现金,庞大的流动负债将是个沉重的压力,存货周转慢也会造成存货跌价风险。

家电、3C产品的特点是商品价值大,消费频率低,而苏宁转型以来坚持全品类战略,包括快消、生鲜、母婴等高频消费品类都有了长足的进步。从苏宁存货周转天数的大幅下降来看,苏宁的全品类战略已经生效。2018年苏宁的存货周转天数只有34.81天,比2012年少了近34天。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。