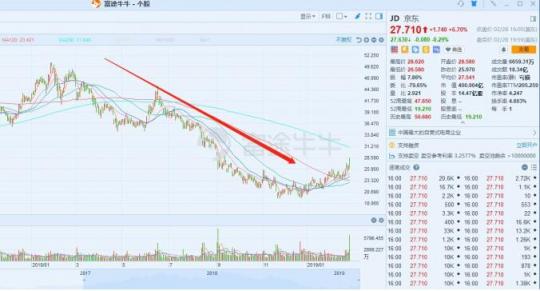

对于消费者而言,提起京东,多数想到的是它快捷的京东到家服务,品牌商品相对有保障,可用京东白条购物等印象。以口碑来看,京东的形象是不错的。但对投资者来讲,2018年京东的股价表现则是一场「噩梦」级的表现。

从18年1月最高价50美元到18年底最低的19美元,最大跌幅超60%,市值蒸发近450亿美元。当然下跌的原因有外围宏观因素,标普和纳斯达克指数在那段时间回撤超2成,阿里巴巴也最多跌近4成。但截止2019年2月28日,京东仍表现较弱,跌的多,反弹力度不足。

(行情来源:富途牛牛)

客观的说,京东去年以来股价之弱,除了宏观经济因素影响,还有自身业务增长放缓以及掌舵人「东哥」的官司。不过,在2018Q4财报公布以后,京东股价收了根大阳线,其中是哪些数据出现了亮点呢?

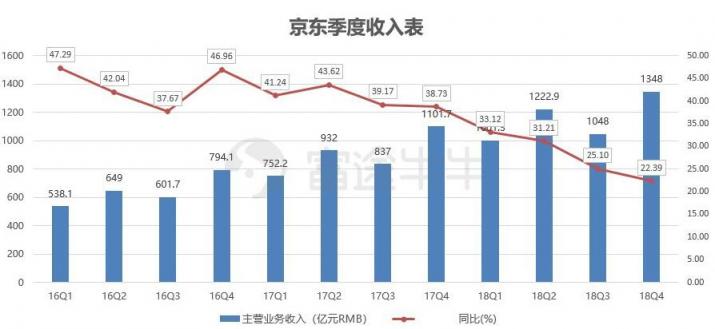

营收连续5季破千亿,活跃用户数停止下滑

(数据来源:公司财报)

2018Q4财报显示,京东2018年第四季度净收入为1348亿元,同比增长22.4%,增速仍是缓慢下滑,但连续5个财季破千亿。2018年全年净收入为4620亿元,同比增长27.5%。这个成绩还是不错的,首先超出了华尔街分析师的一致预期。其次2018年中国社会消费零售总额增速和网上消费总额增速全年在持续下滑。同时在强敌阿里和拼多多的竞争下,京东实现了稳定增长,并且也成为了目前国内营收最大的电商平台。

(数据来源:公司财报)

从活跃用户数上来看,京东活跃用户数在2018Q3首次出现下降,而到2018年Q4稳住了下滑的势头。截至2018年12月31日,京东年度活跃用户为3.05亿。这与截至2018年9月30日的3.052亿用户环比持平,但仍然低于第二季度的3.14亿,而17年同期活跃用户数为 2.925 亿。

用户增速放缓这一问题在京东和淘宝身上都有显现,而后进新秀拼多多却实现了71%的同比高增长,这也留给阿里和京东很大的启发。一二线消费者市场经过长期的精耕细作,用户增长红利基本到头,CEO刘强东和CFO黄宣德在电话会议上也着重强调了2018年三四线市场的强劲表现,以及未来将重点在供应产品和线下模式方向下功夫。

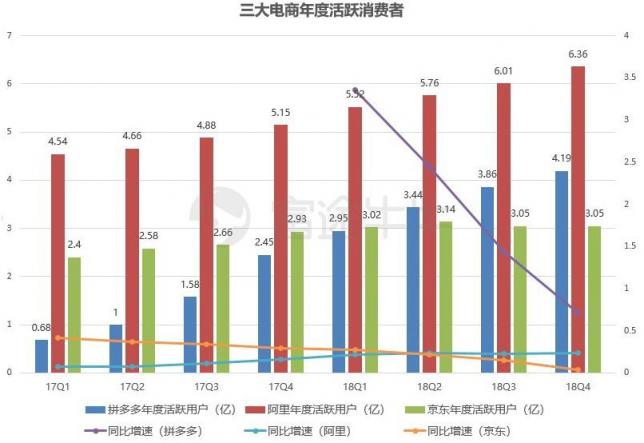

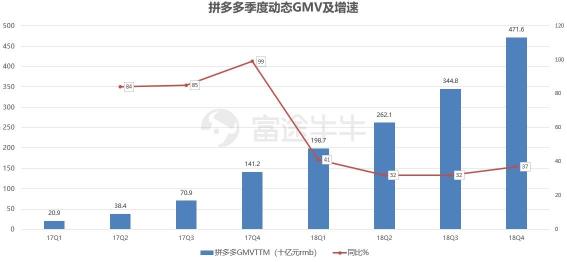

GMV增速放缓,拼多多追赶势头强劲

(数据来源:公司财报)

财报显示,京东全年商品交易总额(GMV)近1.7万亿元,同比增长30%;第四季度商品交易总额(GMV)5144亿元人民币,去年同期4034亿元,同比增长27.5%。对于如此庞大的交易额而言,这个增速算是稳定。鉴于Q4有个双十一购物节,下滑趋势还是比较明显。

(数据来源:公司财报)

而拼多多在2018Q4实现了2056亿的GMV,同比增长高达161%,虽然体量只有京东的40%,但这高速的增长也是在宏观经济不理想的环境下发生的。尤其在京东一直以来收入构成中自营3c和家电占比超过6成的情况下,低单价为主的拼多多有没有机会高频打低频的姿态追上京东呢?

不过GMV对判断电商平台投资价值的重要性已大不如前,这是因为GMV属于非通用会计准则数据,各电商平台统计方法大相径庭且秘而不宣,缺乏横向可比性。另外电商平台在披露GMV时半遮半掩,不能清晰透明的公布其中业务构成情况。

服务收入增速下滑,战略转型任重道远

按照属性,京东营收可分为两大块:商品销售,即自营业务取得的销售收入;服务收费,即为开放平台第三方卖家提供服务(如广告、物流等)收取的费用。

(数据来源:公司财报)

2018全年京东服务收入达到459亿元,同比增长50.5%。单四季度来看,2018Q4自营收入为1202亿元,同比增长20.0%,服务收入为146亿元,同比增长45.7%。从占比来看,服务收入占比不断增长,到2018Q4,已经达到10.8%。

在过往八个季度中的六个季度,服务性收入增速超过商品销售收入,说明京东大力拓展第三方卖家的数量,并不遗余力地让他们更多地「享受」服务。

最近四个季度,服务性收入增速更把商品销售远远抛在后面。2018年Q1,京东两类收入的同比增速分别为60%和31%成为历史高点。进入2018年,服务性收入增速也开始显著下滑,Q4同比增速比Q1低14个百分点。

自营商品毛利润率太低,卖服务才能赚钱,京东正处在从卖商品到卖服务的战略转型中。停止披露自营、第三方的GMV数据,在面向公众的宣传中淡化自营与第三方的差异,都是为了战略转型服务。

(数据来源:公司财报)

从收入细分占比来看,京东自营仍以电器为主要品类。2015年电器占比80%,之后逐年下降,2018年降至60.6%。而日用品销售占比则相较于2017年上升至29.45%。市场和广告收入占比提高较小,物流服务占比增速同比2017年达92.9%。市场和广告加金融物流只能在总收入中占到10%,京东业务战略转型的路仍然任重道远。

自营业务毛利率低,京东业务如何走出去?

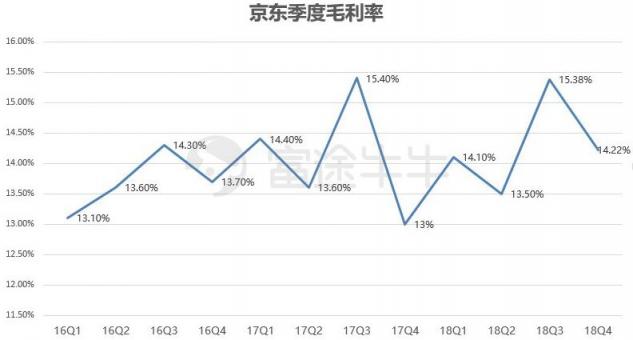

(数据来源:公司财报)

京东的商业模式主要是自营+第三方商家,前者主要获取流量,后者用来赚取服务费。京东在家电3C等这类标品通过自营建立了很好的口碑也吸引了海量用户,但是自营商品价格透明叠加物流仓储成本高居不下,以致电商零售利润极薄,京东的若想提高盈利就要做大第三方商家入驻规模并提高服务收费标准(佣金抽成和广告收费标准)

京东一直在努力扩大服务性收入占比,而服务性收入的毛利润率远高于商品销售,但总体毛利润率起起伏伏总是上不去,唯一的解释是自营业务毛利润率越来越低。

(数据来源:公司财报)

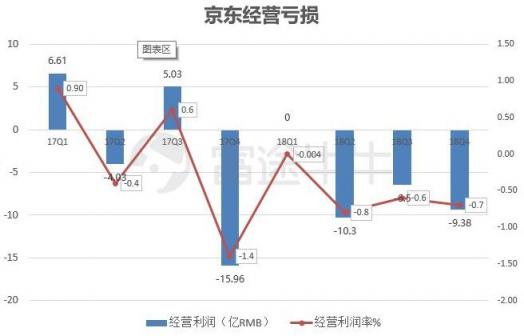

与此同时,各项费用占营收的比例又降不下来。于是就这样僵持了下来。这种局面是京东商业模式决定的,偶有不到一个百分点的经营利润,下个季度又陷入连续亏损。

(数据来源:公司财报)

2018年Q3,京东确认了34.3亿「其它收益」净值,从「经营亏损6.5亿」摇身一变为「净利润29.3亿」。但通过非经常性损益取得「净利润」或者「非」出Non-GAAP利润,都不是真正的「扭亏为盈」。从经营性亏损上看,2018年4季度为9.38亿,趋势仍在扩大。

京东一直在寻求突围路径,比如做大金融、物流服务。但要让京东电商生态圈以外的潜在客户使用京东提供的金融、物流服务谈何容易。

首先要有巨额投入,比如涉足快递就要在物流能力上全面向顺丰看齐,不能只建仓库。其次是获客,自己平台上的买家和卖家可以让他们「享受」京东的金融服务,但社会上如何让与京东没有关联的商家、消费者成为客户?这些都是京东得解决的问题。

仓库扩张持续放缓,应付款增长乏力

京东物流成立之时,将仓库面积从1000万平米扩大到5000万平米是当时宣布的一项重要决策。为何需要发展这么庞大的仓库面积,是为了囤货。

首先,囤货能「以储代运」改善用户体验。无须具备顺丰强大的干线物流能力,预先把贷囤在前置仓库,然后在第一时间送达下单用户。 其次,可以绑定商家。价值百万、千万甚至上亿的商品压在京东仓库里,对商家的掌控能力更强! 再者,囤货在客观上给供应商制造资金压力,有机会将他们转化为京东金融的用户。

(数据来源:公司财报)

但是,2018年第三季度京东仓储面积的增加速度大幅放缓。

2018年二季度末,京东旗下仓库总面积1160万平米,较2017年末增加160万平米,平均每月新增27万平米。2018年三季度末,仓库总面积为1190万平米,平均每月10万平米。2018年四季度末,仓库面积去到1200万平方米,平均每月3万平方米,呈现持续递减,京东的战略仿佛出现了变化。

不过从2018年第四季仓库面积增长不大的情况下,存货账面价值较上个季度回升至440亿,第三方卖家把货囤到京东仓库里的积极性有所提高,但鉴于双11效应,增幅不大。还是体现京东担忧投资下去仓库将面临空置。所以京东放慢了新建仓库的进度。

(数据来源:公司财报)

京东大建仓库的另一个目的是聚敛「应付账款」,借鸡生蛋,用供应商的钱去赚供应商的钱。但这个「阳谋」的进展并不顺利。 京东应付账款余额于6月末达到峰值875亿后,亦开始回落。2018年12月末为799亿。仓库面积1200万平米,距5000万平米还差得远,但在囤货和聚敛「应付账款」方面已经力不从心。仓储面积增速大幅放缓、仓库空置率提高、应收账款余额回落,形势视乎不容乐观。

结语:通读一遍京东财报,发现要找京东利空容易,找利好却很难。从电商模式同样较为重资产的亚马逊来看,其自由现金流的强大在近10年多数亏损的情况下仍获得了巨大股价涨幅。而截至2018年底,京东自由现金流仍为负78.6亿人民币,显然亚马逊估值法都不太适用目前的京东。笔者认为在京东的业务如此多不确定性解决前,投资仍需谨慎。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。