这几天,网传长城汽车正接触塔塔汽车,寻求收购捷豹路虎。2月13日,长城对外否定。记得2017年也传出长城欲收购FCA,最终却无果而终,那么这次呢?

看似不错的介入机会

在媒体渲染下,许多群众对长城收购捷豹路虎的战略需求持正面态度,因为如果成功,凭借誉享全球的路虎,长城就真成世界suv第一了。

从2个方面考虑,长城收购对方具有合理性。

首先,由于2017-2018车市竞争强化,长城业绩大幅下滑,股价也跌到谷底。今年长城高管继续强调公司谋求更加开放的发展路径。

反观老对手,吉利在收购沃尔沃后生产经营、业绩从15年开始突飞猛进,股价迎来一波暴涨。所以,投资者肯定也期待长城联手捷豹路虎,吸收对方在研发制造、营销方面的经验,迎来新发展机遇,这为大家描绘了一个波澜壮阔的未来。

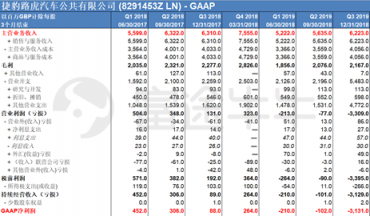

另外,据捷豹路虎公布的数据,2018年其全球销量59.3万台,同比减少4.6%,其中10-12月销量14.5万台,同比减少6.4%,这导致19财年Q3亏损31.29亿英镑。从下表可以看到,捷豹路虎今年各季度均处于亏损中,原因是中国、欧洲市场销量大幅减少,已经产品降价。

其实,不管是美中贸易战,还是现阶段欧洲柴油车需求低迷,都将使捷豹路虎的发展前景不断恶化。不过正因为其处于经营低谷,才为长城入主创造看似可能的机会。

买的起吗?

表面看,此时收购捷豹路虎是不错的选择。但从资产价格考虑,怕又是空欢喜一场。

截止19年Q3,捷豹路虎总资产224亿英镑(约合1946亿人民币),负债162亿英镑(约合1406亿人民币),净资产62亿英镑(约合538亿人民币)。当然,对塔塔集团来讲,一家全球顶级的豪华汽车制造商无论如何都不会以净资产价格贱卖。何况该品牌在过去一直有不错的盈利,短暂亏损不应使资产严重缩水。

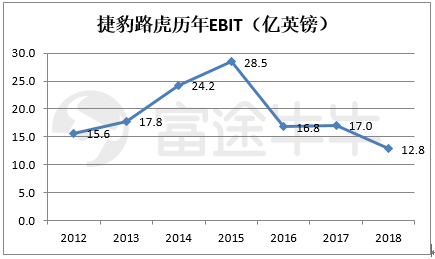

对汽车公司的估值通常是EV/EBIT介于8-15倍之间。假设取近十年的最低水平,15亿英镑和8倍估值,那么捷豹路虎的资产价格也在90亿英镑左右,合约782亿人民币。

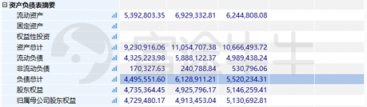

再看长城汽车的资产状况。截止2018年9月,长城账上现金约106亿元,远不足以买下对方资产,如果部分入股、和印度塔塔集团共同拥有管理捷豹路虎呢?似乎也不切合实际,因为这不符合。

另外截止2018Q3,长城总资产1066亿元,负债552亿元,净资产513亿元,考虑其体量较小,杠杆收购同样不具备想象空间。

除了资金不足这一最大障碍,从长城自身发展的角度考虑,不管是之前的FCA,还是捷豹路虎,其实都不是很恰当的并购标的。

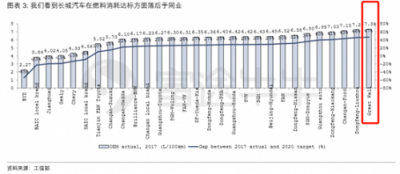

我们知道长城一直致力于成为全球最大的SUV车企,所以之前和FCA传出绯闻是因为Jeep,而这次明显是路虎。然而大家忽视很重要的一点,这两个品牌均主要生产中大型越野车,具备高油耗。中国是目前最大的汽车市场,所以长城如果真要收购、引入外国品牌,那应该选择契合国内排放法规要求的对象。你想想,无脑买下美国大排量肌肉车、V8发动机,最终却不能为长城所用,岂不是废铁一堆。

下图是,2017年各车企实际平均燃料消耗量与2020年政策要求标准的差距,长城排在最后位置。

小结

并不是所有自主车企,都能像吉利那么幸运捡到宝,毕竟福特这类车企短期再次破产的几率很小。

在国内汽车消费疲软的现状下,长城有多项任务需要执行好,包括哈弗F系列推进、高端品牌WEY的持续冲击,以及和宝马的合资项目,在这样的背景下,捷豹路虎恐怕只是个烫手山芋。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。