近日,亿欧智库在北京发布《2018中国智能风控研究报告》(以下简称《报告》)。该报告基于桌面研究、企业拜访和专家调研,明确智能风控定义,分析宏观背景如何推动智能风控产业发展,了解智能风控核心技术、产品与服务流程和应用价值,预测智能风控发展趋势。凭借在金融风控上的实践与创新,杭州排列科技成功入选《报告》智能风控企业图谱。

(图片来源:亿欧大会)

(图片来源:亿欧大会)

风控管理是金融活动的核心。目前,中国金融产业的发展表现出很强的信贷属性驱动,各类以新技术支撑的智能风控产品服务,已成为不管是传统信贷业务,还是互联网信贷业务的重要支撑工具。

亿欧智库在《报告》中就预测:2020年金融科技规模将达到245亿元,其中智能风控达到75.9亿元,占比31%。由此可见,智能风控市场规模巨大,是未来金融科技公司集中发力的市场。

随着DT时代的深入发展,金融行业数据海量化、服务线上化,大数据、人工智能等新技术迅猛发展,强烈冲击着互联网金融及传统银行业,商业银行的智慧转型已成为不可逆转的趋势,而风控的数字化、智能化则是关键的一环,逐渐成为银行业最为热点的应用领域之一。

(图片来源:亿欧大会)

此次入选《报告》智能风控企业图谱的杭州排列科技,作为中国金融科技领域的新锐企业,正是在这样的背景下,自创立以来就始终坚持在风控转型的前沿进行探索与实践,并根据金融形势的变化针对性地提出了系统化的智能风控解决方案——全流程信贷风控系统。

排列科技主要从两个方面对风控系统进行改造、升级:一是利用大数据技术梳理和建立更为完整的风险数据库,丰富风险控制与管理的数据维度,从而让银行更全面、更准确地了解客户的风险情况;二是利用人工智能技术构建风控模型,将智能模型嵌入到贷前、贷中、贷后各个业务环节,应用于贷前审批、贷中授信放款、贷后检测与管理等业务版块,并反复地训练、优化,模型自动迭代,不断提升模型性能与精度,从而提高银行的整体风控效果。

这套解决方案聚合“数据+模型+场景”等维度,贯穿贷前、贷中、贷后各个环节,可以为银行提供一种高度全流程化、自动化与智能化的风控系统。

首先,是风控前置到贷前申请阶段。采用大数据技术,收集客户全域信息数据,通过智能算法来做数据分析,对自有流量、第三方流量的客户进行识别,完成贷前第一步信用评估,提前发现风险、规避风险,,将风险阻止在未发生之前,有效地降低风险成本。

其次,是贷中智能化信贷审核阶段。通过信息核验、规则匹配等,对申请人提供信息和数据库信息的交互验证,进行客户信用风险水平的评估,做出放款与否、放款额度以及利率多少的决策;并且信审程序、黑名单管理、放款系统等功能模块为复杂的贷中信息审核提供自动化操作,内置各种行为模型为贷中风险提供及时预警。

最后,是贷后行为检测与资产管理阶段。通过设置还款系统、催收系统等程序为贷后的智能化管理提供规范的操作,结合还款行为模型、催收模型为贷后提供最安全的决策。一是行为检测,包括建立行为模型、信息补全、逾期预警等,尽可能做到百密而无一疏;二是持续的贷后管理,通过智能化的手段进行催收分级、权限分配、外催支持等。

三者环环相扣,共成一个系统,系统地解决信贷业务中的账户安全风险、交易欺诈风险、信用风险等风险问题。

从目前的业内实践看,数智化的智能风控可以切实提高银行风险管理的效率、效能,普遍使风险活动运营成本降低20-30%,准确性也得到大大提升。

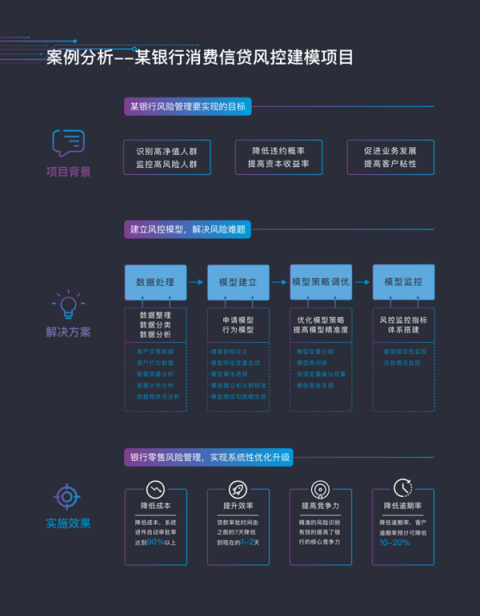

以排列科技合作的某民营银行消费信贷风控建模项目为例,该风控建模项目的实施,让银行系统进件自动审批率达到90%以上,贷款审批时间从原来的7天降低至现在的1-2天,效率显著提升的同时,是风险管理工作的极大改善,该银行客户逾期率预计可降低10-20%。

(排列科技风控建模案例)

智能风控的效果,可以说立竿见影。正是因为如此,越来越多的银行将数智化的智能风控纳入到银行发展战略之内。从当前数智技术与金融深度融合的趋势看,亿欧智库《报告》所作“2020年智能风控达到75.9亿元”的预测,颇具合理性与预见性。亿欧智库也指出,未来,随着智能风控的火热布局,国家政策的积极推进,智能风控将进入更加快速发展的阶段。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。