说好港股美股都信奉的价值投资呢?

51信用卡营收和净利润都增长了50%左右,股价却遭遇腰斩;阿里影业中期业绩亏损收窄大利好之下,股价也没有立刻给出积极反馈。腾讯从四百多跌下来,但能说它的价值也减半了吗?

再比如三季报净收入超预期,增速继续环比回升的网易,却受制于“游戏”整体行业下行的错觉,今年以来的股价表现也是不如人意。

证券分析之父格雷厄姆说:“价值投资是基于详尽的分析,本金的安全和满意回报有保证的操作。”如今看来,恐怕没人几个人听他的话。

腾讯也好、网易也罢,这些增长中的巨无霸都在迎接一个尴尬的时刻——一架高速疾驰的飞机,在空中完成添加甚至更换新引擎的工作,本就需要更多的鼓励,但在前期的耕作阶段以及业务的多元化阶段,估值方法、舆论反应却往往滞后。

这就需要及时地、精细地重新审视企业,对其价值进行重估。

PB的局限

网易的价值重估要先从最显然的估值方法说起。

企业价值本质上是未来现金流的折现,对于投资者来说,最重要的估值参考会体现在以下三个方面:

第一,核心数据,表现是否超预期。华尔街投行一般在公司发布财报前都会对美股股票进行评级,对于一家公司的核心数据进行预期。而预期的数据主要包括收入同比增长率、营业利润/亏损率、主要业务收入增长率等等,对于亏损的企业,还要看营业亏损及净亏损是否收窄。

第二,对于一直在烧钱,没有进行大规模货币化(Monetization)尝试的企业,则要看是否在近期会开始货币化,货币化手段是否成熟以及多元化。比如,以前微博还在大规模烧钱圈粉时期,每次只要发完财报,在开电话会议时,曹国伟都会提到近期货币化,华尔街分析师也都会问类似货币化问题。

第三,对标行业龙头,看行业龙头的整体市场表现,这家公司在成长上是否可以长成行业龙头。

但网易目前的估值,以上三点都没有完全的考量。而网易的两条曲线暴露了问题所在。

第一条线是网易的市值,第二条线是市净率(P/B ratio)。显然,网易的市值在过去一年里,与其市净率曲线保持高度的一致,呈现出一个持续下行的趋势。

市净率是用公司整体的市值除以净资产水平得出的。诡异的地方就在这里——网易在过去一年里,每个季度都实现盈利,其净资产水平持续升高,但市净率以及整体公司估值却在持续下降。

这就说明,整个市场投资者,对于网易的整体估值,越来越依赖于参考其历史以及现阶段盈利能力,而对于公司目前业务的多元化以及未来实现盈利空间,没有给出足够大的价值空间。

白话一点可能更容易理解:

假如你过去3年每年挣50元,花20元,每年存下30元,到了第三年末你的账面就有了90元。而资本市场认为你值300元,因为你有持续的盈利能力。这时候你的PB就是300/90=3.33,你的市场价值比你的账面价值值钱。

但是随着时间的推移,由于你每年只能存30元,没什么长进,所以市场觉得你的价值没有那么高了,到了下一年即使你账面已经存了90+30=120元了,资本市场反而觉得你只值270了,市净率降低到270/120=2.25倍。

你看,这就是问题,资本市场只用你历史上挣钱的能力去评估你,他们只看到了你每年挣30元。但他们没有看到的是,你以前只干一件买卖,但现在干了十件买卖。赚钱的还在赚钱,即使有的买卖需要投入和成本而暂时亏损,也没有拖累整体。等到哪天你其他的买卖也赚钱了你一年就能从存30元暴涨到存300元了

因此,一般来说,用PB进行估值比较适合重资产的行业,或者说公司的营收和利润很大程度上依赖于资产,最典型的就是银行,资产和负债直接就是钱。例如中国平安同时经营寿险和商业银行业务,其中的商业银行就适用PB。

处于成熟期阶段的行业或公司也比较适合用PB进行估值,因为这个阶段公司的资产估价会较为准确,比如钢铁行业,产业非常成熟,基本上根据其资产数就能估算出产量。

相反,靠人和品牌价值的公司就不太适用于PB,比如咨询公司,有形资产就是桌子椅子和电脑。一些重度依赖研发的企业也不太适用,投入的研发资金是算在了账面资产中的,但是其产出值就比较难估计了,可能一个水花都没有,也可能一下放了个卫星,所以一些高科技行业,比如互联网公司的PB都较高,此时用PB估值也就不太准确。

业务多元化的尴尬阶段

“投资者真的是世界上最难以取悦的人群。”一位A股二级市场分析师告诉「深响」:“盈利稳定吧,说你故步自封守着一亩三分田没创新,创新了吧说你投入太大没回报。”

他同时认为,港股、美股中概股也大有A股气质的趋势。当一个公司本身核心业务是高毛利率的情况下,它很难自发地去做一些毛利率低的事情,即使有足够的决心去涉足一些后期回报可观的事业,也会被扣上拖累利润的帽子。

可天下哪有那么好的事儿,又要马儿千里跑,还舍不得花钱给马买草。

而这正是每个转型期CEO都要做好的心理准备——市场对于你的新业务无法完全理解,也没有足够的耐心。

那要如何给网易估值呢?不妨先看看网易现在的业务情况。

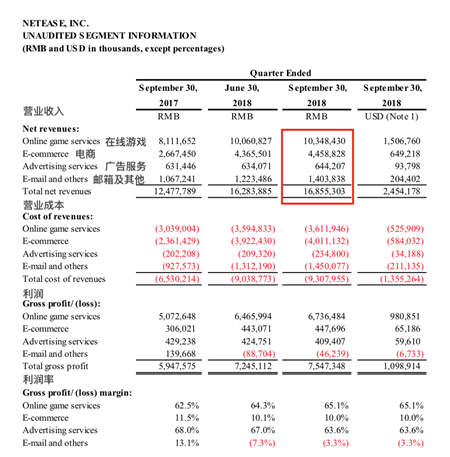

从网易的财报中可以看出,目前网易核心业务几大块的特点:

· 游戏业务仍然是核心盈利业务,继续保持增长;

· 广告业务也是利润率较高的业务,继续稳住。

· 电商业务处于大量投入换规模阶段。

· 邮箱及其他业务则涵盖范围更广,“其他”部分包括了网易长期布局的教育、音乐等等方面。

上图总结了2018Q3网易各项业务的收入增长情况,电商收入同比增长67.2%,格外显眼。

综合来看,游戏和广告属于高毛利,赚钱业务;电商属于低毛利,但是高增长的业务。网易的这几大业务所处的阶段是完全不同的。

简单地将这些业务的盈利情况混在一起,对公司进行估值,并不能反映出公司的潜力和真正价值,反而由于公司现阶段存在大投入的业务而降低了公司整体的价值。

用SOTP价值重估

网易的估值维度转换也已然到了迫在眉睫的地步,但具体落实,什么样的估值方法才能体现出其真正的价值水准呢?

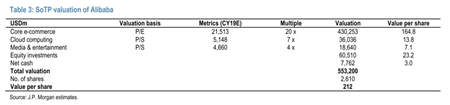

不妨学习一下摩根士丹利对于阿里估值的SOTP模型:Sum of the Part,分类加总估值法。

这种估值法主要是考虑到公司盘子大了之后,业务多元且属性各不相同,如果这时再用一把尺子量全身,按同一估值尺度来衡量就会有所偏差。

再说回前面提到的中国平安,它同时经营寿险和商业银行业务,寿险需要用内涵价值法,商业银行用市净率法,只有将两项业务根据对口的估值方法估值,再加总起来,才能正确反映公司价值。

图片来自Bloomberg

如图,阿里的每一部分业务,电商、云计算、文娱、投资等等都有一个估值,即使是有亏损的项目,也有自己独立的估值。

同样,中金也用这个估值法对比百度进行了估值,将各个业务单元先进行独立估值,然后加总计算整体价值。

而就在本月月初,高盛发布了其对于华兴资本的研究报告,将华兴资本的服务体系拆分,基于SOTP给出了“买入”的评级。

所以,按照这个方法粗略算一下,网易游戏业务参考腾讯,广告业务参考新浪和新浪微博,电商中的考拉参考京东,严选目前尚无参考对象,刚刚完成新一轮融资的网易云音乐可以参考腾讯音乐,网易有道在4月份完成战略融资,估值达11亿美元,味央去年也宣布完成了A轮融资,当然还有网易最近入局的卡搭编程。据知情人士透露,资本已经向网易递出橄榄枝。目前市面上大约有50多家少儿编程公开过融资情况,这部分估值可以参考斑码编程、傲梦等。

将各部分总体价值进行加总,网易的估值无论如何也是比PB语境下的现有估值要高的。

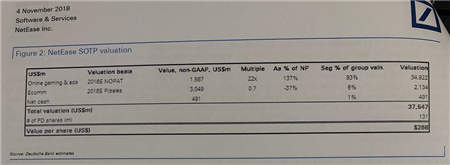

据「深响」获得的报告,德意志银行已经对网易进行了SOTP估值,其对于网易在线游戏及广告业务的估值接近350亿美元,对于网易电商业务的估值约20亿美元,从而得出一个整体估值在375亿美元左右。

且不说对网易电商的估值是否合理,毕竟从京东的市值反推的话,这个估值似乎过低了,而资本已经明码标价过的网易云音乐、网易有道等其他业务的价值也没有体现在估值里。

简而言之,可以用巴菲特的名言来概括如今的资本市场:“投资必须是理性的,如果你不能理解它,就不要做。而“懂”的意思是能够看到10年之后的情况。”

没有哪个生意是永动机。要想生机长存,必须不断革新自己——而一段时间内的不被理解恐怕就是企业在延展期必须付出的代价。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。