舜宇的每一步,都踩在手机产业演变的鼓点上。

本文核心观点:

1、手机摄像头市场规模见顶,市占率较高的舜宇陷入存量竞争;

2、激烈的市场竞争下,舜宇的高附加值镜头业务营收占比始终处于低位,毛利率日益承压;

3、能否打破困局的决定因素在于,ToF最终爆发的应用场景是否符合舜宇当前布局。

双十一手机热销榜上,华为黯然退场,苹果继续霸榜,小米Real me占尽风光。

不过,手机行当的销售冠军另有其人。

中国信通院数据显示,今年1-9月国内手机市场总体出货量同比下降21.5%。手机性能焦点之一的摄像头,增长曲线却逆势上扬。根据旭日大数据榜单,1-9月国内TOP12手机镜头厂商的出货量同比均现增长。

其中,舜宇光学以突破11亿颗的出货量,勇夺冠军宝座,领先竞争对手大立光约1亿颗。

天风证券分析师郭明錤预测称,舜宇将自2021年上半年开始大量出货iPad与少量Mac镜头,若出货顺利,将在2021下半年开始出货iPhone镜头。

安卓系镜头翘楚霸气入驻苹果供应链,怎么看都是一趟荣耀之旅。

殊不知,与手机产业兴衰相依相伴的舜宇,当前正面临成熟期企业需要解决的所有问题:市占率保二追一、出货指引勉强维持、新老对手错位竞争、毛利率不断承压、新趋势将至未至。

卖不卖给苹果不太重要,如何在不可逆的衰退期前抢先开启新一轮增长,至关重要。

30倍PE涨不动了

“一部电影,不可能只有主角。配角演好了,也照样光彩照人。”

从美能达、柯达、诺基亚到三星和华米ov,再到奔驰、宝马、奥迪,2003年开始生产手机摄像头模组,又相继开拓高端手机镜头和车载镜头业务的舜宇,就像是电影里那种经常见到,但又叫不出名字的配角。

和“富士康们”不同,甘心做配的舜宇并不依赖单一大客户。

公开数据显示,舜宇第一大客户销售收入占比约20%-30%,前五大客户总占比始终在70%以下。港股同行丘钛科技的第一大客户销售收入占比则已超过30%,前五大客户总占比高达90%。

超级大客户能够带来安全感,苹果卖什么,富士康就生产什么,代工帝国如此发家。手机什么性能火,就生产什么,滤波片、显示屏、指纹识别、摄像头模组,A股光学龙头欧菲光一路追随风口。

超级大客户也会带来枷锁,抢单-进料-招工-培训-赶工,供应商的生产节拍完全不由自主,尤其在快速迭代的手机产业中,留给上游自主研发的时间和资本寥寥无几,甚至上游加固技术护城河的“异动”还会引起大客户戒备。

丘钛近年来就因为“扩产”和“高端化”同步进行而分身乏术,在毛利率低于10%的情况下还要维持近5%的研发投入,导致其资产负债率持续走高至70%。2019年丘钛研发投入费用率下调至2.8%,高端化道路之艰难可见一斑。

深耕高端镜头市场的大立光则逃不过被掣肘的命运。以2013年起诉同行玉晶光专侵权为导火索,大立光掀起专利大战,实则是在反击对供应链有极强控制欲的苹果。

舜宇则相对自由,不用一味讨好客户,不用过分追逐风口。

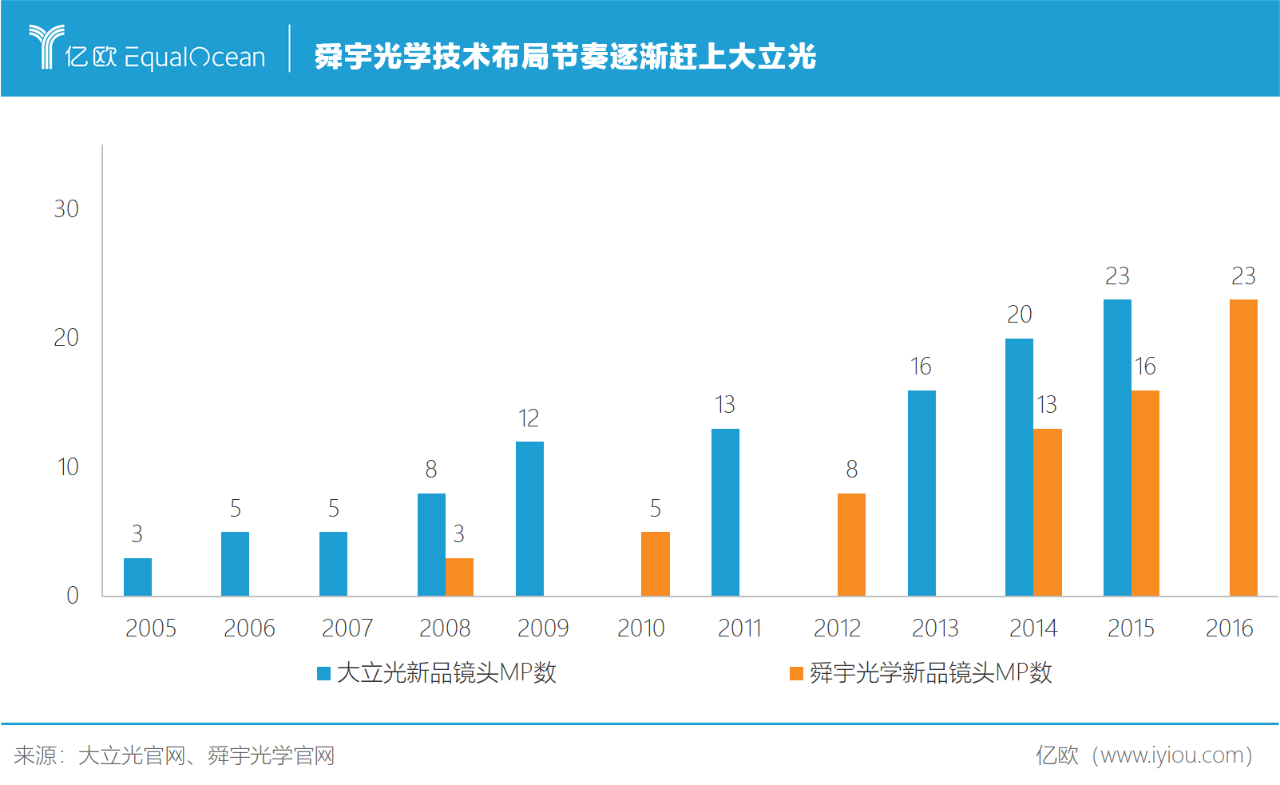

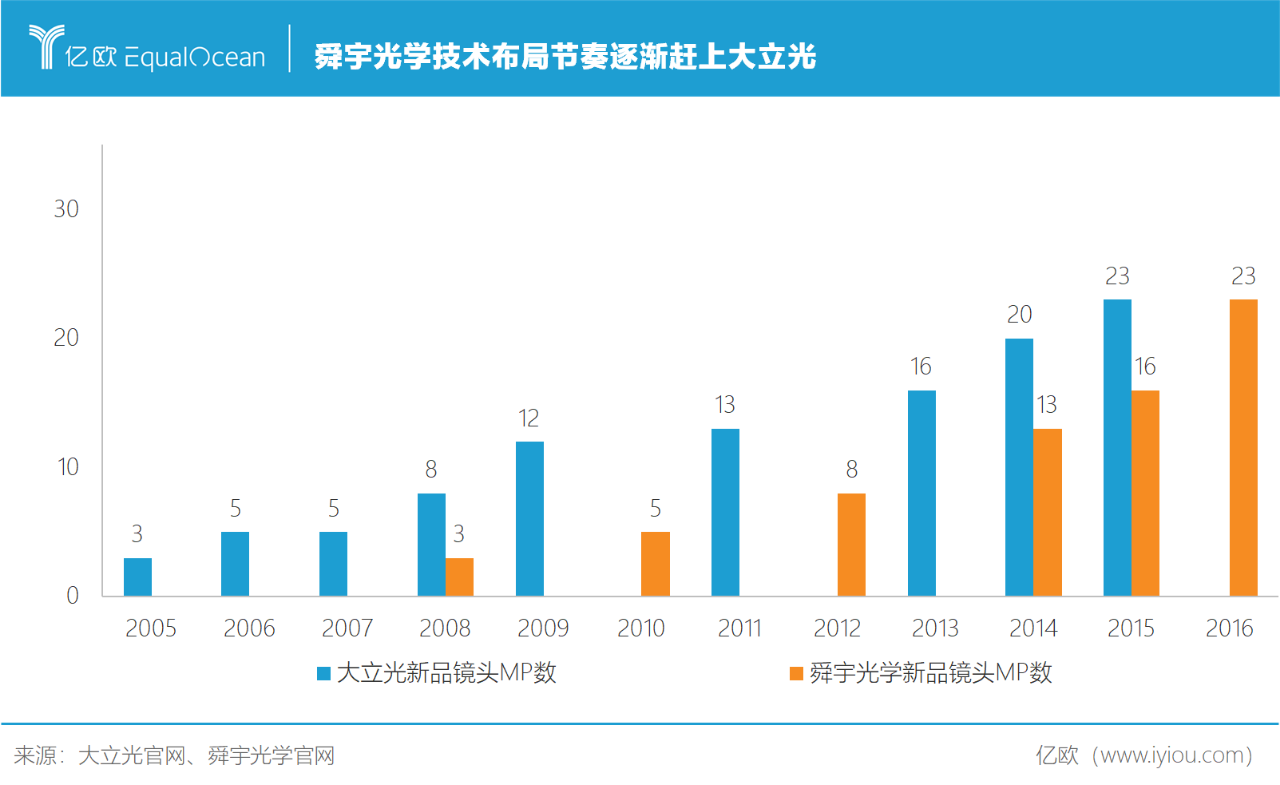

2008年至今,舜宇的研发投入占比始终高于4%。不仅将与大立光的新品镜头量产时间差从3-4年缩短到了1年,还在大立光风头正劲之时腾出资源加码车载镜头,巧妙避免正面交战,将市场份额做到了全球第一。

2017年舜宇研发投入达到11.7亿元,远超大立光的7.2亿元。此后更是不时传出舜宇手机镜头单月出货量超过大立光的消息。

绕过“XX链概念股”的风口,也避开“大客户砍单”、“被踢出XX供应商名单”的坑,舜宇把每一步都踩在了手机产业演变的鼓点上:

2008-2015年,全球智能手机市场爆发,出货量年复合增速高达40%,舜宇营收年复合增速达36%,市值从5亿元增至198亿元,PE高峰值接近30倍;

2016-2018上半年,智能手机出货量增速放缓,但双摄开始取代单摄,渗透率快速逼近40%,引发百亿元以上市场需求,舜宇2017年营收增速超过50%,成功跻身千亿市值俱乐部,当年平均PE值约53倍;

2018下半年,智能手机出货量首次下滑,双摄市场逐渐饱和的同时三摄渗透缓慢,舜宇股价遭遇腰斩,PE值一度跌至20倍;

2019-2020年,智能手机销量持续疲软,好在三摄及以上方案渗透率逐见起色,拉动舜宇市值重新回到千亿以上,PE值在30倍上下徘徊许久。

IDC预计手机销量增速扭负为正需等到2021年以后,增速约在2%。但Yole数据显示,2019年智能手机平均摄像头数量约为3.06颗,预计2025年可达3.83颗,2018-2024年手机摄像头行业规模年复合增速可达7.75%。

单机摄像头数量增长催生的市场需求,或许能弥补手机低迷行情及降价导致的营收减少,但行业规模见顶的风险却已隐隐浮现。

2020年舜宇两大产品出货增速指引分别为15%和10%,相较去年均减少了10-20个百分点,模组平均单价也下降了约7%。

今年1-9月,舜宇手机镜头累计出货量登顶的另一面,对手大立光的营收已连续三个月下滑,Q3毛利率、净利率都跌出新低;舜宇摄像头模组累计出货量同比增长20%的同时,丘钛科技同比减少了1.4%。

前进号角逐渐平息,市场此消彼长的存量竞争氛围日趋浓厚,30倍PE值成了舜宇迈不过去的坎。

保二追一,红海旁边仍是红海

存量竞争阶段,价格战戏码上演不断。

大立光的8P镜头在高端市场上一骑绝尘,镜头毛利率领先舜宇20个百分点,完全有能力通过降价来逼退舜宇。

紧追舜宇的玉晶光,只用5年时间便将毛利率从8%提到40%以上,产品规格、良率等与舜宇的差距更是逐渐缩小。

欧菲光最擅长价格战,在模组市场上取得规模优势后,便一直在扩充手机镜头产能。

此外,丘钛、瑞声科技都是不容小觑的对手。

综合近五年财报数据看,舜宇整体毛利率在20%上下,约60%的盈利源自镜头产品,但其营收占比始终处于20%低位。而营收占比近80%的模组产品技术壁垒低,且竞争更为激烈,毛利率很难突破10%。

尽管舜宇一直对外强调模组与镜头两大业务互相服务、发挥协同作用,但从久未变动的营收构成看,技术壁垒和毛利率更高的镜头产品似乎遇到了发展问题。

继续深挖镜头业务的产品构成就能发现症结所在。

手机镜头方面,舜宇一直在努力提升高端镜头出货占比。2014年其1000万像素镜头出货量占比仅2%,2017年提升到了48%,但同年大立光该项占比已超过70%。

主要原因在于,2018年以前主流镜头是4P和5P镜头,舜宇此类产品售价被欧菲光等中低端玩家严重拖低,目前的6P、7P镜头受市场渗透率影响也尚未起量。

另外,舜宇高端镜头主要供货华为,美国对华为采取禁令无疑成为了舜宇改善产品结构的一大阻力。

这种情况下,舜宇若能供货苹果似乎就能打开道路。但现实是,手握千余项专利的大立光在专利大战中无一例外大获全胜,舜宇镜头专利数仅700余项,要想在高端镜头方面分大立光的蛋糕,须得费一番脑筋避开专利壁垒。

车载镜头方面,舜宇2004年便开始布局,自2012年起稳居出货量全球第一。但车载镜头的营收占比仅6%左右,相比手机镜头和摄像头模组简直是“小打小闹”。

而且车载镜头增速不会马上变快。一方面,车载镜头认证周期长,新品实现量产后起码要2-3年才能创造较明显的收入贡献;另一方面,车载镜头行业合理增速为15%-20%,舜宇倾向于保持略高于行业的增速。

“看车载镜头的订单,觉得好像少了几个零。”有大立光高管曾私下吐槽。的确,大部分车载镜头早已是红海领域,不仅价格低且订单少量多样,这对大规模型生产的企业来说,已是强烈的“劝退”信号。

2018-2019年,大立光逐步退出车用市场,集中全力冲刺手机镜头市场,巩固霸主地位。

这一举动,不仅让舜宇在手机镜头市场上追一保二更加困难,还给舜宇招来了更多车载镜头领域的对手。不少二线光学厂因少了一大劲敌,开始加大筹码进入ADAS镜头这样的蓝海市场,永新光学、联创电子等相继做出扩产举动,蓝海市场也开始泛红。

其中欧菲光攻势最猛,不仅收购了富士天津的车载镜头产能和专利,还在国内车载市场做到了份额第二。

“中国汽车供应链保护没有德系、日系那么严重,这是欧菲光能快速在国内抢到市场份额的重要前提。”舜宇光学的一位前员工评价道,“欧菲光的杀手锏在于,将手机领域的规模化生产能力复用到汽车领域,并用大胆激进的低价战略打开市场。”

红海旁边仍是红海,日益承压的舜宇还欠缺一个更有力的利润支撑。

得TOF者得天下?

ToF(time-of-flight,飞行时间)可能是舜宇未来最稳固的成长基石。

纵观智能手机发展史,新技术大规模应用的切入点大致有三:第一,增强手机通讯功能;第二,提高续航;第三,改善娱乐及游戏体验。

ToF主要用于3D体感游戏、电商虚拟试用和美颜功能等增强现实应用,与上述第三个切入点不谋而合,成为近几年手机厂商和摄像头玩家翘首以待的下一个风口。

智能手机搭载ToF镜头并引起较大反响始于2018年OPPO R17 Pro面世,此后华为、vivo、三星也相继引入ToF镜头。今年iPhone 12 Pro搭载的LiDAR扫描仪底层技术也是ToF,标志着一直站在结构光阵营的苹果正式“入坑”。

追溯到产业链上游,舜宇2017年起便大量输出ToF相关产品,欧菲光、丘钛科技随后也都量产了3D ToF模组。

“消费电子摄像头目前是单目结构光的天下,但是ToF产业链成熟后在成本、体积、稳定性上具备优势,完全可以超越前者。”工业领域3D相机厂商图漾科技的创始人兼CEO费浙平表示。

“虽然还不能满足2000元以上工业用摄像头的高精度要求,但对于1000元以内消费用摄像头,ToF在AR、VR、机器人、无人机等场景中都有望达到高占比。”

但身处手机镜头市场一线的销售人员李菲(化名)认为,业内对ToF普遍持观望态度,通常是作为高端机的卖点,实际作用比较有限。未来ToF赛道还是会以AR、VR为主,因此虚拟技术是否会大众化、生活化,应用场景是否丰富,决定了ToF能不能成为主流。

这一观点道出了手机摄像头(甚至是手机整机)升级的最大痛点,即缺乏“杀手级应用”。

此前,支付宝、微信主导的“补贴无上限”式刷脸支付推广,带动了ToF几十万级的出货量。但此后,市面上再无ToF的大规模成熟化应用场景。最终何处场景会迎来爆发,AR、VR、智能汽车、智能家居、智能零售等赛道都有拥趸者,尚无权威观点给出定论。

当硬件主导的摄像头升级遇到瓶颈,硬件厂商只得被动等待软件方拨云见日,又或者谋求软硬件结合。

作为并入主表的子公司中唯一一家软件公司,舜宇智能光学担起重任。但与预想不同的是,舜宇并没有选择延续镜头在手机和车载领域的优势,而是另外开辟AR、VR新领域。

来自东方马拉松投资管理公司的一位投资人认为:“手机和车载领域的软硬件结合方面,国内硬件厂商目前水平十分有限,短期内难以做出成绩。这种情况下,另选新兴赛道抢占先发优势比固守原赛道更加明智。”

2019年,舜宇智能光学利用ToF解决了扫地机器人场景复杂应用。当年年报披露:“将ToF市场定位于机器人视觉领域,要提前做好技术储备,以求在AR、VR等新领域中占有一席之地”。

在ToF的最终爆发应用场景上,舜宇选择的扫地机器人等细分赛道有没有“赌对”,将是决定其能否打破30倍PE困局的关键。

致谢

因篇幅限制未能将所有内容附上,但感谢多位专业人士在本文写作过程中提供了非常有价值的观点及丰富案例,特别致谢(排名不分先后):

图漾科技创始人兼CEO费浙平、舜宇光学前员工、手机镜头市场一线销售人员李菲(化名)、东方马拉松投资管理公司投资人胡女士。

参考文献:

《舜宇光学科技投资价值分析报告》,中信证券研究部

《舜宇光学科技反向路演纪要》,中泰国际

《舜宇光学2020投资者日纪要》,招商证券国际

《ToF 开启深度信息的新未来》,国盛证券

《ToF和结构光之间的竞争是个伪命题》,邵乐峰,国际电子商情

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。