北京时间6月22日消息(艾斯 余予)来自Light Reading的报道称,德国电信首席执行官Timotheus Höttges证实,该公司准备收购T-Mobile US的部分控股权。同时他还为这家德国公司的美国业务发展制定了一个雄心勃勃的目标,“我们将成为美国第一。”

具体来说,一些报道称,Timotheus Höttges表示,德国电信正在进行谈判,拟收购软银在T-Mobile US的部分股权,交易价值可能高达200亿美元。通过2012年对Sprint的投资,软银拥有T-Mobile 23%的股份。T-Mobile于今年4月完成了与Sprint的合并。

据CNBC报道,软银上周证实,该公司正考虑出售其持有的T-Mobile股权,作为410亿美元资产剥离计划的一部分,以应对新冠疫情对其业务造成的影响。据了解,软银可能出售其所持有的T-Mobile US高达三分之二的股份。

据路透社报道,Timotheus Höttges在上周五的德国电信年度股东大会上表示,根据两家公司为期4年的股东协议,德国电信对软银的出售拥有优先购买权。

“我们认为德国电信将购买软银至少7%的已发行股票,从而使该公司在T-Mobile的持股超过50%,并将剩余的部分出售给公众,”New Street Research的华尔街分析师在给投资者的最新报告中表示。德国电信目前持有T-Mobile US 43%的股份。

其他分析师也认为,德国电信将收购T-Mobile的控股权。

美国富国银行(Wells Fargo)的华尔街分析师在给投资者的一份报告中写道:“我们认为,这一消息更多是由围绕软银资产负债表的因素推动的,而非T-Mobile的一些潜在问题影响。T-Mobile依然是德国电信资产组合的主要增长动力。”

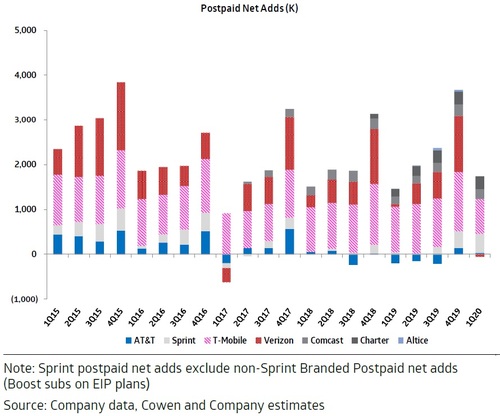

从最糟做到第一

然而,更有趣的是,Timotheus Höttges计划在美国市场上超越Verizon和AT&T。考虑到T-Mobile在后付费市场份额方面排在第二位且与领先者份额差距较大,挑战难度将会非常巨大。据Cowen的华尔街分析师称,Verizon在美国后付费客户市场占据了41.1%的份额,而T-Mobile和Sprint合并后占据的份额为29.2%,AT&T位居第三,份额为28%。

同样值得注意的是,如果T-Mobile如期在7月1日完成将Sprint的1000万预付费客户出售给Dish Network的交易,那么T-Mobile的预付费业务可能将很快大幅缩水。而T-Mobile自身的“Metro by T-Mobile”预付费业务已经受到了预付费行业整体增速放缓的影响。

但华尔街分析师普遍看好T-Mobile在美国市场的整体机遇,因为T-Mobile正将大量2.5GHz中频段频谱投入5G市场。

富国银行分析师表示:“考虑到与Sprint的合并资产组合,我们认为T-Mobile在5G方面将比同行拥有1-2年的领先优势。”

“我们预计,在收入增长和协同增效的推动下,该公司未来五年的EBITDA将以高个位数的速度增长。我们预期该公司的资本支出相当稳定,这样自由现金流到预测期末的平均增长率将超过40%,这让我们对AT&T和Verizon的预期相形见绌。”New Street Research的分析师补充道。

的确,T-Mobile刚在上周表示,该公司预计是在当前季度中将增加80万-90万名客户,远高于该运营商之前0-15万的预估值。长期以来,T-Mobile在季度后付费客户净增加量方面一直占据主导地位。考虑到不到10年前T-Mobile还在美国市场上排名第四,而且是最后一家启用4G网络的美国主要运营商,这一业绩令人印象深刻。

图:在整体季度客户增长方面,T-Mobile经常领先于美国行业。

(

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。