近日,为评估中美贸易摩擦对美国半导体行业的影响,美国半导体工业协会(SIA)委托波士顿咨询集团(BCG)进行了一项独立研究。研究报告显示,过去两年以来的中美贸易摩擦给美国半导体产业造成巨大影响。2018年7月美国对中国商品加征关税前的4个季度,美国前25大半导体公司收入同比增幅中位数为10%,到2018年底,这一中位数已经降至1%。而2019年5月华为被纳入“实体名单”之后的三个季度,美国顶级半导体公司营收中位数均有4%-9%的降幅。

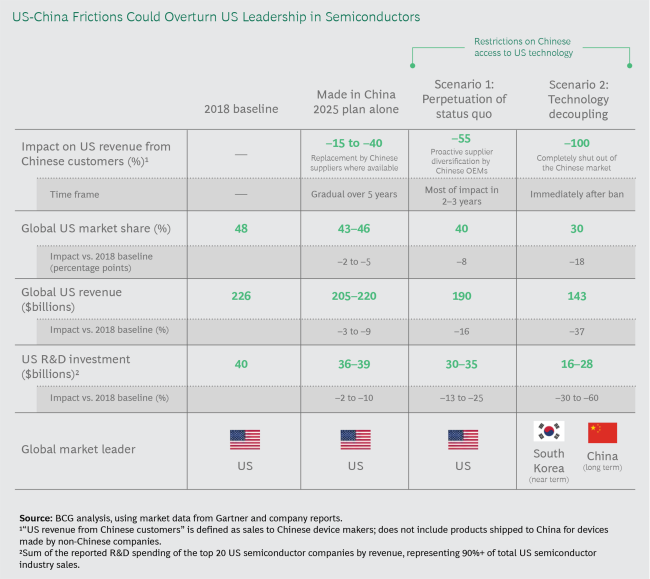

BCG在报告中预测,未来三到五年内,如果美国继续现行的对华贸易政策,美国半导体公司可能会损失8%的全球份额和16%的收入。如果美国完全禁止半导体公司向中国客户销售,美国公司可能会损失18%的全球份额和37%的收入。

更深远的影响在于,收入的下降将不可避免地导致美国半导体公司大幅削减研发投入和资本支出。研发投入的减少可能破坏美国半导体行业良性创新循环,致使美国失去在半导体行业的全球领导地位。资本支出的减少则会造成美国大量工作岗位流失。

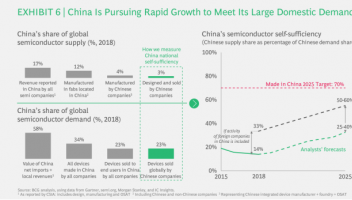

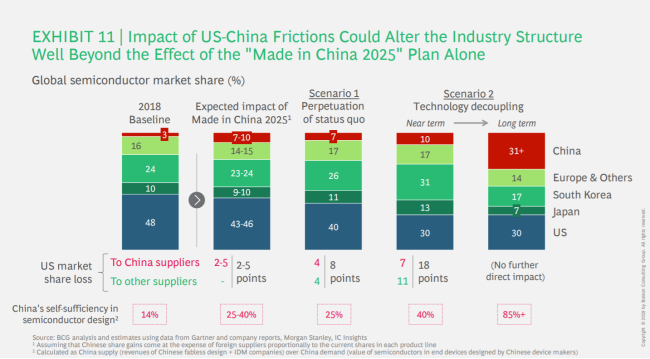

现状:中国半导体自给率仅14%

图注:中国正在快速推动半导体自给率提升

BCG在这份题为《限制对华贸易如何终结美国半导体业的领导地位》的报告中称,除去国外半导体公司在中国的业务活动,2018年中国公司在全球半导体制造和销售业的整体份额仅为3%-4%。而以中国终端制造厂商生产的产品所包含的半导体元器件价值计算,中国半导体需求占全球总需求23%。也就是说,到2018年底为止,中国半导体自给率只有14%。

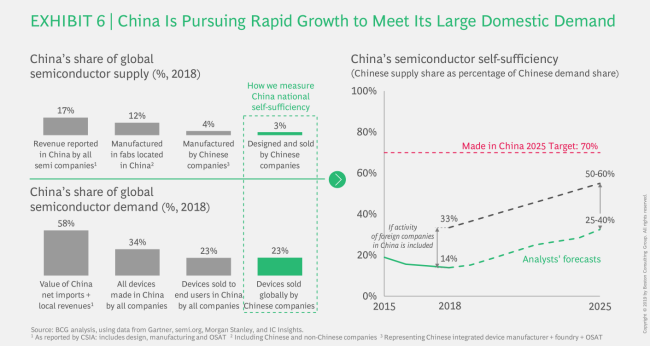

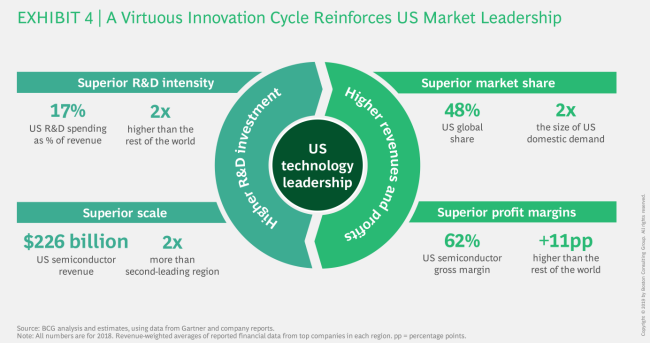

图注:美国目前是半导体领域全球领导者

鉴于美国半导体产品在PC、IT基础设施、国防、航空、工业、智能手机、自动驾驶、消费电子等各个领域的支配地位,中国半导体主要进口国是美国。但如果中美半导体贸易现状持续下去的话,这一状况将很快发生逆转。

单边限制持续:美国半导体全球市场份额减少8%

目前中美半导体贸易现状是中国不再对美国半导体产品征收关税,但美国仍然将华为和其他几家中国企业列入“实体清单”,未被列入实体清单的中国企业,虽然被允许从美国供应商手中采购半导体,但采购不到“因军事用途受到出口管制的特定部件”。如果现状持续,对中美双方都会造成不利影响。

对于中国方面来说,短期内全球科技公司可能会将其部分供应链从中国转移出去,以便在不受关税和其他潜在影响的情况下继续为美国市场服务。中国以外的消费者和企业购买中国技术产品的意愿可能降低,因为担心美国的限制会损害其功能和质量。因此,中国科技公司在美国乃至其他发达国家的市场份额将受到侵蚀。但同时中国公司可以通过国内的份额增加来弥补海外的损失。综合效应可能反而小有收益。

对于美国来说,损失就不那么容易弥补了。BDG预测,现状持续之下,被列入“实体清单”的中国公司将用来自中国、欧洲和亚洲其他供应商的组件替换基于美国技术的组件。未被列入“实体清单”的中国厂商也会主动使半导体供应商多样化,减少风险。华为Mate30的供应商列表和中国正在进行的国产替代大潮,足以证明BCG所预测的情形正在变为现实。

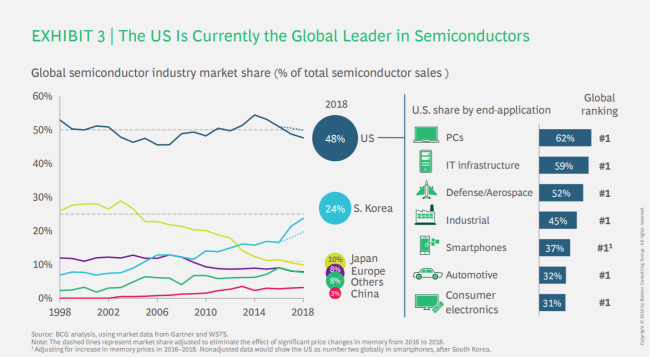

图注:中国大部分半导体需求已经建立了“非美国”供应方案

BCG为了细化上述影响,建立了如上图所示的一套模型:如果存在一个或多个全球市场份额在10%及以上的非美国供应商,则美国供应商的替代率将为50%至100%;如果不存在较大的非美国供应商,但美国外的小型供应商总份额为10%及以上,则美国供应商的替代率将为30%至40%;如果美国半导体供应商在特定产品上占全球市场90%以上的份额,则不会发生替代。以此计算,BCG估计,当前现状持续下去,将导致美国半导体行业的全球市场份额减少8%,美国半导体公司全球收入下降16%,以2018年为基准,收入降幅高达360亿美元。考虑到智能手机、PC等终端产品周期较短,两到三年内这种影响就会显现。

贸易摩擦升级:美国可能失去半导体行业的领先地位

图注:即使在中美技术隔绝的情况下,中国也可以通过其他渠道获得关键的半导体技术和组件

这还是相对乐观的情况,更糟糕的设想是中美贸易紧张局势升级,美国全面禁止技术出口,两国技术产业完全隔绝。美国半导体公司无法进入庞大的中国市场,中国终端制造商寻找其他供应来源。

如果这种设想成真,对于中国来说,直接经济损失不会太大。BCG估计,中国终端产品海外销售份额虽然会缩水,但通过扩大国内市场份额,中国厂商能够弥补海外收入损失的75%。不过,在长达数年的过渡期内,中国需要构建出媲美美国顶尖设计的IT生态,同时为消费者和企业创建与扩展全新的软硬件生态。这项工作不仅工程量浩大,而且必然以用户和时间为代价。

图注:中美摩擦的影响可能会改变全球产业格局

对于美国来说,这种设想下,美国半导体产业将完全失去中国客户和部分其他国家客户。BCG预计,考虑到直接和间接因素,美国半导体收入将下降37%,以2018年为基准,损失高达830亿美元。同时,对中国和全球竞争对手来说,美国企业的损失正是他们的收益。此消彼长之下,美国可能失去半导体行业的领先地位。

长期:韩国和中国将先后取代美国半导体产业全球地位

BCG认为,美国失去的在中国市场的份额一半左右会落入中国供应商手中,并刺激中国半导体自给率迅速提升。中美科技完全隔绝的情况下,美国将会失去18%的市场份额,而中国自给率将从14%一跃升至40%。

图注:中美摩擦可能会导致美国失去在半导体领域的领导地位

短期来看,韩国可能凭借其在存储器、显示器、成像和移动处理器等关键器件中的强大供应能力和扩产能力取代美国,成为全球半导体的领导者。从中长期来看,中国可能会逐渐满足大部分国内所需半导体产品,半导体自给率达到85%以上,全球份额从3%增长到30%以上,从而取代美国成为全球领导者。当然,这将需要足够的时间和持续的高水平投资。

其他:美国半导体产业良性创新循环被打破

图注:良性创新循环巩固了美国的市场领导地位

对于美国来说,更深远的影响可能是半导体产业良性创新循环的打破和大量就业岗位减少。

在过去十年中,美国半导体产业在研发方面投入了3120亿美元,仅2018年就投入390亿美元,几乎是其他国家半导体研发投入总额的两倍。技术领先使美国企业建立了创新的良性循环。大规模的研发产生了卓越的技术和产品,进而获取更高的市场份额和更高的利润率。良好的收益又支撑起高昂的研发投入。

数据显示,美国半导体公司一直将收入的17%至20%左右用于研发。如果保持这一投入比例,在行业收入大幅缩水的情况下,美国半导体公司将大幅削减研发投入和资本支出。即使情况不再继续恶化,预计每年美国半导体研发投入也将减少50-100亿美元。资本支出将减少80亿美元,导致美国失去4万个岗位,其中1.5万个属于半导体行业。一旦发展到最糟糕的情况,美国半导体研发投入将至少削减30%,即120亿美元。资本支出将减少130亿美元,导致失去12.4万个岗位,其中3.7万个岗位属于半导体行业。

在过去的三十年,半导体行业一直是全球技术进步的先锋,通过在全球市场的自由流动,为中国和美国的经济、安全和消费者带来巨大利益。在中美贸易摩擦背景下,美国对市场准入、技术和资源广设障碍,损害双方共同利益,严重影响半导体行业的健康发展。从BCG的研究报告可以清晰地看到,对半导体产业实行大范围单边限制,对美国来说,可能不仅不能达到限制中国的目的,反而适得其反,危及美国在半导体领域的全球领导地位。并导致全球半导体产业格局发生重大改变。对于中国来说,虽然在“中国制造2025”、“新基建”等政策支持和国产替代进程加速下,半导体自给率必将得到快速提升,但短期内,美国供应商的替代也并不轻松。用双赢思维继续推动经贸关系发展,才是符合双方利益的选择。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。