极客网·极客观察9月16日(文/水木)烧钱做大规模,然后上市融资继续烧钱、继续做大规模,这已经成为当下互联网企业的通用模式,至于何时能盈利、能否盈利,对于创始人和投资人来说并非是最优先考虑的,一般来说能够盈利的都是规模做到行业第一的,但是规模做到行业第一的不见得都能盈利,比如共享出行领域的滴滴和最近积极准备上市的音频行业的独角兽喜马拉雅。

自今年7月份暂停赴美上市的喜马拉雅于9月10日正式签署撤回美股IPO的计划请求,并在两天后的9月13日向港交所提交了招股书。

从按下赴美上市暂停键到选择港股上市,仅相隔两个月,期间除了要做出关于上市地的重新选择以外,还要对招股计划书进行修改完善,此间工作量不算小,时间紧、任务重,即便不算仓促行事,也有点赶进度的味道。

9月13日,喜马拉雅向香港联交所提交了首次公开发行(IPO)申请,计划在港交所挂牌上市,高盛、摩根士丹利、中金为联席保荐人。

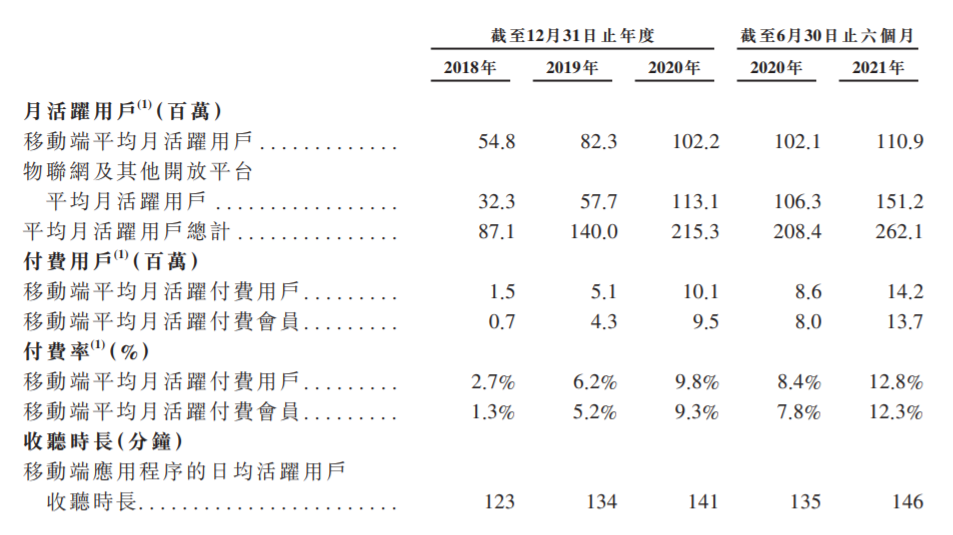

招股书显示,2021年上半年,喜马拉雅营收为25.1亿元,同比增长55.5%,全场景月活跃用户达2.62亿,其中包括IoT及其他第三方平台月活用户1.51亿。腾讯、阅文、百度、小米、好未来、索尼音乐为喜马拉雅的战略投资者,主要财务投资者包括美国泛大西洋投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本、普华资本、合鲸资本等。

从用户体量来看,喜马拉雅已经占据行业绝对第一的位置,其超过60%的市场占有率,说明该行业市场集中度已经相对较高,但依然连年亏损。

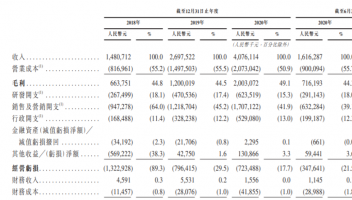

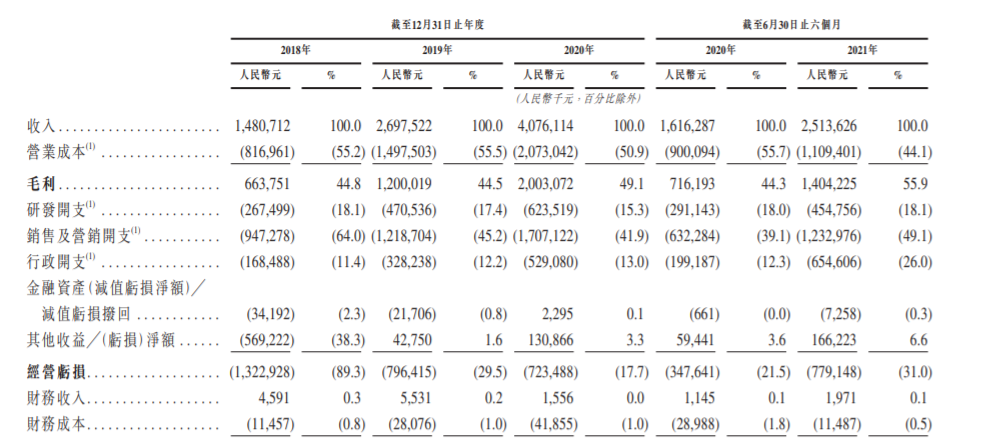

根据其招股书财务数据显示,2018 年到 2020 年,喜马拉雅分别实现收入 14.81 亿元、26.98 亿元、40.76 亿元,2021上半年实现收入 25.14 亿元,同比增长 55.5%。收入大幅增长的同时,盈利状况未有改善且持续亏损,从2018年到2020年其调整后净亏损分别达到 7.56 亿元、7.48 亿元、5.39 亿元,三年累计亏损 20.43 亿元。

此外,今年上半年,喜马拉雅亏损 3.24 亿元,从其亏损势头来看,或将超过2019年。

可见,即便通过上市,喜马拉雅也不可能在短期内扭亏为盈,其创始人余建军也表示“没有制定任何盈利时间表”。

所以,关于这次上市融资,喜马拉雅的主要目标还是为了获取更多的粮草弹药,继续扩大市场占有率,撬动更多资源向其集中。

用户规模不能帮助其有效突破盈利瓶颈,问题在于喜马拉雅的营收严重依赖付费订阅和广告,商业变现的模式既单一又传统。

但用户规模又是促成其实现盈利的基础条件之一,在不断追求获取用户的同时还要承担更多的成本支出,这就成为喜马拉雅未来一段时期内必须要解决的关键问题。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。