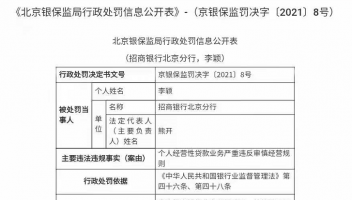

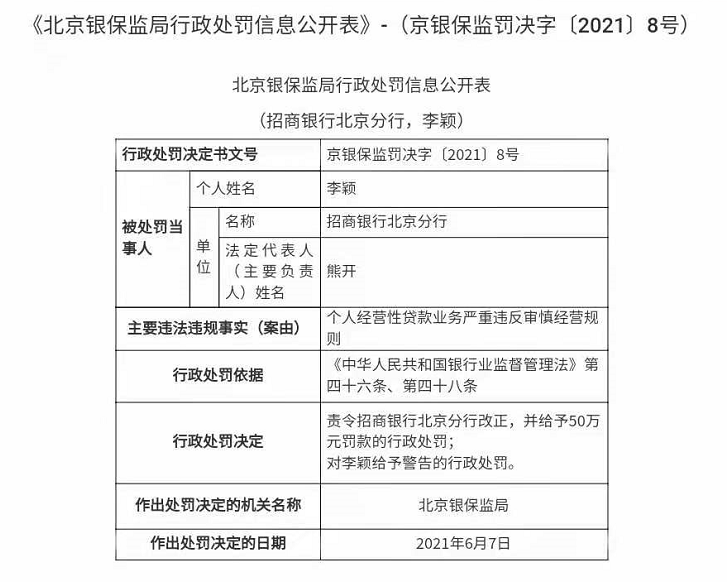

极客网·极客观察6月9日(文/水木)从今年年初至今,招商银行多次违规被监管处罚,据银保监会官网处罚信息显示,招商银行北京分行因个人经营性贷款业务严重违反审慎经营规则,被罚50万元。该处罚或源于消费贷、经营贷违规流入楼市。

今年3月26日,银保监会联合三部委发布《关于防止经营用途贷款违规流入房地产领域的通知》,要求各银保监局联合相关机构要联合开展一次经营用途贷款违规流入房地产问题专项排查,于2021年5月31日前完成排查工作,并加大对违规问题督促整改和处罚力度。

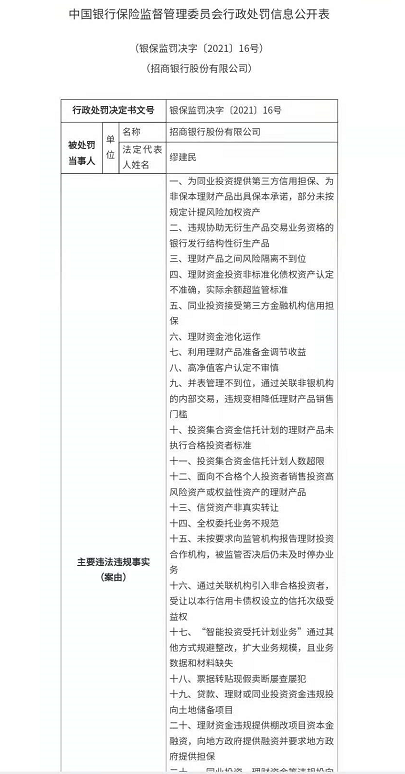

除此以外,今年上半年招商银行还曾因涉及27款违规问题,被银保监会开出7170万元巨额罚单,且其中第十九、二十、二十一,3款违规问题仍与房地产贷款有关。

根据银保监会罚单显示,27款违规问题具体为:

一、为同业投资提供第三方信用担保、为非保本理财产品出具保本承诺,部分未按规定计提风险加权资产

二、违规协助无衍生产品交易业务资格的银行发行结构性衍生产品

三、理财产品之间风险隔离不到位

四、理财资金投资非标准化债权资产认定不准确,实际余额超标准

五、同业投资接受第三方金融机构信用担保

六、理财资金池化运作

七、利用理财产品准备金调节收益

八、高净值客户认定不审慎

九、并表管理不到位,通过关联非银机构的内部交易,违规变相降低理财产品销售门槛

十、投资集合资金信托计划的理财产品未执行合格投资者标准

十一、投资集合资金信托计划人数超限

十二、面向不合格个人投资者销售投资高风险资产或权益性资产的理财产品

十三、信贷资产非真实转让

十四、全权委托业务不规范

十五、未按要求向有关机构报告理财投资合作机构,被否决后仍未及时停办业务

十六、通过关联机构引入非合格投资者,受让以本行信用卡债权设立的信托次级受益权

十七、“智能投资受托计划业务”通过其他方式规避整改,扩大业务规模,且业务数据和材料缺失

十八、票据转贴现假卖断屡查屡犯

十九、贷款、理财或同业投资资金违规投向土地储备项目

二十、理财资金违规提供棚改项目资本金融资,向地方政府提供融资并要求地方政府提供担保

二十一、同业投资、理财资金等违规投向地价款或四证不全的房地产项目

二十二、理财资金认购商业银行增发的股票

二十三、违规为企业发行短期融资券提供搭桥融资,并用理财产品投资本行主承债券以承接表内类信贷资产

二十四、为定制公募基金提供投资顾问

二十五、为本行承销债券兑付提供资金支持

二十六、协助发行人以非市场化的价格发行债券

二十七、瞒报案件信息

根据该行一季报显示,招行报告期内实现营业收入847.51亿元,同比增长10.64%。截至报告期末,招行资产总额86646.41亿元,较上年末增长3.63%;负债总额79027.87亿元,较上年末增长3.56%;客户存款总额58272.14亿元,较上年末增长3.53%。

第一季度招行实现净利息收入495.24亿元,同比增长8.23%,在营业收入中占比58.43%。净利差2.44%,净利息收益率2.52%,同比分别下降2个和4个基点,环比分别上升13个和11个基点。2021年1-3月,实现非利息净收入352.27亿元,同比增长14.20%,在营业收入中占比41.57%,同比上升1.30个百分点。2021年1-3月,成本收入比26.54%,同比上升0.97个百分点。

招行表示,环比上升的主要原因一是该行坚持以核心存款增长为主的存款推动策略,活期存款占比上升,存款结构不断优化,存款成本率环比下降;二是今年一季度该行适当加快贷款投放节奏,收益相对较高的资产占比提升,生息资产收益率环比上升。

对于一季度的经营表现,招商银行较为出色,不过在加快贷款投放节奏的同时,仍然要严格避免踩踏违规流入楼市这颗“雷”。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。