在2010年前后,移动支付还是个新鲜事,以中国移动为代表的移动运营商已开始业务的部署,当时支付宝、财付通(微信还只是一个社交工具)只是第三方支付的业务代表。而时过境迁,现今的支付宝、微信风生水起,已成为移动支付业务的代名词,而曾经的鼻祖中国移动却黯然失色,与大浪潮擦肩而过。

中国移动起了个大早,却赶了个晚集,错过移动支付业务的春天。笔者作为在2010年-2013年参与过中国移动支付业务的产品运营人员,好生唏嘘。于是萌生梳理的想法,就自己过去的经历、现在看到的一些现象结合进行复盘反思,以其找到一些成败得失的原因及规律,以飨读者。

本文首先阐述三大巨头在移动支付业务的发展背景,其次通过将中国移动与其两者对比发现其在五大关键问题上败北,最后基于以上分析进行小结。

一、三大巨头的移动支付业务发展简史

中国移动曾经具有先发优势

数据增值业务时代下,中国移动拥有垄断的支付通道,辉煌一时的“移动梦网”成就了腾讯(如QQ会员)和众多互联网企业变现的路径,它曾是移动支付业务的鼻祖。但在2010年前后的移动互联网浪潮中,中国移动也洞察到移动支付业务产业风暴的来临,并投入巨大的人力物力进行研发、运营及推广。可惜的是,中国移动站在了风口却因没有深谙移动互联网的打法而被后起之秀抛出了一大截。

在2010年左右,中国移动已在广东、江苏、北京等一些省市进行移动支付业务试点。就拿笔者深入参与过在广东省推出的手机通宝业务来说,它是一款用户基于手机不同的载体,实现PC端和移动端的“通行认证“及绑定的多账户“支付宝”的电子商务应用的统称。简单来说,它的规划和现在我们大众熟悉的支付宝或微信完成众多应用支付方式一样。

但是不同的是,手机通宝有硬件载体和软件载体两种,如13.56M的分离卡、2.4G的RF-SIM卡、NFC-SIM卡及手机通宝客户端,内置移动客户数字证书和非接触技术,给客户提供各移动数据增值业务、互联网服务和第三方行业应用等应用。

三年后,该试点项目叫停,中国移动集团后期统一推出“中国移动和包“及NFC手机做为移动支付业务的切入口,但始终没有回到之前的王者气概。为什么与支付宝、微信的规划布局思路一样,但却始终不温不火,没有被大众所接受呢?这是这几年在移动支付春天遍及大街小巷后,一直索饶在我脑海里挥之不去的思考。

支付宝、微信两家后起之秀

时光回溯到2003年,阿里巴巴为了解决淘宝网的支付问题推出了支付宝,并在2004年推出基于担保交易模式的虚拟账户交易,将C2C交易中收付款人之间的信任问题,通过支付宝的担保化解。随着互联网金融时代的兴起,支付宝敏感地意识到未来的发展趋势,引导用户从PC端转移到移动端,经过十多年的快速发展,支付宝俨然已成为最大的网络支付平台,同时它又涉足线下支付。

而微信是腾讯公司2011年推出的针对智能手机的即时通讯社交应用,在5.0版本才增加了微信支付功能等多个插件,开始进行商业化运作。用户通过绑定银行卡,完成支付交易,其背后的交易平台隶属于腾迅的财付通公司。

相比支付宝来说,当时腾讯在移动支付业务的起步算比较晚的,但微信做出了很多微创新,一方面在微信公众号内置支付功能,商家可以在微信实现与用户的沟通,形成良好的的商业循环;另一方面微信在2014、2015两年的春节推出微信红包业务,一时引爆大江南北以破竹之势攻下支付城池,奠定了移动支付业务的一席之位。

二、和对手相比,中国移动在五大关键问题上没有处理好

和支付宝、微信相比,复盘中国移动这7年以来的移动支付业务,不难发现,在技术路径、用户体验、应用场景、商务拓展及思维转变这五大关键问题上没有深思,特别是在思维转变上,没有跟上时代的步伐,最后被大众无情的淘汰了。

1、技术路径的摇摆不定严重消耗内力

移动支付可以分为远程支付(也称远距离支付)和近场支付(也称近距离支付),远程支付可以通过短信、语音、手机客户端及WAP方式借助通讯手段远程进行支付,这就有点类似于像手机淘宝,但手机淘宝只专注在手机客户端及WAP。而近场支付就是用户在现场用手机或智能卡在POS终端机上刷卡进行支付的一种方式,载体方式就像前面提到的手机通宝硬件三种载体方式。

可以毫不夸张的说,中国移动基本上覆盖了远程支付和近距离支付所有的技术研发,它的宗旨一直是希望提供给用户大而全的产品,它的布局是打造一个移动支付的全生态链。

以笔者从事过的手机通宝业务来说,面对用户端,同时有两种卡片载体和两种软件载体。我们称卡片载体为硬通宝,软件产品为软通宝。面对商户,除传统的POS终端外还曾研发过小读头硬件载体。每一次的硬件选型、谈判合作及硬件升级都必然消耗大批人力、物力、财力还有时间。 而支付宝和微信这几年来一直在软件终端的迭代升级上,他们用匠心精神聚焦在软件客户端的功能丰富化、体验便捷化的极致打造上。我们可以做个对比,从成本上来说,硬件升级的成本肯定高过软件的零边际成本;从用户体验来看,更换硬件终端的门槛肯定大于使用客户端的成本,一边是只需几分钟的下载,另一边是要到指定营业厅去更换; 综上所述,在技术路径的摇摆不定严重消耗中国移动的内力。

而支付宝和微信这几年来一直在软件终端的迭代升级上,他们用匠心精神聚焦在软件客户端的功能丰富化、体验便捷化的极致打造上。我们可以做个对比,从成本上来说,硬件升级的成本肯定高过软件的零边际成本;从用户体验来看,更换硬件终端的门槛肯定大于使用客户端的成本,一边是只需几分钟的下载,另一边是要到指定营业厅去更换; 综上所述,在技术路径的摇摆不定严重消耗中国移动的内力。

2、没有体现用户体验至上的设计思路

进入移动互联网时代,移动支付业务同样要以用户为中心的发展思路来设计产品,充分考虑用户价值曲线,用户使用该产品在获取性方面是否方便购买、在产品易用性方面是否使用简洁、在支付时安全性方面是否有保障等因素,只有多维度的用户体验因素设计才能打磨出一个用户容易接受、容易培养使习惯及易传播的移动支付产品。 把这些因素拿来考量,就会发现中国移动始终没有以用户为中心的思路去设计产品。在前面,我们谈到中国移动始终围绕硬件终端进行技术路径的布局,在这点上用户的获取性门槛就会高于支付宝和微信。其次,早期的13.56/2.4G SIM卡是通过STK采单方式进行集成,要受制于卡片的容量,菜单的操作方式也是比较难,在易用性方面也是做得非常不好。相比现在的支付宝、微信扫码直接支付的方式,用户感知真是天上和地下。

把这些因素拿来考量,就会发现中国移动始终没有以用户为中心的思路去设计产品。在前面,我们谈到中国移动始终围绕硬件终端进行技术路径的布局,在这点上用户的获取性门槛就会高于支付宝和微信。其次,早期的13.56/2.4G SIM卡是通过STK采单方式进行集成,要受制于卡片的容量,菜单的操作方式也是比较难,在易用性方面也是做得非常不好。相比现在的支付宝、微信扫码直接支付的方式,用户感知真是天上和地下。

在来谈下营销传播能力,中国移动闷头做过这么多移动支付业务,但用户能记住、易传播的都不多,而以微信、支付宝举例,他们的营销整合能力极其强,微信、支付宝的春节红包业务,在恰当的时间以恰当的场景方式润物细无声地走进百姓大众的生活中。如果拿上面这个表来给这三家巨头打分,中国移动与具有移动互联网基因的支付宝、微信一比自然会逊色不少,面对新的时代变化依靠固有的打法是不行的。

3、缺乏“爆款级别“的应用拓展

中国移动的移动支付业务总是避开与互联网公司的一般性业务去竞争,着重在重点城市的公交应用、商业应用、政务应用、行业应用等业务上,它的思维逻辑是要取代卡,“我们是可以帮助你抵消发卡成本的,我们提供的是大而全的业务”。从商业运作的角度来分析,替代现有体系的难度牵涉多方,势必又会是一个大项目、大工程。而这么多的应用中却没有一个“爆款级别”的应用出现。 而支付宝、微信却聚焦在特定场景下的“爆款级别的应用”上,如出租服务、停车位、超市、团购等需求市场,不断尝试用更简化的技术如扫码支付、人脸支付等方式在各种支付场景下实现支付,逐渐获得了老百姓的认可。

而支付宝、微信却聚焦在特定场景下的“爆款级别的应用”上,如出租服务、停车位、超市、团购等需求市场,不断尝试用更简化的技术如扫码支付、人脸支付等方式在各种支付场景下实现支付,逐渐获得了老百姓的认可。

我们拿交通应用来做对比,中国移动希望为8亿客户提供公共交通出行便捷服务,以手机或手机卡替代公交卡的方式,公交运营方配合各省移动形成本地公共交通刷卡解决方案。而支付宝、微信,是为用户提供出门难打车的服务。为什么中国移动也是急客户之所想,而没有被大众所接受,而出租车、出行服务却被我们所接受呢?

在思考中笔者逐渐找到了一丝脉落。用户使用传统的公交卡也罢,用移动手机一卡通载体也罢,实际上它是替代方案,可用A也可用B。而滴滴与快的的打车服务当年是解决了用户的痛点,通过这个服务用户是可以预约及解决打车难的问题,它真真正正的解决了用户的燃眉之急。作为用户的我们,很容易感受到,2015年支付宝、微信支付和更多的应用聚合,移动支付开始悄悄改变我们的消费习惯。而中国移动时至今日仍然没有什么爆款级别的应用面世,消失在移动支付业务的前列。

4、没有撬动商户的参与动机

在移动支付产业链之中,用户和商户是移动支付业务重要的市场受众,商户对业务的发展与推动是起关键性作用的。而在笔者参与的移动支付试点业务过程中,中国移动的姿态较高,商户存在着诸多担忧。商户想获取更多的有保障的利益政策,对移动支付这样一个当时新生事物来说,商户不敢成为先吃螃蟹的人。

业务发展的前期,当商户和用户都在观望中,用户一旦更新设备发现可以使用的场景少,会降低继续使用的动力,客户感知降低。另一方面商户看到用户少了,也缺少参与的动力,这样势必就会形成恶性循环。反观,进入全民视野的打车服务,不得不提它的补贴大行动,前期极大的让利给到用户和出租车司机,撬动双方共同市场。

中国移动的僵局就在于此,试点业务的拓展非常吃力,没有采用“让利策略”,破除商户顾虑,给他们描绘业务发展的近期与远期蓝图,大家一起来给用户带来良好感知,增加用户粘性。只有当用户规模及应用规模达到一定量的时候,双边市场撬动起来才能走向良性循环,才会有后续业务更大的发展。

成功的运营模式应该是充分调动产业链中的所有环节,进行利益共享和合作平衡,构建成熟的商业合作机制让各方多赢。

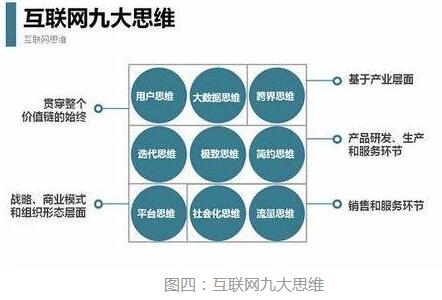

5、没有切换成互联网思维模式

从以上分析的种种来看,无论是从技术、用户体验、应用及推广路径来看,中国移动还是延用传统的思维模式在运作,没有切换成时代下的互联网思维模式。思路和认识是决定一个企业能走多远,要确保企业的打法在正确的路上,否则就有可能用了九牛之力却获得南辕北辙的效果。在这方面,不得不佩服拥有互联网DNA的支付宝、微信。 相对于工业化思维而言,互联网思维是一种商业民主化的思维,它是核心是一种用户至上的思维,要在价值链各个环节中“以用户为中心”去思考问题,而相比过去中国移动的一些作法,很多时候是在以自身资源的角度和KPI的指向去考虑问题,很容易让用户陷入一种尴尬的体验之中。

相对于工业化思维而言,互联网思维是一种商业民主化的思维,它是核心是一种用户至上的思维,要在价值链各个环节中“以用户为中心”去思考问题,而相比过去中国移动的一些作法,很多时候是在以自身资源的角度和KPI的指向去考虑问题,很容易让用户陷入一种尴尬的体验之中。

好的用户体验应该从细节开始,以前面提到的移动支付业务的用户体验要素来说,从获取性、易用性、方便性、人机交互性、应用性、安全性、营销传播性等每一个环节都要让用户舒服,并且这种感知要超出用户预期,贯穿品牌与消费者沟通的整个链条。比如应用性方面就要去找到能打造爆款级别的应用,营销传播方面就要在每一个环节中都能让用户进行分享,挖掘用户的谈资、塑形、攀比、利已、利他的动机、自然就会产生口碑传播。

总结

犹记2012年,笔者参加移动支付业务征文写过一篇名为《让移动支付飞得更高》的文章,里面有一段话,“当时间和变革的力量积蓄到某一阶段,天时地利人和都具备后,移动支付业务必定会在未来某个时点上成为爆发性的杀手级应用。”

欣慰的是,这两三年移动支付业务得到全面爆发,它已经改变了我们的生活方式,给我们的生活带来更大的便捷和美好;遗憾的是,中国移动在时代的进程中,先发优势荡然无存,没有切换成互联网思维模式,以致在技术路径的摇摆不定消耗内力、缺乏“爆款级别”的应用拓展及没有撬动商户的参与动机阻碍了其发展,错过移动支付业务春天的来临。

- 蚂蚁国际任命首席创新官,加速推进数字化战略发展

- 马云现身支付宝20周年纪念日:AI将改变一切,但不意味着决定一切

- 万事达卡推出反欺诈AI模型 金融科技拥抱生成式AI

- OpenAI创始人的世界币悬了?高调收集虹膜数据引来欧洲监管调查

- 华为孟晚舟最新演讲:长风万里鹏正举,勇立潮头智为先

- 华为全球智慧金融峰会2023在上海开幕 携手共建数智金融未来

- 移动支付发展超预期:2022年交易额1.3万亿美元 注册账户16亿

- 定位“敏捷的财务收支管理平台”,合思品牌升级发布会上释放了哪些信号?

- 分贝通商旅+费控+支付一体化战略发布,一个平台管理企业所有费用支出

- IMF经济学家:加密资产背后的技术可以改善支付,增进公益

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。