11月13日晚间消息,阿里巴巴集团(纽交所代码:BABA)在香港联合交易所网站提交初步招股文件,计划通过全球发售新发行5亿股普通股新股,并在香港联合交易所主板上市。联席保荐人为中金公司和瑞士信贷。

路透援引一份投资意向书,称阿里巴巴已经启动134亿美元香港上市融资,将于11月26日开始在香港联交所挂牌交易,具体发行价格将在11月20日确定。阿里巴巴有望成为港股自2010年以来最大IPO。

据披露,阿里巴巴集团的美国存托股将继续在纽交所上市并交易,每一份美国存托股代表八股普通股。此次上市完成后,集团香港上市股份与纽交所上市的美国存托股将可互相转换。这也意味着,阿里巴巴集团将成为首个同时在中国香港和美国纽约两地上市的中国互联网公司。

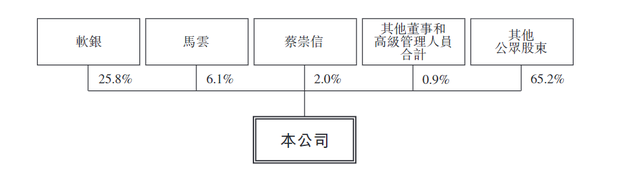

阿里巴巴股权架构图

阿里巴巴股权架构图

招股书显示,阿里巴巴集团目前的股权结构为,截至最后实际可行日期,软银实益拥有约25.8%已发行在外股份,是最大股东。本次全球发售完成后,软银将保持其最大股东地位。截至最后实际可行日期,马云和蔡崇信分别实益拥有约6.1%和约2.0%已发行在外股份。截至最后实际可行日期,董事和高级管理人员(包括马云和蔡崇信)共计拥有约9.0%已发行在外股份。

早在2013年,阿里巴巴集团首次谋求整体上市时,香港便是首选地,但因合伙人治理机制与港交所制度的隔阂遗憾错过。赴美上市的第一天,阿里巴巴就承诺,“只要条件允许,我们还会回来”。2018年4月,香港市场迎来近25年最重大的一次上市机制改革,“同股不同权”不再成为上市阻碍,内地互联网企业的赴港上市潮由此开启。

2018年5月,有消息称阿里巴巴计划向港交所递交IPO申请。之后在多个场合,港交所和阿里巴巴的回应更加持了消息的可信度。终于,在各方的期待下,飞了一年多的“靴子”正式落地。

据披露,阿里巴巴集团本次发行包括5亿股普通股,以及可额外发行最多75,000,000股普通股新股的超额配股权。本次发行将包含国际发售和香港公开发售。预计最早于香港时间11月20日定价。

香港是全球三大金融中心之一。尽管今年以来市场发生了诸多变化,但港交所的交易依然活跃,港股中国公司股价年初至今上涨超过10%,9月,全球最大啤酒商百威英博AB InBev香港上市,融资50亿美元,股价已上涨5%。

香港接近阿里巴巴集团核心业务市场,有助于拉近阿里巴巴和本地及区域性投资者的距离,进一步扩大和丰富投资者基础。另外,交易时间的延长,也为投资者提供了更大的灵活性。

据初步招股文件披露,此次发行所募集的资金将用于实施公司战略,包括驱动用户增长及参与度提升,助力企业实现数字化转型升级,以及持续创新和投资长远未来。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。