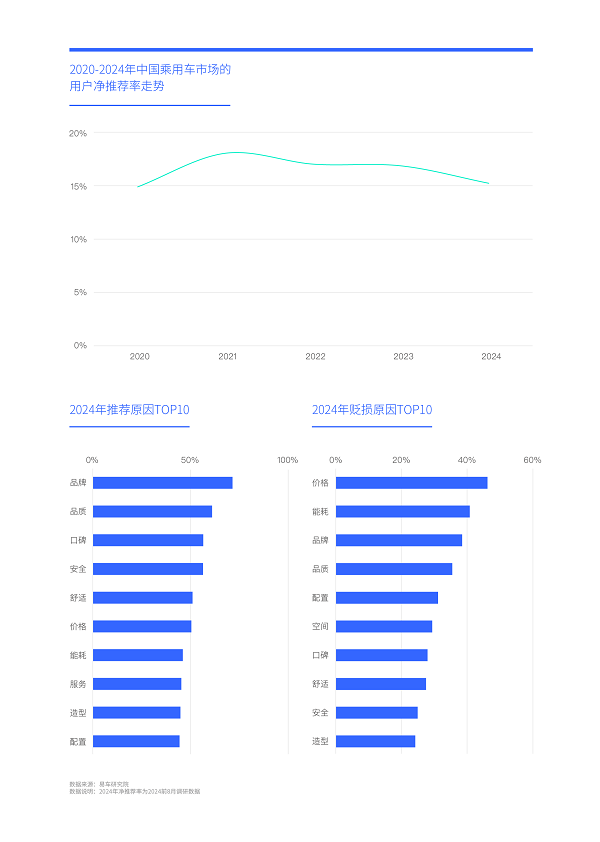

2024年中国乘用车市场的用户净推荐率下滑至15.23%,首要贬损为价格,首要推荐是品牌,价格战或加速提升品牌集中度

2024年,中国乘用车市场的用户净推荐率下滑至15.23%,延续了三年的下滑走势。说明中国购车用户越来越挑剔了,车企不能简单按照过去屡试不爽的拉长、套娃等方式“娱乐”中国用户了;

价格位居2024年贬损排行的榜首,占比高达46.17%。2024年初以比亚迪的荣耀版为代表,以及大众、日产、丰田、吉利、奇瑞等快速跟进,中国车市快速掀起新一轮价格战,无论是主动降价,还是被动降价,对老用户都非常不友好,再加价格战远没有结束的迹象,没有最低,只有更低,老用户的推荐积极性自然容易受影响,也会制约2024下半年与2025年中国车市的市场销量。能耗位居贬损排行第二,2024年起随着第五代DM-i等更节能技术的加速普及,燃油车的贬损估计还会持续增多,市场销量难免会持续受冲击;

品牌位居2024年推荐榜首,占比高达71.47%,这会加速提升中国车市的品牌集中度。近几年不少车企高层纷纷预判中国车市最后可能剩个五六家,但具体剩谁,大家都有些羞羞答答不好意思说。推荐排行第二和第三的分别是品质与口碑,这两项都是硬实力,且理论上有利于主流车企,因为它们摸爬滚打多年,更有机会夯实品质与口碑,但目前中国车市销量纷纷断崖式下滑的正是广大主流品牌,真是匪夷所思。目前被不少车企津津乐道的智驾,并不在用户推荐TOP10,说明智驾尚未抢占多数用户的消费心智,也可能是用户理解的消费型智驾,与车企追求的架构型智驾不在一个层面。

2024年燃油车净推荐率接近负值,新能源仍维持高位,该特征正加速中国车市的消费重心由燃油车转向新能源

2024年,各能源车市的用户净推荐率延续下滑走势,但插混、增程和纯电等新能源产品的用户净推荐率,仍维持近40%的高位。受惠于问界M9等高端车型的强势推动,2024年增程净推荐率小幅超越插混跃居榜首,纯电位居两者之后。目前海外车企的在华新能源战略仍旧非常单一,以纯电路线绝对为主,除了特斯拉,其它表现都欠佳。中国品牌新能源战略的调整非常及时,截至2024年8月,几乎都由主打纯电调整为兼顾纯电和节能车,部分中国品牌甚至主打节能车;

各能源净推荐率下滑幅度最大的是以丰田、本田为主的油混,由2023年25.02%降至13.17%。该表现不等于丰田、本田主导的混动技术路线落后了,只能说明2023-2024年加速投放的插混、增程与纯电等新能源产品,更有效拿捏了“电价大幅低于油价”的中国式能源消费特征与以城市场景为主的中国式购车诉求。本田与丰田如想稳住中国车市、摆脱对欧美的高度依赖、构建更加多元化的全球销量结构,除了加速优化中国战略与积极试水PHEV车型,更要主动将中国元素融入“新全球化战略”。前一个课题,丰田、本田已经在努力,后一个课题,两者都还在观察。观察的进度主要取决于中国品牌在欧美日车市提升市占率的进度;

各能源净推荐率垫底的是燃油车,仅有0.41%,离负值一步之遥。根本原因是经过几轮大规模降价促销,截至2024年8月,多数新能源的综合成本已低于同级别燃油车,导致燃油车快速失去民心,助推中国新能源车市的舆论环境,由之前政府的绞尽脑汁推广,全面过渡到广大用户的奔走相告;

各能源的净推荐率走势与终端销量表现息息相关,2020-2024年,燃油车净推荐率的持续大幅下滑,快速稀释了购买燃油车的舆论基础,导致市占率由近90%快速跌破50%。2025-2026年,新能源的净推荐率估计仍会维持高位,燃油车可能会全面进入“负净推荐率”的时代,以燃油车为主的车企,只会面临更大挑战,甚至连滥竽充数的机会都可能被剥夺。

2024年中国品牌净推荐率升至22.21%,全面超越海外品牌,该特征正加速中国车市消费重心转向积极布局新能源的中国品牌

2024年,中国品牌净推荐率持续升至22.21%,继2022年超越海外普通品牌后,又超越了海外高端品牌,实现了对海外品牌的全面超越,这是中国车市的重要转折点。中国品牌净推荐率的持续提升,主要受惠于全面转向新能源,尤其是高端新能源,以及积极布局纯电与节能两大领域,准确拿捏代步与自驾游等新诉求;

由于新能源战略水土不服与燃油车升级停滞,由大众、别克、日产、现代等组成的海外普通品牌的净推荐率大幅下滑至垫底位置,仅为-0.71%。该现象势必会加速侵蚀大众、日产、别克等海外普通品牌的品牌力,加速销量下滑,滋生恶性循环现象。2025-2028年,多数海外普通品牌不宜盲目自信自身的品牌力,应脚踏实地、认认真真打磨自身的产品力并突出性价比;

奥迪、奔驰、宝马等海外高端品牌的境况,虽然比大众、别克、日产等海外普通品牌要好点,2024年的净推荐率仍近20%,但下滑幅度很大,超过了十个点,已是危机四伏。海外高端品牌同样存在新能源战略水土不服与燃油车升级停滞等问题,但面对挑战,2024年宝马又使出了屡试不爽的“L拉长策略”,其新一代宝马X3 L的轴距增加110毫米。暂不能彻底否定该策略的可行性,但简单拉长策略的效应正快速降低,期待宝马可以制定更有技术含量的应对策略;

各品牌类别的净推荐率走势与终端销量表现息息相关,2020-2024年中国品牌净推荐率在持续提升,与之对应的市占率也在持续提升,2023年逼近50%,2024年有望挑战60%。继海外普通品牌后,2024年起奥迪、奔驰、宝马等海外高端品牌,也要警惕销量突然崩盘现象。在纯电路线受阻之际,海外车企放弃燃油车,约等于放弃中国车市!争分夺秒升级燃油车,尤其是加速燃油车的节能化,将是不二之选。

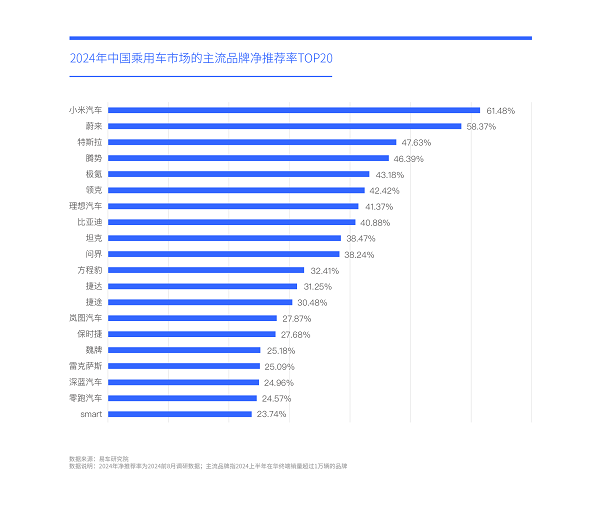

2024年,小米汽车领衔主流品牌净推荐率排行,中国品牌霸榜TOP20,消费中国品牌已成为中国车市的新热点与新潮流

2024年,小米汽车的净推荐率高达61.48%,跃居中国车市主流品牌净推荐率排行的榜首。首先要充分肯定小米SU7的超级性价比优势,其次要积极感谢广大海外车企的新能源战略的高举高打策略,再次要庆幸小米SU7才上市半年多点,用户与产品还处于蜜月期,产品投诉等影响口碑与净推荐率的因素尚未大规模涌现;

位居小米之后的是蔚来、特斯拉、腾势、极氪、领克和理想等一堆新锐品牌,上述品牌与小米类似,在首款车型上市当年的净推荐率都非常出色。2024年上述新锐品牌的净推荐率仍在TOP20,说明多数经受住了初期阶段的的严峻考验。其中少数新锐品牌开始了强势发力,2023年理想汽车终端销量升至38万辆,2024年有望挑战50万辆,正面叫板BBA;

在2023年销量超过50万辆的走量型品牌中,2024年仅有特斯拉和比亚迪的净推荐率位居TOP20。超过100万辆中,仅有比亚迪。意味着中国车市的多数走量型品牌,都没有很强的群众拥护基础,都有点类似于“外强中干”,说倒就倒。就像2017-2023年,不少年销量百万辆的品牌,一转眼就下滑到了二三十万辆,甚至更少。目前,走量型品牌更低的净推荐率,将给后浪创造把前浪拍死在沙滩的源源不断的机会,广大新锐品牌理应更自信;

净推荐率TOP20中,绝大部分都是中国品牌,海外品牌仅有特斯拉、保时捷、雷克萨斯和smart四个,2023年还位居TOP20的宝马、林肯、路虎、沃尔沃,今年都纷纷退出。净推荐率表现不错的新锐品牌,多数是类似理想汽车定位高端车市的,日后BBA只会面临更残酷的竞争环境;

TOP20主力的中国品牌阵营高度呈现多元化特征:小米主打流线运动,且凸显性价比;蔚来、极氪坚守高端,凸显服务、性能等;腾势、理想、问界、岚图、魏牌主打高端节能,全面进入家庭车市;领克、深蓝主打年轻化,突出时尚、运动调性;坦克、方程豹聚焦硬派,突出性能;捷达、捷途聚焦工薪车市,突出性价比;零跑积极探索各大细分车市、各条技术路线;比亚迪成功转型为新能源品牌,且快速颠覆了大众、丰田等海外品牌主导中国车市的传统格局……中国品牌阵营的多元化特征,有利于持续拓展中国车市的新细分空间,但海外品牌正陷入同质化深渊,市场空间越来越受限。被推荐小米与理想的,或被推荐领克与坦克的,会是两组差异显著的用户,但被推荐大众与别克的,或被推荐奥迪与奔驰的,会是两组大同小异的用户。一旦市场空间变小,BBA的竞争或大众与别克的竞争,很容易由1+1>2退变为1+1<2。

2024年,比亚迪净推荐率稳住了40%以上的高位,品牌首次跃居到推荐榜首,继价格战后,竞品也得警惕比亚迪的品牌战

2024年初,比亚迪把2023年初的冠军版升级为荣耀版,进一步强化了价格战,新车主自然是欢欣鼓舞,老车主难免会愁眉苦脸,容易影响推荐积极性,导致比亚迪的用户净推荐率由2023年的45.61%降至40.88%。不过整体仍在40%以上的高位,仍大幅领先于大众、丰田、本田、日产等核心竞品;

长期以来位居比亚迪推荐因素榜首的都是价格,但2024年品牌跃居榜首,这是第一次,可能成为比亚迪多年技术升级由量变到质变的拐点。在品牌建设层面,比亚迪渐入佳境,从普及第五代DM和e平台3.0等更先进平台,到培育秦PLUS、秦L、宋PLUS、腾势D9等爆款产品,到借助仰望、腾势、方程豹发力高端车市,与锁定大众、丰田、奥迪等全球强势竞品,以及积极赞助欧洲杯、奥运等全球性大事件,甚至加速开拓欧洲、日本等优质全球车市,比亚迪正在积极构建能有效涵养品牌价值的良性闭环竞争体系;

2024下半年起,比亚迪将全面普及第五代DM-i技术,以及加速投放中大型SUV、中大型MPV、中大型轿车等高端产品,不断夯实品牌力与助推销量持续提升。期间,大众、丰田、本田、吉利、哈弗、长安等广大竞品,不应一味盯着比亚迪的价格战,更要积极预防比亚迪的品牌战,千万别被比亚迪的短期价格战逼进偷工减料的泥潭,一定要有长期思维,要用更先进的技术、更可靠的品质、更人性化的设计、更优质的细分市场等对抗比亚迪。就像足球比赛一样,不要被带球突破的比亚迪的一个假动作给晃倒了。

2024年,长安汽车净推荐率降至8.81%,推荐首位的仍是价格,涵养“长安品牌”迫在眉睫,升级主力产品CS系刻不容缓

2018-2021年,主力产品CS系列携手个性运动的UNI和经济实惠的欧尚两大细分产品线,共同提升了长安自主的市场销量与用户口碑,2021年长安汽车的用户净推荐率大幅升至25.58%。之后长安汽车更自信了,想法更多了,开始玩高端局了,携手华为和宁德时代,共同打造阿维塔和深蓝汽车两大全新品牌,积极突出科技、智能等新概念,全面加速高端化。截至2024年8月,理想、问界等新锐高端品牌纷纷快速崛起,长安的阿维塔与深蓝汽车仍在积极试错与努力中。在长安汽车大展拳脚之际,比亚迪乘虚而入,集中火力对长安汽车聚焦的紧凑型车市,开展了多轮狂轰滥炸,并取得了丰硕成果,涌现了宋PLUS、宋Pro、宋L、秦PLUS、秦L、驱逐舰05等多款节能型爆款产品,强势挤压了CS75、CS55、CS35、逸动等长安主力燃油车的生存空间;

2023下半年,长安汽车为防后院起火,推出了启源系列,快速投放了A05、A06、A07、Q05等多款节能产品。截至2024年8月,启源系还在热身,还来不及与保有量庞大的CS系的老用户建立战友情,2024年长安汽车的用户净推荐率,大幅降至8.81%。为跟进比亚迪的价格战,长安汽车不得不大规模降价促销,2024年价格位居长安汽车贬损榜首,再加长安汽车2024年前8月的销量仍以燃油车为主,且主打小排量,能耗和动力的贬损也非常靠前。长安汽车的首要推荐因素仍是价格,原本这是中国品牌的标配,不过2024年随着比亚迪的首要推荐因素摇身一变为品牌,长安瞬间被动了;

崛起之前叫比亚迪,崛起之后也叫比亚迪,至少说明叫什么不是最重要的。长安面对保有量庞大的CS老用户,无论是想留住他们,还是想获得他们的推荐,最直接的方式就是升级CS系,警惕把简单的事情复杂化;

与长安类似,2020-2024上半年,上汽、东风、一汽等不少车企,都打着发展新能源的旗帜,把大量宝贵的资源消耗在了新品牌上,尤其是高端新能源品牌。目前高端还在突围中,但后院几乎都起火了,都被比亚迪乘虚而入了。接下来上述车企又得忙着回家救火,但2024年9月起,比亚迪又要发力高端新能源车市了,竞品总有种被牵着鼻子走的感觉。此时此刻,不如先静一静,找易车研究院聊聊天。

2024年,大众汽车净推荐率仍在低位徘徊,销量每况愈下,“德系基因”遭侵蚀,迫使大众强化在华研发体系和新能源产业链

近三四十年,大众汽车依靠德系基因诠释的安全、品质等卖点,在中国车市混得风生水起,大众品牌年销量突破300万辆。近三四年,比亚迪主打节能与性价比,强势崛起并瞬间拿捏了大众汽车及背后的“德系基因”。2022年大众汽车的用户净推荐率瞬间崩盘,2023年的终端销量跌至220万辆,2024年大众的净推荐率仍在低位徘徊,销量更是岌岌可危;

大众在华三四十年建立的基业,被比亚迪用短短的三四年时间就搅黄了,促使大众汽车痛定思痛、洗心革面,积极构建在华研发体系与新能源产业链:2024年6月,大众与上汽签署上汽大众新产品项目技术合作协议,开发三款插混和两款纯电,进一步深化南北大众的合作水平;成立并控股新合资公司大众安徽,2024年7月投放首款产品ID.与众,并追加投资25亿欧元用于扩大产能等;2023年大众入股小鹏汽车,2024年大众与小鹏汽车签订EEA电子电气架构合作协议,2026年起应用于在中国生产的大众汽车品牌电动车型;控股电池制造商国轩高科,合作与整合地平线等本土智驾资源;强化本土研发体系,2023年5月大众投资10亿欧元在安徽合肥成立大众中国技术公司(VCTC),集研发与采购于一体……

2026年起,上述一系列布局将集中发力,2024-2025年仍是大众汽车的“艰难过渡期”。期间建议大众汽车积极纠错与优化新一轮战略布局,因为目前大众汽车新一轮战略的部分问题已开始暴露。

2024年,宝马净推荐率下滑至21.97%,能耗成核心短板,中国高端车市份额正加速转向节能突出的新能源品牌

2023年新国产车型宝马X5等助力宝马的净推荐率快速回升,但2024年又被打回了原形,降至21.97%。位居宝马推荐前列的仍是品牌与品质,保持着宝马的传统风格。贬损首位成了能耗,这与宝马的电动车出师不利、销售主力仍是燃油车,以及理想、特斯拉、问界等新能源品牌快速崛起密切相关。价格贬损紧随其后,这与宝马大规模降价促销密切相关;

随着中国高端品牌的越来越普及,自然会有更多的用户对能耗、价格等大众化卖点更加敏感,这为理想、特斯拉等节能突出且价格更接地气的新能源高端品牌创造了更好的发展环境。2017-2024年,中国车市高端品牌的终端销量持续大幅提升,超越500万辆,销量重心加速转向新能源品牌,除了特斯拉,中国品牌也成为主要受益者。BBA的份额以肉眼可见的速度下滑;

传统德系高端品牌一直非常注重培育性能、品质、操控等卖点,能耗一直不突出。中国高端车市持续凸显的能耗等新需求,正给宝马等德系高端品牌的“在中国为中国”战略注入了新价值、提出了新课题。2024年宝马投放的拉长版宝马X3 L,有可能进一步放大宝马的能耗短板,与“在中国为中国”的新价值方向南辕北辙。随着问界M9、理想L9、腾势D9等大节能车的不断投放与快速上量,宝马、奔驰、奥迪的“简单拉长就能爆款”的时代已经彻底过去了。

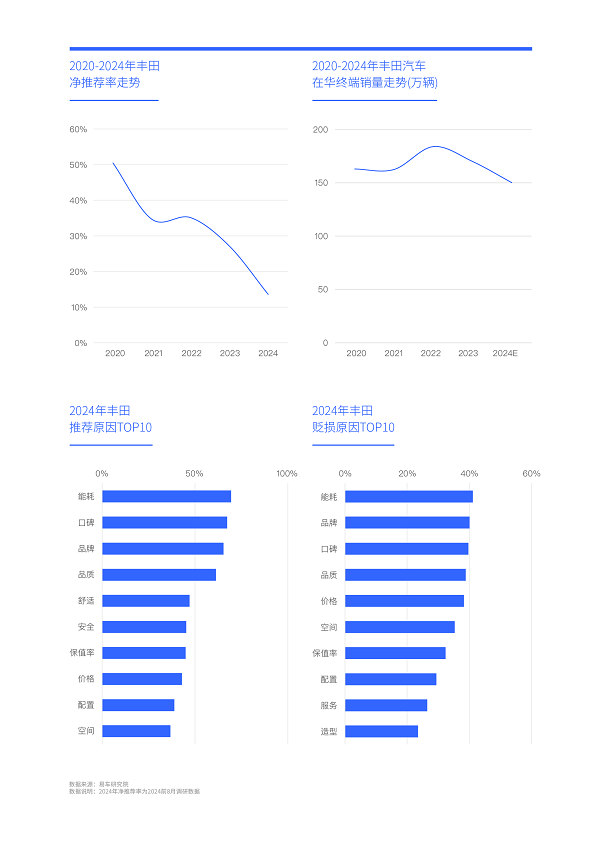

2024年,虽然丰田努力展示着“日系”的倔强,但净推荐率大幅下滑至13.56%,节能等传统卖点被中国品牌大幅侵蚀

2024年,最被中国新能源政策针对的丰田汽车,仍是所有海外品牌中最努力的,主动大幅降低了赛那、格瑞维亚、汉兰达等多款主力车型的在华官方价格,展示着日系的最后倔强。可惜丰田的用户净推荐率仍大幅下滑至13.56%,对比2020年50%以上的高位,堪称断崖式下滑,全面拉响了丰田在华的“红色警报”;

“省油”是过去六七十年,丰田在全球车市辛辛苦苦积累起来的最有价值的行业口碑与品牌价值,也得到了中国广大用户的高度认可,2024年能耗仍位居丰田在华推荐排行的榜首。不幸的是,能耗快速跃升到了贬损排行的榜首。2024年丰田主打的HEV车型的百公里油耗在4-7L,虽然明显优于同级别燃油车,但对比中国品牌新一代PHEV产品并不占优,后者的百公里油耗普遍降至2-4L。2025年起,中国车市的排放标准将进一步提升,百公里油耗会降至4L以内,被进一步针对的丰田的用户净推荐率可能还会下滑;

2023年丰田的在华销量已开始下滑至170万辆,2024年仍会下滑。丰田新的难题不是简单投放插混或增程等具体新产品,而是如何优化中国战略,以及在丰田的全球化体系内如何有效把控中国战略元素。一旦丰田的能耗被中国品牌拿捏,日后一定会波及丰田的全球战略,以及背后的“日系”。

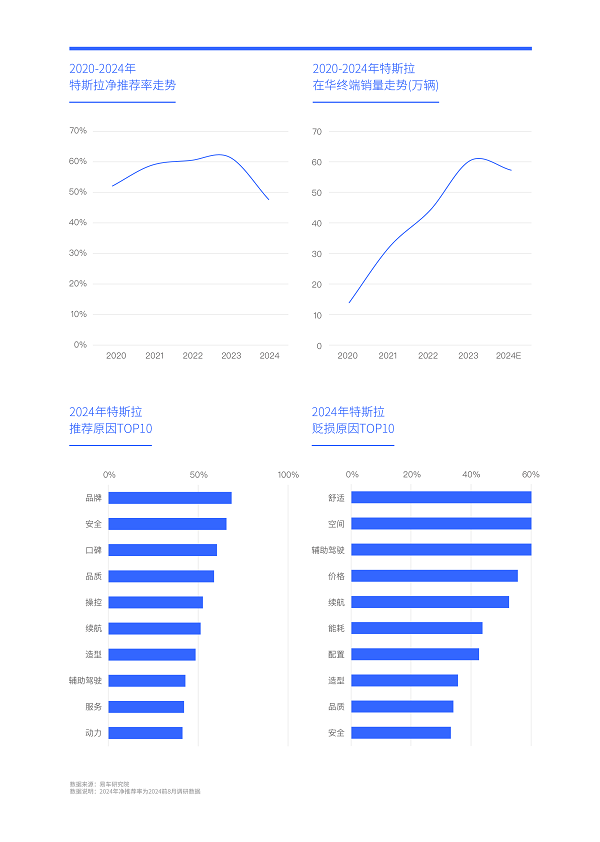

2024年,特斯拉净推荐率下滑至47.63%,但仍维持高位,特斯拉正在重塑“美系”的新价值体系

谁能代表“美系”?如果是以前,相信大家首先会想到通用或福特,车子大、动力强、油耗大,现在估计特斯拉会进入不少用户的眼帘,至少在中国会是这样。2023年特斯拉就开始引领别克、雪佛兰、福特、jeep等“美系”的在华销量了,2024年特斯拉的领先优势将进一步扩大,同时特斯拉的净推荐率仍高达47.63%,遥遥领先于任何一个“美系”品牌。目前通用、福特的国产车型的价值点,中国品牌已能较好替代,甚至超越,但特斯拉Model 3和Model Y仍是多数中国品牌学习与超越的对象;

特斯拉推荐的核心原因是品牌、安全与口碑,三者位居TOP3,贬损TOP3分别为舒适、空间与辅助驾驶。由于特斯拉坚守全球化造车思维,以及中美两大车市的消费诉求、行业政策等都有较大差异,特斯拉贬损因素的改善空间非常有限。目前,上述短板正成为中国新能源品牌拿捏特斯拉的关键突破口。2024年,六成Model Y老用户的增换购放弃了纯电,2025-2027年,特斯拉如没有强势新产品,其在中国车市的可持续性有待观察。

中国品牌不再是廉价车的代名词,海外车企除了积极预防比亚迪等中国车企的价格战,更要警惕“品牌战”

虽然比亚迪全面切换至新能源赛道并发动大规模价格战,让吉利、长城、长安等中国品牌首当其冲,但率先跟进价格战与加速向新能源赛道切换的也是中国品牌。中国品牌之间口诛笔伐与刀光剑影,就像切磋武艺,在于共同进步,并创造1+1>2的市场效果,2023年中国品牌在中国乘用车的市占率逼近50%,2024年有望挑战60%;

2024年,受益于新能源产品,中国品牌的净推荐率升至22.21%,全面超越了海外品牌,并霸榜了中国车市主流品牌净推荐率TOP20,消费中国品牌正成为中国车市的新热点与新潮流。比亚迪、理想、小米、华为鸿蒙、坦克等部分中国品牌,开始展示出了部分品牌力。2024年品牌跃居至比亚迪推荐排行的榜首,这是一个良好开端,也是一个量变到质变的拐点。未来,海外车企除了积极预防比亚迪等中国车企的价格战,更要警惕“品牌战”,后者的威力远大于前者;

品牌力原本是大众、别克、日产等海外车企的核心竞争力,如今上述海外车企都在大规模降价促销。海外车企一旦失去品牌力,“打客场”就更难了。原本廉价车是中国品牌的代名词,如今中国品牌的高端爆款产品如雨后春笋。一旦中国品牌有了品牌力,“打主场”就会如虎添翼;

2024年8月30日,上汽大众在成都车展发布了燃油版紧凑型SUV途岳新锐,限时一口价7.99万元起,说明重塑大众汽车的品牌价值已迫在眉睫。

品牌战的背后是基因战,2025-2027年仍是中国品牌的强势发力期,德系、日系、美系等海外派系,急需优化自身基因

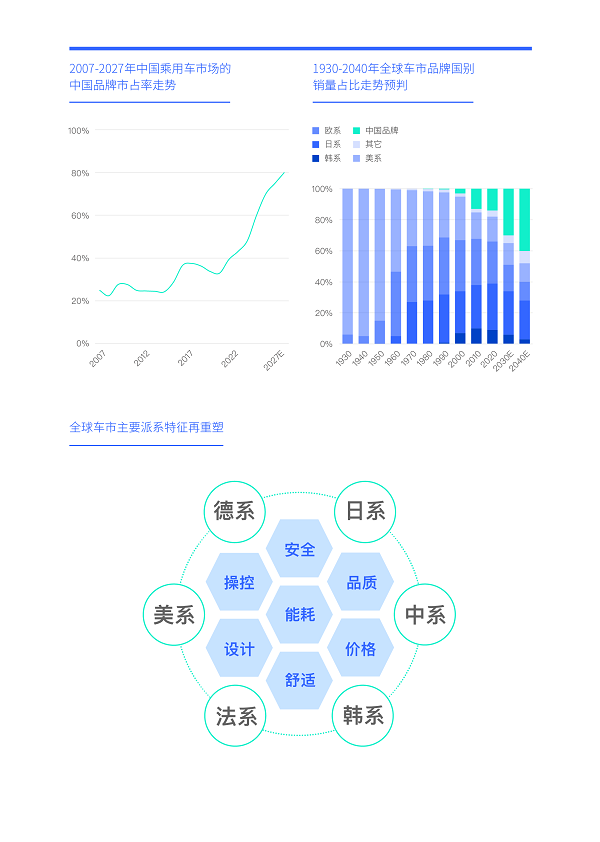

2020-2024年,中国品牌率先优化新能源战略,并全面突出了综合成本优势,快速获得了中国用户的认可与推荐,大幅提升了市场销量与市占率。2025-2027年,中国品牌的竞争力将迎来新一轮升级,尤其是能耗、品质、智能、设计等关键指标,新一代产品只会更强,有望持续拉升净推荐率、市占率等关键指标,后者有可能突破80%,期间大众、宝马、丰田、别克等主流海外车企,将跌入至暗时刻,在华份额将持续承压;

经过二三十年的努力和近两三年的突然发力,中国品牌不再是低价、低质、低端之三低的代名词,快速融入了超省油、超实惠、超智能之三超新基因,并对德系、日系、美系等主流派系在近四五十年沉积的品牌基因形成了部分冲击,进一步暴露了德系、美系等不节能的软肋,也正面冲击了日系的节能核心卖点。未来一二十年,随着中国品牌不断扩大海外市场与提升全球市场份额,对全球主流派系的品牌基因的冲击会持续扩大;

目前,特斯拉正在积极重塑美系的新价值体系,在中国车市取得了优异成绩,摇身一变为美系的新领导者,成为积极抗衡中国品牌的关键力量。期待德系、日系等主流派系,也能涌现“关键先生”,积极升级各自的品牌基因,携手比亚迪等中国品牌更好服务中国与全球用户。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )