在过去几十年中,华尔街见证了历史上最激进的加息周期,但随着美联储发出迄今为止最明确的信号「历史性的紧缩政策周期即将结束」,无疑标志着美联储不再将通胀视为头号对手,并意味着不久后华尔街将迎来一场巨大的范式转变。回顾2023整年度,CPT Markets分析师表示「各类资产皆有亮眼表现」:

以比特币来说,其涨幅竟有高达165%,坐稳各类资产首位。观察比特币过往的波动惯性,可以发现其会呈现出「4年一循环」的特点,举例来说,在2011年到2013年这个区间连涨三年,但却在第四年迈入崩跌阶段;随后,2015年到2017年同样历经三年涨势,并在2018年进行调整;而2019年到2022年又是另一轮循环。因此,CPT Markets分析师预计这个循环还会有上涨空间。

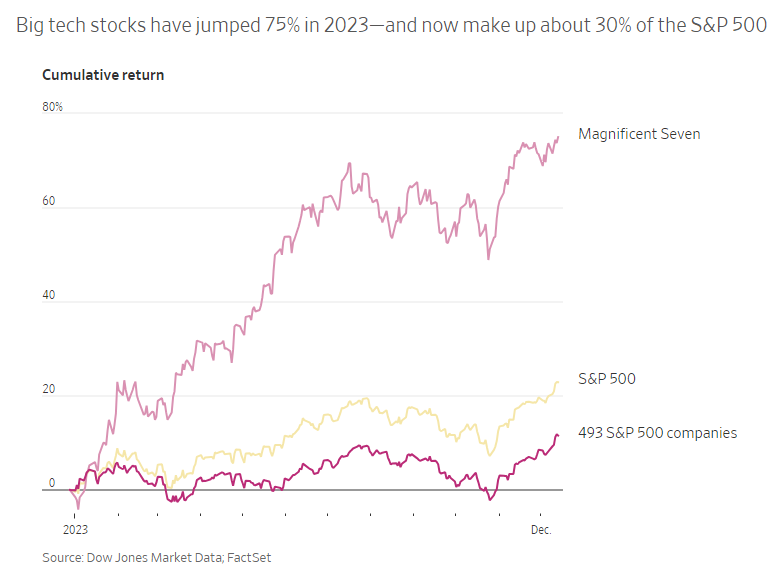

Apple、Microsoft、Google、Amazon、Nvidia、Tesla与Meta的股价在2023年的涨幅达至75%,使得不少华尔街表示2023年被誉为「七大巨头」的一年,但与此相对的是,标普500指数中其余的493家公司仅仅实现12%增长,与这七大巨头之间存在着显著的差距。

至于债券市场的表现,2023年呈先蹲后跳趋势,虽然在十月份因国债大量发行,导致债券价格应声下跌,但随着降息预期效应发酵,包括短期国库券、新兴市场债券、高收益债券,甚至是长期债券皆已回到正报酬区间。

黄金价格则频频创下新高点,主要原因在于美元疲弱及降息预期逐渐升温所致,简言之,金价在美元走疲下,预计会迎来一波上升。

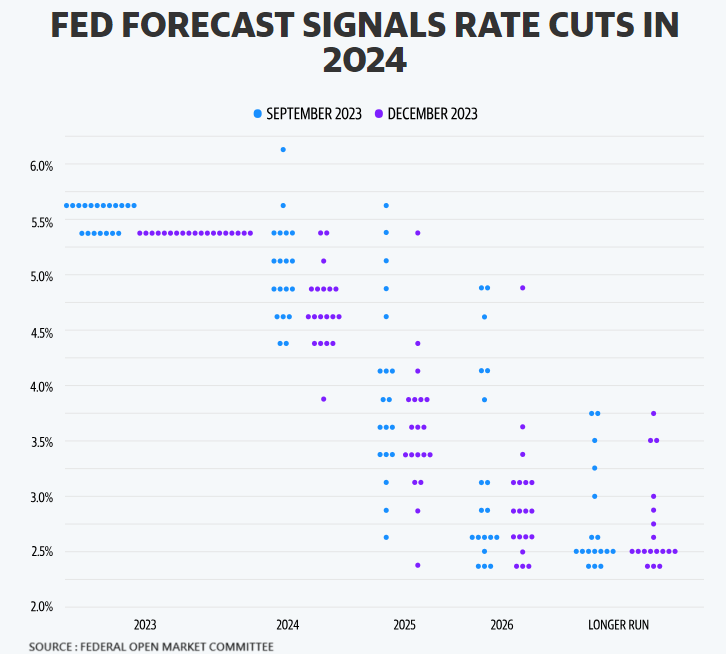

那么当利率见顶时,投资者应如何调整策略,以在2024年实现双重收益呢?在继续探讨前,CPT Markets分析师表示「降息并不代表经济疲弱,只是政策正常化的一部分」,白话一点,降息并不一定是经济出现严重问题或是处于过度疲软状态,反而可能是政府为了调整整体经济运行,以实现政策的平衡与稳健。

与大型企业相比,规模较小的企业因较缺乏大型企业的资本实力,而对宏观经济与通胀等因素更为敏感,读者可以理解为,为实现营运成长,其更需要透过外部融资来支持规模扩张与发展,但随着利率与通胀双双趋缓,将使小型股票的前景更为乐观。

由于估值所使用的折现率会受到当前利率水平的影响,即未来若利率下降时,成长型公司的估值将随之增加,前提是其他相关条件必须保持稳定。

在利率下降时,固定收益虽不及股票,但通常能保持不错的表现。而若投资人较倾向于选择固定收益投资,不妨可以选择中期到期的债券,将能更灵活地应对利率变动,最大程度地受益于市场变化。

基本上,随着加息周期结束,债券价格有大机率会上扬,但要在2024年见证股债双市同时大幅上涨市是有难度的,这是因为债券价格的大幅上涨通常伴随着大规模的降息。除此之外,根据近期科技股的强劲获利,基本上市场不太需要担心经济过度疲软,即明年股市的报酬高于债市的可能性较大。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )