【AI/汽车/XR 驱动需求回暖,半导体有望触底回升】

1、AI大模型飞速发展,算力需求大幅增长:GPT-4的推出使 AI 大模型实现全方位的性能提升,国内科技巨头纷纷跟进布局大模型领域,推动 AI 领域迅猛发展,引起算力需求井喷式增长。根据IDC 数据,中国智能算力市场规模将由 2019 年的 31.7 EFLOPS 增长至 2026 年的 1271.4 EFLOPS,2019-2026 年 CAGR 约为 69.4%。

随着海量算力需求涌现,AI 服务器作为人工智能的核心基础设施,其市场规模将加速扩张,AI 服务器搭载的 CPU、GPU、FPGA、ASIC 等芯片需求将同步上涨。TrendForce 预测,2023 年全球AI 服务器出货量近 120 万台,同比增长38.4%,出货量占整体服务器出货量近9%,2026 年占比将提升至15%,2022年-2026年 AI 服务器出货量 CAGR 为 29%;AI 芯片 2023 年出货量将增长46%,其中英伟达 GPU 为 AI 服务器市场搭载主流,市占率约 60~70%,其次为云端厂商自主研发的 AISC 芯片,市占率超 20%。

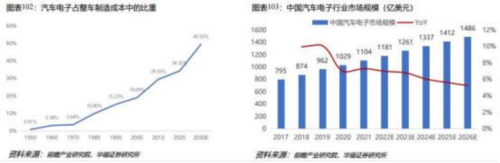

2、受益于汽车行业电动化、网联化、智能化、共享化趋势日益深入的发展,汽车电子技术水平不断优化升级,汽车电子占整车价值量的比重快速上升。

据统计,2020 年汽车电子在整车制造成本中占比 34.32%,预计 2030 年汽车电子在整车制造成本占比将接近 50%。中国汽车电子行业规模稳定上升,将由 2017 年的 795 亿美金上升至 2026 年的 1486 亿美金。随着从传统燃油汽车向汽 车电动化、智能化方向的转变,对车规级芯片的需求不断涌现。根据中国汽车工 业协会数据显示,传统燃油车所需汽车芯片数量为 600-700 颗/辆, 电动车所需 数量则提升至 1600 颗/辆,而智能汽车对芯片的需求量约为 3000 颗/辆,随着汽车电动化、智能化渗透率不断提高,车规级芯片市场需求广阔。

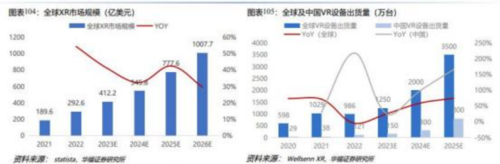

3、多家头部公司发布新品 XR 设备,2022年,Pico 在中国市场发布新一代VR 一体机 PICO 4 系列。2023 年 6 月,Meta、Apple 分别发布新一代 XR 头显设备。

根据 statista 预测,全球 XR 市场规模将由 2021年的 189.6 亿美元上升至2026年的 1007.7 亿美元,CAGR 达 40%左右,未来市场空间广阔。WellsennXR 统计显示,2021 年全球 VR 设备出货量超 1000 万台,未来几年将保持高速增长态势,预计到 2025 年全球 VR 设备出货量将超过 3500 万台。

随着 AIOT、智能汽车、大数据、XR 等新兴领域的迅速崛起,半导体领域的发展引擎已被点燃。据 McKinsey 预测,2030 年全球半导体销售规模有望达到 1 万亿美元,年均增长率可能达到 6%-8%。其中,计算与数据存储市场规模可达 3300 亿美元,将是市场份额最大的领域,汽车领域市场规模达 1600 亿美元,将是增长最快的领域,2021-2030 年 CAGR 可达 13%-15%。

长期来看,信息化智能化将继续导致全球硅含量提升,半导体市场大有可为,随着海内外厂商库存水位的逐步修正,半导体领域有望凭借技术创新、需求回暖和持续的资金与产能支持触底回升!

【厂房建设持续推进,不断拉动半导体设备市场需求】

据 McKinsey 分析,2023-2026 年期间,全球待建造的晶圆厂数量将达 60 个 左右,类型上主要集中于生产逻辑芯片。分地区看,中国大陆地区待建晶圆厂约 为 21 个,将是待建晶圆厂数量最多的地区。

全球领先的芯片厂商均在积极布局建设晶圆厂。台积电、英特尔、Wolfspeed、三星电子等在北美、欧洲、亚洲等多个地区均有布局,晶圆厂的建设将有利于为半导体设备市场持续带来新增需求。

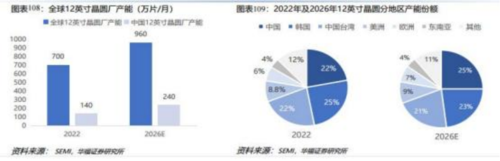

随着市场对高性能计算、汽车电子及新型应用的强劲需求将支撑半导体行业的长期发展。SEMI 表示,foundry、 memory 和 power 将是 2026 年新增产能的主要驱动力,GlobalFoundries、华虹半导体、英飞凌、英特尔、Kioxia、美光、 三星、SK 海力士、中芯国际、意法半导体、德州仪器、台积电等领先芯片制造商均预计将增加 12 英寸晶圆厂产能。

据 SEMI 预测,2026 年全球 12 英寸晶圆厂产能将达到 960 万片/月的历史新高,2022-2026 年 CAGR 达 8%,2026 年中国 12 英寸晶圆厂产能将达到 240 万片/月,以 25%的市场份额占比超越韩国。

受益于晶圆厂产能扩张,2024 年半导体设备支出有望健康增长。SEMI 表示,预计 2023 年全球晶圆厂设备支出将从 2022 年 980 亿美元的历史新高降至 760亿美元,同比下降 22% ,2024 年将由降转增,同比增长 21%到 920 亿美元。

【高投入支撑长期增长,零部件市场规模广阔】

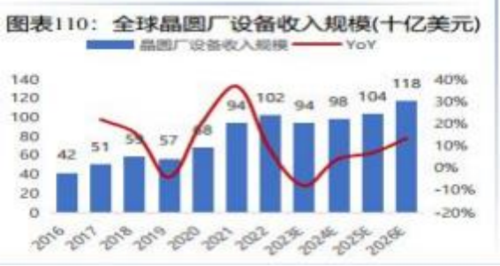

半导体设备的市场景气度与半导体市场规模高度相关。 据 Yole Intelligence 预测,随着下游制造商订单量减少,全球晶圆厂设备(WFE)收入规模在 2023 年将同比下降 8%至 940 亿美元,之后在 2024 年实现复苏并稳步增长,到 2026 年晶圆厂设备收入规模将增长至 1180 亿美元。

分地区看,中国半导体设备市场占全球份额不断提升。EMI 表示,2023-2024年中国大陆、中国台湾和韩国仍将是全球前三大半导体设备市场,预计 2023 年中国台湾获得领先地位,中国大陆将在 2024 年重返榜首。

半导体零部件作为半导体设备的重要组成部分,将直接供应至半导体设备厂商,同时,晶圆厂也会采购部分零部件以支持产线生产或作为备件使用。

半导体零部件在半导体设备成本中价值占比较高,根据富创精密招股书及国内外半导体设备厂商披露,原材料(不同类型的零部件)价值量占设备成本比例一般为 90%以上。AMAT、ASML、Lam、Tokyo Electron 在全球晶圆厂设备市场中份额合计超过 60%,这几家龙头设备厂商的数据显示,其 2022 财年毛利率均在45%-50%左右。

SEMI数据显示,2022 年全球半导体设备市场规模为 1074 亿美元,则对应的 2022 年全球半导体零部件市场规模约 500 亿美元。

晶圆厂采购部分:芯谋研究表示,2020年中国大陆 8 寸及 12 寸晶圆厂对前道设备零部件的采购金额超 10 亿美元。根据 SEMI 数据,2021-2022 年全球 12 寸晶圆产能增速为 10%左右,2022/2026 年中国 12 寸晶圆厂产能分别占全球的 22%/25%,据此估算 2022 年全球晶圆厂对半导体零部件的采购金额约为 50 多亿美元。

【欧美日长期垄断零部件市场,国产替代迫在眉睫加速推进】

半导体核心零部件厂商主要集中于美、日、欧三地,海外合计市场份额在九成以上。

据 VLSI 数据,全球半导体零部件供应商 CR10 长期稳定于 50%,且其主要产品已基本覆盖各半导体零部件类型,主导零部件整体市场的发展。

据 ICWorld 2020 公开资料所示的 20 类 43 家全球零部件供应商,共有美国和日本供应商 20 家和 16 家,分别占比 45%和 36%,其余均为海外厂商。由于上 游原材料被外商垄断,工艺成熟度与国外存在技术代差,我国半导体零部件质量及性能稳定性较差。

随着中美科技大战持续升级,关键零部件成为国产半导体发展的掣肘,技术自主可控诉求强烈,国产替代为大势所趋。与设备整机市场相比,零部件市场规模不大,但起着以小制大的关键作用。

据芯谋研究,中国晶圆厂采购的设备零部件主要包括石英、射频发生器、泵 类、阀门和吸盘等,采购金额占比均高于 8%。其中,仅石英件、反应腔喷淋头、边缘环的国产化率超过 10%,其余零部件自给率均不足 10%,阀门、泵类、密封圈基本依赖进口。

为应对严峻形势,我国半导体厂商正积极推进国产化落地。众多设备及零部件厂商正积极推进跨期合作,通过自研、并购等方式推进对关键零部件业务的布局,并在部分零部件细分赛道已相继取得突破,半导体零部件的国产化浪潮已然掀起!

【半导体零部件相关领域龙头梳理】

半导体零部件市场碎片化特征明显,细分品类繁多,同时技术门槛高。目前,半导体核心零部件厂商主要集中于美、日、欧三地,海外合计市场份额在九成以上,国产替代迫在眉睫。当下,国内厂商正加速发展,纷至沓来,在某些细分半导体零部件领域正逐步实现突破。

参考资料:华福证券-半导体零部件行业深度报告:领航国产替代浪潮,国内群星纷至沓来-230908.pdf

免责声明:本文由投资顾问 : 冯利勇(执业证书编码:A1280620060001)、何军(执业证书编码:A1280621060001)、罗力川(登记编号:A1280622110002)等编辑整理,仅代表团队观点,任何投资建议不作为您投资的依据,您须独立作出投资决策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别 能力及风险承受能力,能够独立承担法律责任。所涉及个股仅作投资参考和学习交流,不作为买卖依据。投资有风险,入市需谨慎!

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )