【房地产行业政策密集】

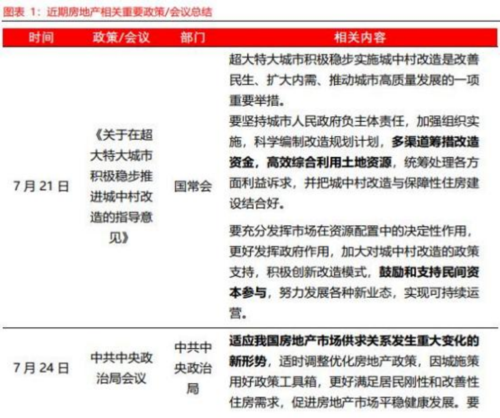

近期,中央层面围绕房地产相关政策密集出台:1、7 月 21 日国家总理主持召开国务院常务会议中,审议通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》,指出超大特大城市积极稳步实施城中村改造是改善民生、扩大内需、推动城市高质量发展的一项重要举措。2、7 月 24 日中共中央政治局召开会议,分析研究当前经济形势,部署下半年经济工作。本次会议有关房地产行业相关表述出现调整,“要坚持房子是用来住的、不是用来炒的定位 ”(4 月表述)不再提及,同时本次会议强调“适应我国房地产市场供求关系发生重大变化的新形势 ”(本次原文表述)。

3、7 月 27 日,在住建部召开的建筑业高质量发展和房地产市场平稳健康发展企业座谈会上,住建部部长倪虹表示,进一步落实降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷 ”等政策措施;继续做好保交楼工作,加快项目建设交付,切实保障人民群众的合法权益。

4、7 月 31 日,《关于恢复和扩大消费的措施》经国务院同意,由国务院办公厅转发各地方、各部门,并向社会公开发布。措施围绕 6 个方面提出 20 条具体政策举措,在稳定大宗消费方面,措施提出,支持刚性和改善性住房需求。

近期房地产相关政策/会议总结如下表:

在中央层面政策密集出台之后,各地地方政府也密集表态发声:

1、7 月 29 日,北京市住建委表示将在市委、市政府领导下,坚持稳中求进工作总基调,结合北京房地产市场实际情况,会同相关部门抓紧抓好贯彻落实工作,大力支持和更好满足居民刚性和改善性住房需求,促进北京房地产市场平稳健康发展。

2、7 月 30 日,深圳市住房和建设局表示将在市委、市政府领导下,以及上级有关部门指导下,结合我市(深圳市)房地产实际情况,会同市有关部门、中央驻深机构和各区抓好贯彻落实,更好满足居民刚性和改善性住房需求,扎实推进保交楼工作,切实维护房地产市场秩序,促进我市房地产市场平稳健康发展。

3、7 月 31 日,上海市住建委、市房屋管理局表示将在市委、市政府领导下,坚持稳中求进工作总基调,完整、准确、全面贯彻新发展理念,因城施策,支持刚性和改善性住房需求,做好保交楼、保民生、保稳定工作,促进上海房地产市场平稳健康发展。

4、7 月 28 日,广州表示将结合广州实际尽快推出有关政策措施,大力支持、更好地满足刚性和改善性住房需求,促进广州房地产市场平稳健康发展。

5、8 月 3 日晚,郑州市住房保障和房地产管理局、郑州市财政局、国家税务总局郑州市税务局等八部门联合发布《关于进一步促进我市房地产市场平稳健康发展的通知》,包括青年人才购房给予契税100%补贴,实施多子女家庭购房补贴等 15 项利好政策,并一一明确具体负责单位。由此,郑州成为二线城市中率先表态落实“认房不认贷 ”的城市。

此前,佛山、广州、南京、天津等多地已出台相关政策放松公积金贷款政策,提高最高贷款额或降低公积金贷款首付比例等。

结合上述中央层面政策会议等,预计后续将有更多地方政府积极主动跟进,并公布具体政策方案,积极推动展开落实具体措施。

【纾困资金落位,项目交付持续推进】

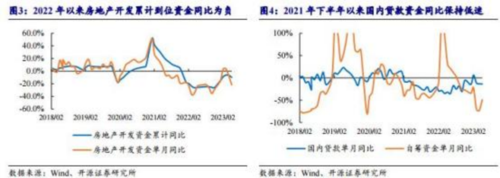

从统计局来看,2022 年下半年以来保交付取得一定成效。2023 年以来房地产竣工面积同比均保持增长,1-6 月房屋累计竣工面积同比增长 19.0%,上半年在建项目的交付工作稳步推进从新开工面积看,1-6 月房屋累计新开工面积同 比下降 24.3%, 自 2021 年下半年以来持续负增长,主要由于销售市场下行, 房企对新增拿地和土储新开工的意愿均不足,从保交楼的角度而言,未售未建项目也值得关注。

2022下半年以来,监管部门通过政策性银行设立保交楼 2000 亿元专项借款,支持已售逾期难交付住宅项目建设交付,同时引导商业银行提供配套融资支持。

2022年12月到2023年3月,统计局房地产开发到位资金累计同比降幅逐月收窄,或意味着房企资金压力得到一定缓解,但同比仍保持负增长或表明保交楼资金落位遇到一定阻碍。从房企国内贷款和自筹资金来看,2022 年下半年以来企业融资水平有震荡回升趋势,但 2023 年二季度同比降幅有所增大,也说明企业资金落位有所回落。

在资金政策支持层面,2022 年 9 月,全国首笔“保交楼 ”专项借款落实到位,由国家开发银行向辽宁省沈阳市支付,用以支持辽宁“保交楼 ”项目,自此多个城市专项借款顺利落地。在中央和地方支持保交楼政策频出的情况下,2023年上半年房企资金压力有所缓解,保交楼任务均在顺利开展。

2023年 3-5 月,百年建筑网调研了全国各区域保交楼项目的交付情况,其中调研项目样本 1114 个,住宅占比 92.7%,写字楼占比 7.3%;华东占比 43%;华南、华北占比 12%;华中、西南占比 11%;西北占比 7%;东北占比 4%。

【1-7 月百强房企销售出炉,央国企具有强韧性】

克而瑞发布 2023 年 1-7 月百强企业销售排行榜。

销售金额方面,7月 TOP100 房企实现全口径销售金额 3810.4 亿元,环比下降 36.6%,同比下降 37.2%;1-7 月 实现累计销售金额 38373.0 亿元,同比下降 5.9%;销售面积方面,7 月 TOP100 房企全口径销售面积 2252.7 万平方米,同比下降 36.8%,环比下降 30.4%;1-7 月累计销售面积 21572.0 万平方米,同比下降 17.0%。TOP1-10、TOP11-TOP30、TOP31-50、TOP51-TOP100 房企 7 月单月销售金额同比分别下降 34.9%、35.1%、 46.9%、37.0%;1-7 月累计销售金额同比分别下降 1.0%、2.1%、15.7%、15.4%。

1-7月企业销售数据整体表现低迷,央国企仍有较强韧性。保利发展销售获得榜单第一,全口径累计销售金额达 2678.2 亿元,同比上升 10.1%。万科地产、 中海地产全口径累计销售金额分别达 2244.4 亿元、1925.0 亿元,同比分别下降 9.9%、上升 23.4%,获得第二、三名。

除以上几家外,TOP10 企业中,华润置地、招商 蛇口、龙湖集团、绿城中国、建发房产、滨江集团累计全口径销售金额同比均实现正增长,增幅分别为25.7%、30.7%、6.3%、2.7%、44.4%、29.0%。

单月方面,越秀集团是榜单 TOP20 企业中 6 月唯一同比实现正增长的企业,单月销售金额达94.0亿元,同比增长 30.6%。百强销售金额门槛略有回升,由2022 年 7 月的 75.4 亿元提升至 80.2 亿元。千亿以上销售规模的房地产企业与 2022 年持平,整体保持收缩趋势,由 2019、2020、2021 年的 15 家、17 家、23 家,降低到 2022 年、2023 年的 10 家。

2023年小阳春后,房地产市场销售逐渐走向低迷,虽然头部央国企仍具有较强韧性,但行业整体下行压力仍然较大。7 月政治局会议、央行、住建部等密集发声,预计后续支持刚需还改善需求的政策将陆续出台,政策拐点充分显现;预计各地方政府也会不断跟进,共同带动地产销售企稳回暖。

我们看好投资强度高、布局区域优、机制市场化的强信用房企提升市场份额。

我们筛选出以下潜力标的

招商蛇口(001979)6 月 16 日,招商蛇口发行股份购买资产并募集配套资金项目获得证监会批文。这也使得招商蛇口成为中国证监会关于资本市场支持房地产企业股权融资政策出台后,A 股房企之中第一家试水“第三支箭 ”成功的公司。

华夏幸福(600340)为推动债务重组落地、保障债权人利益,公司立足自身业务情况主动谋划,依托《以股抵债方案》搭建“幸福精选”和“幸福优选 ”两大业务平台,以平台股权抵偿金融及经营债务,在实施金融债务以股抵债的同时,积极推进经营债务重组。

财信发展(000838)8 月 3 日获融资买入 2213.41万元,占当日买入金额的 14.83%, 当前融资余额 1.14 亿元,占流通市值的 2.24%,超过历史 90%分位水平,处于高位。

参考资料:

源达信息-主题策略研究之房地产行业:政策加持,房地产迎来转机-2308010.pdf

开源证券-房地产行业深度报告:保交楼专题系列一, 中央地方政策频出,保交楼项目交付持续推进-230803.pdf

开源证券-房地产行业点评报告: 7 月百强销售榜单数据点评 ,销售成交同环比回落,政策拐点确立-230803.pdf

免责声明:

本文由投资顾问 : 冯利勇(执业证书编码:A1280620060001)、何军(执业证书编码:A1280621060001)、罗力川(登记编号:A1280622110002)等编辑整理,仅代表团队观点,任何投资建议不作为您投资的依据,您须独立作出投资决策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别能力及风险承受能力,能够独立承担法律责任。所涉及个股仅作投资参考和学习交流,不作为买卖依据。投资有风险,入市需谨慎!

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )