【半导体业绩显著下滑,设备逆势大涨】

半导体 (申万) 2023 年一季度营收 841.14 亿元,同比减少 10.04%,归母净利润 41.49 亿元,同比下滑 64.09%。子板块来看分化较为明显,仅半导体设备行业业绩实现上涨,2023 年一季 度营收为 91.02 亿元,同比增长 46.55%,归母净利润为 15.18 亿元,同比增长 87.82%。 主要受益于国产替代进程叠加大陆地区晶圆积极扩产,且周期性相对较弱,因而业绩显现出较强的支撑性。

4 月 28 日晚, 国内半导体设备龙头北方华创发布 2022 年度报告和 2023 年一季度报告:

(1) 2022 年,北方华创实现营业总收入 146.9 亿元,同比增长 51.7%, 实现归母净利润 23.5 亿元,同比增长 118.4%,扣非后归母净利润 21.1 亿元, 同比增长 161.1%,毛利率 43.8%,同比提升 4.4 百分点,净利率 17.3%,同比 提升 5.0 百分点。

(2)2023 年一季度,北方华创实现营业总收入 38.7 亿元,同比增长 81.3%, 实现归母净利润 5.9 亿元, 同比增长 186.6%,扣非后归母净利润 5.3 亿元, 同 比增长 243.6%,毛利率 41.2%, 同比下降 3.5 百分点,净利率 15.9%,同比提 升 4.3 百分点。北方华创 Q1 收入与利润大幅增长,超市场预期。

【国产化率较低,半导体设备成长广阔】

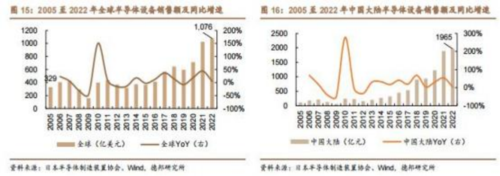

根据日本半导体制造装置协会统计数据,2005 至 2022 年,全球半导体设备 销售额从 329 亿美元增长至 1076 亿美元,市场空间超过千亿美元且未来有望继 续提升。

中国大陆 2022 年半导体设备销售额约283 亿美元(约合 1965 亿元人民币), 占全球市场比重约为 26.3%,较 2021 年的 28.9%略有下降,与近几年中国大陆晶 圆厂的国外设备商供应受限、国内设备商尚未能满足先进制程扩产需求等因素有关。

未来,随着国产设备商大力投入研发支出、逐步突破先进制程相关设备的技术限制,中国大陆半导体设备市场占全球比重有望持续提升。

2022 年,中国大陆半导体设备国产化率约为 19.4%,比 2015 年的 5.1%提升了 14.3 个百分点,且近几年国产化率快速提升,但仍然处于较低水平。

2022 年国产化率的迅速提升,部分原因是欧美日设备商受到限制无法给中 国大陆供应先进制程相关设备。

随着国内晶圆厂加快扩产节奏, 以及半导体设备供应商上下游协力突破技 术限制,半导体设备的国产替代进程有望加速,国内设备厂商的市场份额有望进一步提升。

【中芯、晶合上市,国内晶圆厂加速发展】

1、5 月 10 日,绍兴中芯集成电路制造股份有限公司 (简称“中芯集成”) 正式在上交所科创板挂牌上市。

中芯集成成立于 2018 年, 由绍兴市越城区集成电路产业基金、中芯国际等参股,主要从事 MEMS、功率器件等领域的晶圆代工及封装测试业务。中芯集成的工艺平台涵盖超高压、车载、先进工业控制和消费类功率器件及模组,以及车 载、工业、消费类传感器,应用领域覆盖智能电网、新能源汽车、风力发电、光伏储能、消费电子、5G 通信、物联网、家用电器等行业。

根据中芯集成招股书披露信息,首发募集资金将用于以下项目:

1) 15 亿元用于 MEMS 和功率器件芯片制造及封装测试生产基地技术改造项目,以扩展公司现有产线,提升产能和工艺水平;

2) 66.6 亿元用于二期晶圆制造项目, 以进一步提升公司 8 英寸 MEMS 和 功率器件的代工产能;

3) 43.4 亿元用于补流及偿债。

2、5 月 5 日,合肥晶合集成电路股份有限公司 (简称“晶合集成”) 正式 在上交所科创板挂牌上市,也是国内第三大晶圆代工厂。 (前两位分别是:中芯国际和华虹半导体)晶合集成由合肥政府与力晶科技于 2015 年在合肥市成立,目前主要从事英寸晶圆代工业务。 目前已经实现 150nm 至90nm 制程节点的 12 英寸晶圆代工平台的量产,正在进行 55nm 制程节点的 12 英寸晶圆代工平台的风险量产。根据公司招股书披露信息,晶合集成拟将首次公开发行募集资金用于以下项 目:

1) 49 亿元用于合肥晶合集成电路先进工艺研发项目;

2) 31 亿元用于向合肥蓝科收购制造基地厂房及厂务设施;

3) 15 亿元用于补流及偿债。其中,先进工艺研发项目包括 40 纳米、28 纳米和后照式 CMOS 图像传感器芯片制造工艺技术,和微控制器芯片工艺平台。

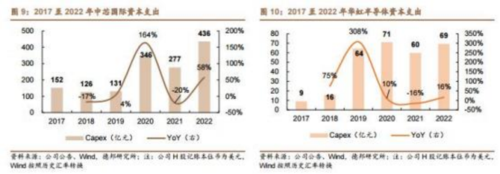

3、中芯国际 2022 年资本支出约 436 亿元,同比大幅增长 58%,为公司有 史以来最高值。对于 2023 年,公司预计资本开支水平与 2022 年大致持平,好 于全球平均水平。

4、华虹半导体 2022 年资本支出约 69 亿元,同比增长 16%,公司近几年资 本支出节奏较为稳健。此外,1 月 19 日,华虹半导体发布公告称已与华虹宏力、大基金二期和无锡市订立合营协议,投资约 271 亿人民币成立合营企业从事集成电与 65/55nm 至 40nm 工艺的 12 英寸 (300mm) 晶圆的制造与销售业务。 与此同时,华虹宏力也于 2022 年 11 月公告 A 股科创板申报稿,拟募集 180亿人民币用于华虹无锡等项目的扩产。

随着中芯集成和晶合集成的上市,对国产晶圆代工厂的发展更是一种推动作 用,有利于国产半导体设备行业的高速发展。从中芯国际和华虹半导体的投入来 看,国产替代正在加速发展。我们认为当前正式半导体设备领域的“黄金时代”, 看好产业链的机会。

【半导体设备估值处于较低水平】

从估值水平来看,截至 2023 年 4 月 28 日收盘,中信三级半导体设备行业指数PE-TTM 约为 83 倍,较 23 年年初的约 60 倍 PE 有所回升,但仍然处于 202年 8 月半导体设备板块大幅回调之后的较低水平。

从 PE-Band 情况来看,2020 年初至今,中信半导体设备行业指数 PE-TTM 中 位数约为 160 倍,最小值约为 57 倍,最大值约为 444 倍,近期指数点位有所回升,但仍处于中位数以下较低区间。

未来,随着国内晶圆厂扩产节奏加快,半导体设备板块有望迎来业绩与估值双升的戴维斯双击局面。

【半导体设备投资机会】

2023 年,全球半导体行业进入产能周期下行阶段, 由于终端系统设备数量 和单机算力不断提升等因素,先进制程工艺产能需求仍然保持上升趋势。

国内半导体产业方面,Q1 设备龙头北方华创业绩超预期,半导体设备板块整体增速仍然维持较高水平。随着中芯集成和晶合集成的上市,半导体设备板块 的国产化率有望进一步提升,建议关注相关产业链。

参考资料:

德邦证券-全球晶圆代工资本开支占比上行,关注国产半导体设备板块成长性 -230511.pdf

免责声明:

本文由投资顾问: 冯利勇 (执业证书编码:A1280620060001) 、何军 (执业 证书编码:A1280621060001) 、罗力川 (登记编号:A1280622110002) 等编辑整 理,仅代表团队观点,任何投资建议不作为您投资的依据,您须独立作出投资决 策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别能力及 风险承受能力,能够独立承担法律责任。所涉及个股仅作投资参考和学习交流,

不作为买卖依据。投资有风险,入市需谨慎!

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )