本文由博众投资编辑整理。2021年全球酒店供给恢复平稳增长,行业连锁化、集中化趋势不改。根据STR数据,疫情前全球酒店客房供给每年约2%~3%稳定增长,2020年因疫情放缓至1.0%,2021年增速有所反弹至2.0%。2021年全球酒店客房中54%为品牌酒店、活跃储备酒店中品牌酒店占比为77%,由此预计未来行业品牌化、连锁化仍将持续提升。酒店业正向规模效应明显、行业趋于头部集中,通过内生增长+外延并购,欧美前五大酒店集团(万豪、希尔顿、洲际、温德姆、雅高)市占率疫后稳中有升,2021年为24.3%、较2019年提升0.4pct。(博众投资)

经营表现:同店持续回暖,开店步伐加快,具体节奏略有分化

门店经营:经济型韧性强、高奢弹性足,休闲先于商旅

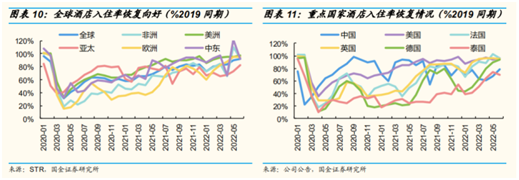

2022年6月全球酒店入住率已恢复至2019年同期92%,其中美洲、欧洲市场表现领先。虽然全球疫情仍有反复但随着各国常态化管理措施推进,2H21以来酒店入住率恢复良好。根据STR数据,2022年6月全球酒店入住率为66%/环比+5pct,恢复至2019年同期92%、较2022年1月提升19pct,其中美洲、欧洲6月分别恢复至2019年同期97%、95%,较1月提升12pct、35pct。

门店拓展:内生+外延逆势扩张,加盟信心与经营修复节奏较一致

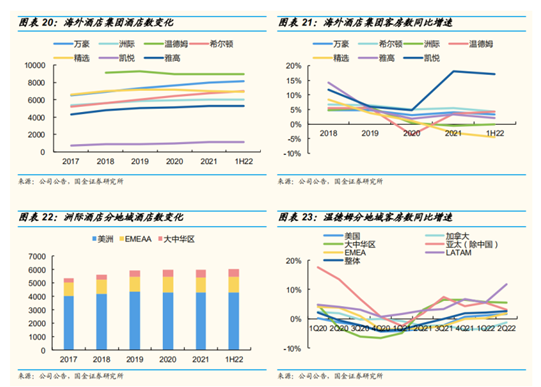

逆势扩张内生+外延并举,国际化、轻资产化为主要方向。1H22温德姆拓店速度持续回暖,客房数同增4.2%、较2021年的3.5%提升0.7pct,主要源于新兴市场LATAM(+11.7%)提速和亚太持续增长(大中华区+5.5%,中国以外亚太+3.2%),此外美国、EMEA亦从4Q21、1Q22开始恢复增长,门店结构上进一步轻资产化,出售旗下2家自有酒店、退出精选服务委托管理模式。高端龙头万豪、希尔顿1H22拓店速度较2021全年略有下降,分别为3.4%、4.4%,主要源于国际(主要为大中华区)拓店速度有所放缓。此外,疫情之下行业并购整合继续推进,凯悦因4Q21收购ALG增长提速,1H22为17.0%;精选于2022.6宣布6.75亿美元向锦江国际收购丽笙酒店集团美洲区业务,预计合并后在营酒店数将增至7600+(较目前增长约8.6%),同时对精选相对薄弱的中高端至超高端定位品牌线形成有力补充;洲际增量主要在大中华区,1H22中国疫情反复较严重情况下较2021年末净开13家,大中华区客房数占比提升0.3pct至18.1%。(博众投资)

业绩表现:Q2收入进一步回暖,盈利能力陆续超疫情前

业绩表现总结来看,β层面,酒店档次定位、商业模式单独本身无绝对优劣,但定位+模式适配度差异,其中中端&经济型定位与特许经营为代表的轻资产模式更匹配,优势在于稳定性更强,高奢品牌则需要委托管理等品牌方参与度更高的经营模式,优势在于弹性空间更大;α层面,前者更考验单店模型和轻资产复制扩张能力,代表为温德姆、精选,后者更考验品牌力和管理能力,代表为万豪、希尔顿。

收入端:同店恢复+疫后逆势扩张驱动收入恢复,2Q22精选、雅高、万豪调整后收入已超2019年同期。海外酒店集团收入均处于向上恢复通道,剔除管理模式占比不同对各家公司业绩增速影响后(管理模式下存在费用返还收入,这部分收入为酒店加盟商对品牌方开支的报销,不影响实际利润),我们发现品牌方管理参与度高以及高奢占比更高的公司收入增速弹性更大,如高奢代表凯悦1H22客房中直营、委托管理客占比分别为4.4%、51.6%,剔除并购影响后经调整收入同增127.4%为七家中最高;雅高、万豪、希尔顿分别同增126.5%、83.4%、77.2%,明显高于几乎全为特许经营的精选(35.6%)、温德姆(21.2%),主因1)委托管理模式品牌方收入部分与门店利润挂钩,经营向好时弹性空间强于仅与门店收入挂钩的特许经营模式;2)高端品牌房价弹性空间更大。但轻资产程度更高的中低端龙头收入稳定性更强,温德姆、精选疫情影响最大的2020年收入下滑幅度约30%+、下滑幅度较高端龙头低约20pct+。恢复速度上精选3Q21、温德姆1Q21收入开始超过2019年同期水平,至2Q22分别为123.0%、89.7%(其中精选恢复度更高主要源于1H19无直营店收入,剔除影响后2Q22为111.1%;温德姆下滑主要源于关闭直营店及退出委托管理);雅高、万豪于2Q22超过2019年同期,希尔顿2Q22为96.9%、较为接近2019年同期。(博众投资)

利润端:收入端复苏+模式轻资产化+降本增效,盈利能力陆续超越疫情前。温德姆、精选净利润于2021年已较2019年取得正增长,1H22随着海外疫情进一步修复,凯悦、万豪、希尔顿1H22净利润也取得正增长,且幅度在双位数以上。从利润率角度看,除雅高因成本受欧洲通胀影响较大、洲际因大中华区、品质档次酒店仍待进一步修复以外,海外头部酒店集团净利率陆续超过疫情前同期水平,其中温德姆、精选约为2Q21开始、时间早于高端龙头,主要源于本土及休闲客源占比更高、轻资产程度高且有进一步上升;万豪、希尔顿2Q22经调整净利率分别为41.8%、37.1%,较2019年同期分别提升4.4pct、6.2pct,除收入端复苏外主要源于1)轻资产化,直营店占经调整收入比例较2019年同期下降4.1pct、9.6pct;2)降本增效,如希尔顿SG&A占经调整收入比例与2Q22相比下降0.7pct,万豪直营店毛利率较2Q22提升2.0pct;3)此外预计逆势扩张也将带来中长期规模效应进一步上升。

国内行业受疫情影响逐渐弱化、龙头竞争格局改善亦为大趋势,把握高端休闲等结构复苏节奏。我们认为随着疫情常态化全球酒店业受疫情扰动逐渐弱化为大趋势,龙头受益疫情期间逆势扩张、降本增效措施落地确定性强,复苏节奏上经济韧性强先行复苏,高端后期弹性更足预计与海外也较为一致;客源方面考虑国内大众休闲度假文化及灵活办公渗透与欧美仍存差异,预计国内高端休闲度假释放更有确定性,核心城市群周边游,以三亚为代表高端休闲目的地更为受益。(博众投资)

参考资料:

《7月酒店数据点评:量价环比显著改善,ADR接近19年水平》信达证券;2022-08-23;

温馨提示

本文观点由--蔡永嘉(执业编号A0600622020001)编辑整理,不构成投资建议,操作风险自负。股市有风险,投资需谨慎!

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )