58同城二手车是国内领先的二手车交易/挂牌数据平台, 2020年挂牌数据突破1400万,市场覆盖>60% 。在一手、真实的零售端挂牌、交易数据下,58汽车通过打通新车和二手车数据,从品牌、车系、价格、地域等多个维度整合数据,进行置换流向交叉分析,从而对长安汽车品牌进行深入研究。

研究方法:本次仅分析狭义乘用车市场,报告中所有数据排名均做了上榜条件限制,对于不满足样本数量要求及销售状态不适合的品牌及车型将不认为具有参考价值,不计入榜单内。此外,本报告数据具有一定的平台属性,不一定与实际市场结果完全一致,但数据趋势参考性强。(数据统计不包含中国港澳台地区)

样本时间:2021.3-2022.3。本报告主要基于近一年来的汽车市场进行数据分析,帮助车企了解行业动向及趋势,从而为制定相关政策提供参考和依据,为用户购车、换车决策提供必要的数据支撑。

* 新车厂商指导价:统一采用新车厂商指导价,不包含厂家或经销商的优惠;

* 样本时间:稳定体现近一段时间;

* 本次长安汽车样本采集为长安乘用车、长安UNI以及长安新能源。

市场概况

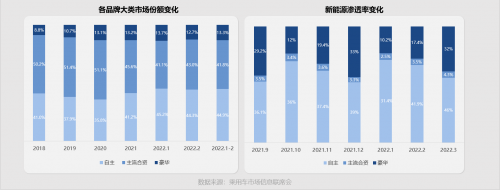

自主品牌增势明显 新能源渗透率持续走高

在经历了车市寒冬和疫情反复的双层打击下,中国车市销量持续走低。不过从市场结构来看,自主品牌增长势头明显,市场份额保持高位,和豪华品牌一同挤压主流合资品牌空间。在这当中,新能源车型贡献了相当大的力量,自主品牌新能源渗透率持续走高,3月渗透率高达46%。受油价上涨等因素影响,新能源车将继续强势表现,带动自主品牌份额增长。

同比增加18.5% 长安汽车强势崛起

在竞争激烈的乘用车市场,长安汽车2021年以同比大增18.5%的势头,一举获得销量排行榜的第六名,在整体大盘增势疲软之下,两位数的高位同比增幅背后的价值含金量可见一斑。高销量的背后是长安汽车在各个细分市场的势能都比较均衡,且各个细分市场均有能打的爆款产品,想要在销量上更进一步,除了继续打造爆款势能外,更应在增换购市场“齐头并进”。

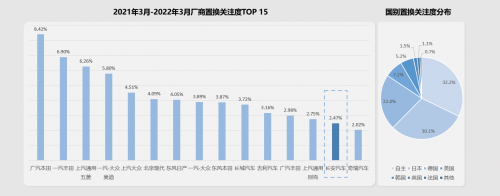

长安汽车置换关注度良好 自主品牌整体行情趋势看好

置换市场关注度前15名仍以合资品牌为主,在这当中,不乏长城汽车、长安汽车等头部自主品牌,主要源于近年来自主车型技术品质增强,品牌向上战略初见成效,综合竞争力得到提升。整体来看,自主品牌在二手车流通市场中有超过三成的关注度,行情趋势看好,品牌可抓住置换市场先机,完成上探突围。

受局部地区疫情影响 二手车市场景气度转弱

2022年全国二手车市场交易量波动较大,前2个月较去年同期均有增长,3月份,二手车交易量同比下降15.99%,1-3月,全国二手车累计交易量387.96万辆,同比下降1.93%。3月份受到国内局部地区疫情因素影响,市场的景气度大幅转弱,尽管疫情对于市场的客流、成交量的影响还将持续一段时间,整体来看,二手车市场流通仍呈上行状态。

长安汽车置换流向分析

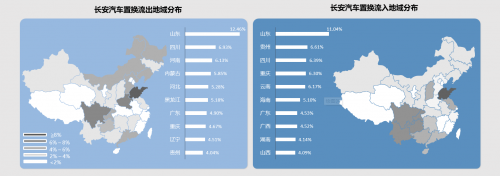

山东为长安汽车流出大省 潜客集中在华南/西南地区

从长安汽车的置换流出区域看,山东省为流出大省,主要原因在于该地地理位置优越且人口密集,二手车流通规模大,同时长安汽车在流通市场中的二手车多以中低端为主,以枣庄为首的“中低端集散中心”带动了整体交易。从长安汽车的置换流入区域看,华南和西南部地区潜客分布较为集中,且以川渝贵滇为首的区域对于品牌的置换关注度较高,长安汽车可重点深耕这两个区域的置换业务,助力销量增长。

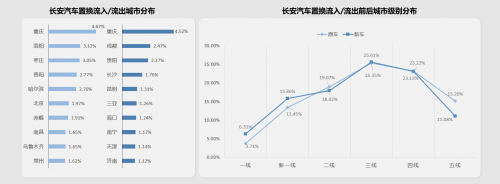

因地制宜/分级布局是长安汽车投放主旋律

城市维度上看,直辖市和省会城市对于长安汽车置换关注度高,重庆、成都和贵阳流量分布较高,可重点布局,其他榜上城市可协同开采。长安汽车的新车售卖仍以三、四线为主,原因在于长安汽车现有产品序列以高性价比车型为主导,和低线城市市场情况相一致,高线城市在限行、限购政策拉动下,新车售卖倾向于新能源产品。长安汽车可在一线、新一线城市重点布局新能源产品以及UNI系列。

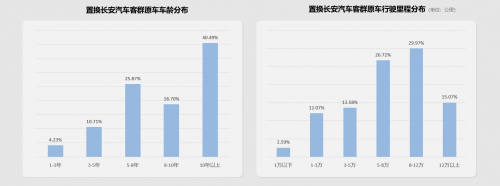

长安汽车可重点发力老车主置换收割

置换长安汽车的车主原车龄主要集中在5年以上,其中10年以上老车占比超过40%;原行驶里程主要集中在5万公里以上,其中8-12万公里占比近三成。说明原置换用户更看重经济实用性,针对这部分客群需加大老旧汽车置换政策,完成老车主的置换收割。

置换长安汽车的潜客多为自主品牌车主

长安汽车用户的品牌忠诚度高,超过15%的原车主优先考虑本品,说明长安汽车品质、口碑受到认可,品牌可针对本品用户持续发力保客置换,促进本品的“以旧换新”,完成内部升级。此外,上汽通用五菱、奇瑞汽车等自主品牌是长安汽车的核心品牌来源,一些老牌合资品牌如长安福特等,也可作为重点客户进行跟踪,尤其是其低价车序列,长安汽车可发力高级别市场,进行潜客挖掘。

性价比是长安汽车吸引潜客的首要优势

置换关注长安汽车的用户原车车系主要为自主品牌和合资品牌中低端产品,价格集中在8万元以下,以微型车、小型车为主要来源,品牌可进行重点关注,完成本品转化。针对该部分重点用户,长安汽车可在8-12万区间发力,重点展现逸动家族、CS家族性价比优势,加大置换补贴。

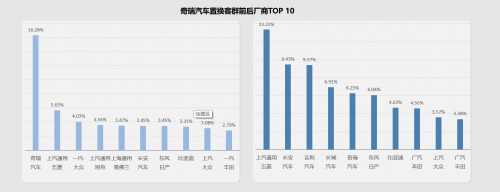

长安汽车内部转化率高 流向自主品牌明显

长安汽车原车主高度关注本品,内部转换率高;同时流向自主品牌明显,其原车主关注的新车厂商前5中,4个来自自主品牌,说明经济实用依旧是置换用户关注的首要因素,品牌可继续在价格方面向合资品牌施压,同时重点拦截上汽通用五菱、吉利汽车、长城汽车等品牌。

长安汽车车主流向分散 轩逸置换热度最高

从长安汽车原车主置换关注新车车系来看,轩逸的置换热度最高,且远超其他车系,原因在于其品质、口碑出色,综合性价比高,品牌可针对本品用户加大UNI序列产品升级政策,完成内部转化。整体上看,长安汽车原车车主关注的新车并未集中在某一特定品牌或细分市场,新能源、合资品牌均有机会挖掘。

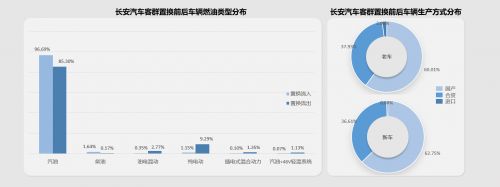

长安汽车电气化转型亟待提上日程

从长安汽车的置换流入看,传统燃油车占据绝对优势,按照现有产品规划,今年36款新产品的升级换新将覆盖各细分市场的置换需求;从长安汽车的置换流出看,一成的原用户换购新车选择了新能源产品,目前长安汽车新能源序列仅奔奔E-star、逸动新能源和E-pro三款产品,以阿维塔为首的中高端电动车和长安深蓝品牌的C385EV、C673EV车型亟待提上日程。

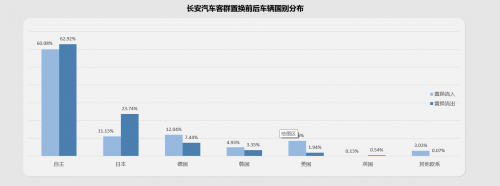

长安汽车多元差异化布局需提速

长安汽车原车主主要流向为自主品牌以及日系品牌,两者占比超过85%,其中自主品牌占比达到62.92%,结合上文中长安汽车原车主的新车厂商流向,以吉利汽车、长城汽车和奇瑞汽车为首的自主品牌纷纷在打造多品牌矩阵,通过品牌化运营,吸引各类细分人群。长安目前已开启优化长安UNI、长安乘用车、欧尚、凯程品牌战略及定位,但多元差异化布局需提速。

紧凑型车、小型/紧凑型SUV是长安汽车未来发力点

长安汽车吸引各细分市场产品涌入,其中以紧凑型市场流入占比最高,主要源于该级别用户基数大。长安汽车客群流出主要集中在紧凑型车、小型SUV以及紧凑型SUV三个细分市场,占比超过65%,品牌可加大该领域产品换新进度,延展客群。

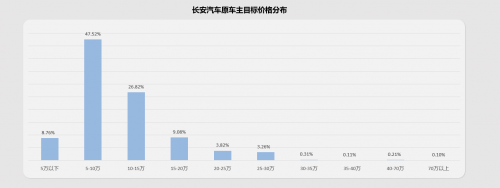

经济实用为长安汽车原车主购车首要因素

从长安汽车原车主目标车型价格分布来看,15万元以下价格区间依旧是第一疆场,其中5-10万元区间占比最高,达到47.52%,品牌现有大部分产品囊括在该区间内,可为置换用户提供多样选择。该区间置换用户更关注经济实用性,可在市场终端和置换政策上提供更优补贴,以此实现获客。

逸动PLUS/长安CS75/奔奔E-star置换热度高

长安汽车车系的置换热度成梯形分布,其中第一梯队以逸动PLUS、长安CS75以及奔奔E-star为主,第二梯队车系为长安CS55 PLUS、长安CS55、长安CS35和长安CS75 PLUS,以UNI-K为首的产品带领剩余车系完成第三梯队布局。长安汽车可分级发力保客置换,促进本品内部升级。

长安汽车重点车型流向

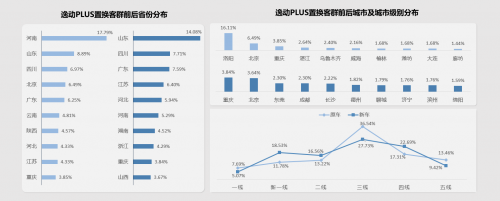

逸动PLUS潜客东移 四线城市需求待释放

逸动PLUS的潜客群体逐步向东部移动,其中山东省以14.08%的占比领跑省份榜首,长安汽车可加大该省的逸动PLUS产品投放力度,尤其加大德州、聊城、济宁、滨州四个城市的逸动PLUS占比,实现潜客转化。城市维度上看,新车售卖向四线城市转移,可作为重点市场进行产品加码。

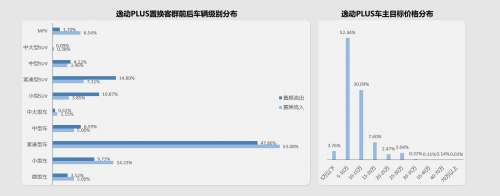

原值较低车型为逸动PLUS主要置换来源

整体上看,逸动PLUS主力置换来源以原值较低车型构成,且不乏欧诺、五菱宏光等国民MPV,其平均车龄集中在7-8年左右,长安汽车可重点针对该车龄区间榜上车型进行拦截。轩逸为逸动PLUS原车主首选车系,结合轩逸现有价位及级别,品牌可针对原逸动PLUS车主追踪推荐长安UNI-V,提升本品转换率。

紧凑车/紧凑型SUV为逸动PLUS原车主主要流向

流入逸动PLUS的原车主要以紧凑型及以下级别为主,该部分客群更看重性价比,逸动家族的双重发力可基本实现该级别的覆盖。逸动PLUS车主主要流向为紧凑型车和紧凑型SUV,目标价格集中在5-15万元,品牌可根据车型流向作出相应调整,如提高本品紧凑型车数量,以供本品车主置换有更多选择。

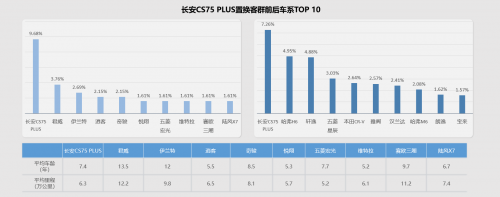

长安CS75 PLUS新车售卖向高线转移

长安CS75 PLUS潜客向华北地区靠拢,细分到城市维度,北京以较大的优势领跑城市榜首,长安汽车可在该区域重点针对原值低的自主品牌车主进行拦截。整体来看,长安CS75 PLUS新车售卖向高线转移,其中三线城市的分布占比达到22.59%,品牌可着重在三线城市布局该产品。

长安CS75 PLUS多流向合资品牌主流车型

从长安CS75 PLUS的置换流入车系来看,不乏合资品牌主流车型,其中SUV序列占比半数,综合车龄分布在6-7年,长安汽车可重点针对榜上车型做好追踪,并对本品置换作出优化和针对性友好政策。长安CS75 PLUS多流向合资品牌主流车型,其中本田系产品上榜3席,长安汽车需加强品牌向上战略布局,加强UNI系列产品竞争力。

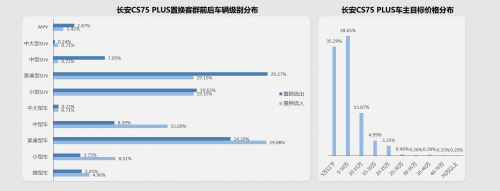

SUV序列为长安CS75 PLUS主要流向

长安CS75 PLUS流向较为分散,各个细分市场均有涉及,其中紧凑型车、紧凑型SUV和小型SUV为主要市场流向,长安汽车可加大UNI系列的推广,促进本品内部升级转换。从长安CS75 PLUS车主目标价格来看,5万元以下占比达35.29%,品牌可在新能源代步车层面发力。

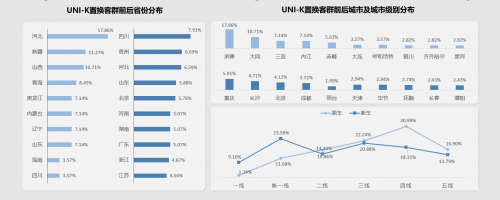

新一线城市增速较快 长安UNI-K发展符合预期

长安UNI-K潜客群体整体向新一线城市移动,包括重庆、长沙、成都等,其中四川省以7.91%的占比小幅领先贵州省位居榜首。由于长安UNI-K主打年轻化、潮流化定位,因此长安汽车可以加大新一线城市的产品投放力度,这与新一线城市近年来的年轻化发展趋势相吻合。

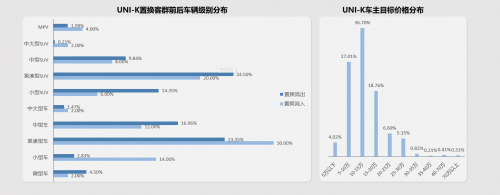

UNI-K主要置换来源为原值较低的紧凑型车/紧凑级SUV

整体上看,长安UNI-K的主力置换来源均为价位较低的紧凑型车/紧凑型SUV,其平均车龄为6-7年,长安汽车可针对该车龄区间的榜上车型进行重点拦截。此外,UNI-K由长安旗下其它车型置换过来的比例也比较高,由此可见用户忠诚度较高,品牌可提供原车主利好置换政策,提升人文关怀,实现用户闭环。

紧凑型车/紧凑型SUV为UNI-K原车主主要流向

长安UNI-K的车主目标价格整体集中在5-15万元区间,原车主的主要流向均为紧凑型车/紧凑型SUV,同时置换UNI-K占比较高的也同样为紧凑型车/紧凑型SUV,证明该部分客群更看重实用性和性价比。另外,原车主流向小型SUV市场的占比较高,品牌可根据情况多推出该级别的产品。

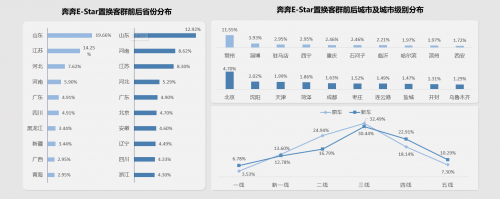

奔奔E-Star北京地区关注度增长明显 新一线城市仍有增长空间

奔奔E-Star潜客群体所在城市的变化较小,主要仍集中在山东、河南、江苏等地,其中山东以12.9%的占比位列榜首,主力消费群体集中在三线城市。不过今年北京地区奔奔E-Star的关注度增长十分明显,可见该车在一线/新一线城市仍有较大增长空间,品牌可根据情况加大投放力度。

奔奔E-Star潜客用车目标明确 用户忠诚度较高

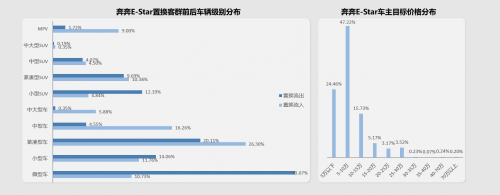

整体上看,奔奔E-Star的主力置换来源均为微型车,由此可见该用户群体的用车需求比较明确。置换车型平均车龄为9-10年,平均里程为7-8万公里。此外,原车主再次置换时继续选择奔奔E-Star的比例较高,达到了13.35%,可见该车的用户忠诚度同样较高,品牌可根据情况实时优化产品。

轿车市场仍为奔奔E-Star原车主主要流向

奔奔E-Star原车主的目标价格整体集中在10万元以下,更注重车辆的代步工具属性以及性价比。其中原车主主要流向集中在了轿车市场,以微型车和紧凑型车为主。品牌可根据情况推荐长安汽车旗下级别相似车型,提高品牌转化率。而紧凑型车/中型车/MPV的置换率较高,可见该客户群体对于车辆用途有着明确需求。

竞品置换流向分析

吉利汽车置换流向厂商分布

从吉利汽车的置换流向看,上汽通用五菱、长安汽车、比亚迪以及奇瑞汽车四个头部自主品牌在置换前后均有上榜,自主品牌之间的较量开始白热化。长安汽车可针对自主品牌原重点用户实施价格下探策略,同时做好本品用户的追踪,警惕竞品掠夺。

奇瑞汽车置换流向厂商分布

从奇瑞汽车的置换流出看,其整体的用户忠诚度一般,更多原车主流向上汽通用五菱、长安汽车以及吉利汽车品牌,长安汽车可重点针对该品牌进行拦截,延展客群。奇瑞汽车的置换来源中,长安汽车车主占比3.45%,长安汽车需同步做好保客营销,避免客群流失。

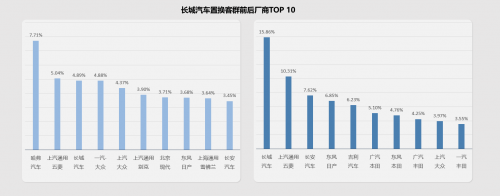

长城汽车置换流向厂商分布

长城汽车的置换来源分布较为分散,哈弗汽车、上汽通用五菱以及长安汽车是主要自主品牌来源,一汽-大众、上汽大众等主流合资品牌也上榜,长安汽车可重点进行置换人群延展,争夺竞品置换摇摆流量,发力收割置换客群,完成重点置换人群和延展置换人群的双管齐下。

总结与启示

华南/西南地区:从长安汽车的置换流入区域看,华南和西南部地区潜客分布较为集中,且以川渝贵滇为首的区域对于品牌的置换关注度较高,长安汽车可重点深耕这两个区域的置换业务,助力销量增长。

自主品牌:上汽通用五菱、奇瑞汽车等自主品牌是长安汽车的核心品牌来源,可作为重点客户进行跟踪,尤其是其低价车序列,长安汽车可发力高级别市场,进行潜客挖掘。

新能源产品:一成的长安汽车原用户换购新车选择了新能源产品,参考品牌现有产品序列,以及中国车市整体发展趋势,以长安深蓝为首的新能源产品矩阵亟待推向市场。

品牌化运营:长安汽车主要竞品吉利汽车、长城汽车和奇瑞汽车纷纷在打造多品牌矩阵,通过品牌化运营,吸引各类细分人群。长安目前已开启优化长安UNI、长安乘用车、欧尚、凯程品牌战略及定位,但多元差异化布局需提速。

建议

购新人群拦截:瞄定自主品牌拦截,聚焦吉利汽车、奇瑞汽车以及长城汽车,捆绑拦截,拓宽长安汽车自有流量池。重点对上汽通用别克、上汽通用雪佛兰、东风日产、上汽大众用户进行追踪,转化为本品用户。

置换人群拦截:本品老车主、自主品牌中低端车车主为重点置换人群,针对该部分重点用户,长安汽车可在8-12万区间发力,重点展现逸动家族、CS家族性价比优势,加大置换补贴。

分级管理+利好政策:针对本品重点车型需进行分级管理,因地制宜进行投放,同时加大本品置换政策,完成中低端产品向本品高级别产品的内部转化。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )