易观分析联合穿山甲与巨量算数共同构建IAA发展指数,通过行业规模、内容热度、商业变现的多维数据指标反映行业细分品类的发展情况,对领域季度运行情况、热门品类进行分析解读,助力开发者深入洞察领域特性和发展趋势,把握IAA生态机遇。

IAA行业品类发展洞察系列报告共计四期,覆盖2022全年。本期报告基于2022年1月的数据对行业一季度表现进行研究。

IAA行业发展分析

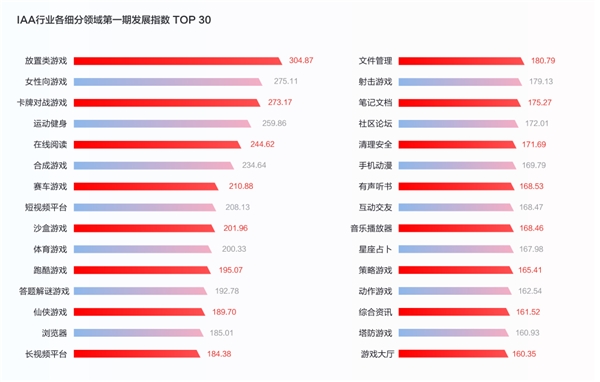

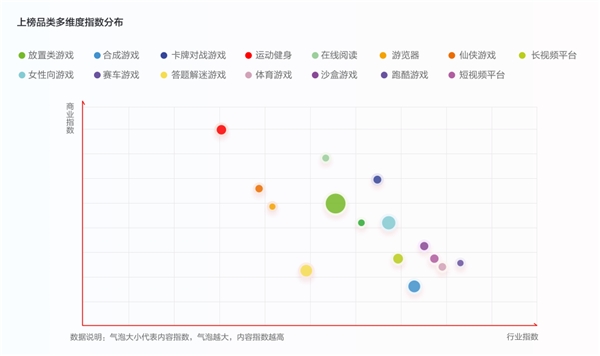

根据第一期IAA发展指数,休闲游戏、内容型品类两大领域在面临季节性利好的同时也表现出了长期增长能力,值得开发者重点关注。

• 在游戏领域中,跑酷游戏用户规模和粘性增长表现突出,其行业指数位居第一;放置类游戏变现增长潜力释放,在商业指数方面位列前茅;答题解谜游戏拥有庞大的泛用户群体,且广告变现模式清晰,收益在休闲游戏品类中居于前列。

• 在内容型品类中,短视频品类呈现高速增长趋势,在用户规模、用户兴趣度及商业化上均表现出高潜力。

本期选取放置类游戏、短视频平台、跑酷游戏、答题解谜游戏四个品类深入分析。

重点IAA品类分析

① 放置类游戏:

处于高潜力上升期,仍有开发者入局和商业变现增长空间。产品设计方面可以关注超休闲化方向、多元玩法融合。广告变现场景以激励视频为主,广告奖励设置需贴近放置主循环。

② 跑酷游戏:

创意题材涌现驱动市场发展,赛道整体热度较高,广告收入处于波动上升期。超休闲化趋势进一步拉低研发门槛,开发者需要通过玩法和题材创意吸引泛用户。商业化方面,激励视频为主要广告变现样式。

③ 答题解谜游戏:

作为成熟品类,其ARPU值及收益水平在休闲游戏中居高。纯答题类产品开发门槛相对较低,其中百科题材最易进入,视频答题为可探索方向。

④ 短视频品类:

行业用户规模及粘性可观,近半年广告收入呈指数型增长。开发者进入空间主要体现在细分及垂直市场,产品开发重难点在于充分满足用户的视频内容需求并通过激励活动保障粘性。广告变现⽅式以激励视频为主,其次为沉浸式信息流⼴告。

1 -放置类游戏

放置类游戏位列本期IAA发展指数榜第一,用户粘性、内容热度、广告收入及CPM商业指数显著增长。

1.1 品类发展概况:

• 行业表现:放置类游戏有着稳定的用户基础,市场规模持续扩张。人均使用时长及启动次数保持增长,且增速远高于休闲游戏行业整体水平。

• 市场格局:由于涉及玩法众多、进入门槛较低且主要比拼创意,难以形成一家独大的局面。市场仍在随着新开发者的进入不断形成增量。

• 商业化能力:穿山甲数据显示,目前放置类游戏CPM为休闲游戏各品类Top 1,变现能力强。广告展示量呈现波动上涨趋势,广告变现空间较大。

1.2 产品开发设计:

• 玩法扫描:放置游戏可融合的玩法众多,产品设计的共同要点是在核心玩法基础上将放置机制有效融合,降低游戏难度吸引泛游戏群体,并实现玩家减负。

• 立项与开发建议:关注超休闲、多元玩法融合。优先尝试热门轻度玩法,积累经验并摸索题材和创意,有助于提升开发成功率;多元的玩法设计能够围绕卡牌获取形成更多广告变现场景。

1.3 广告变现设计:

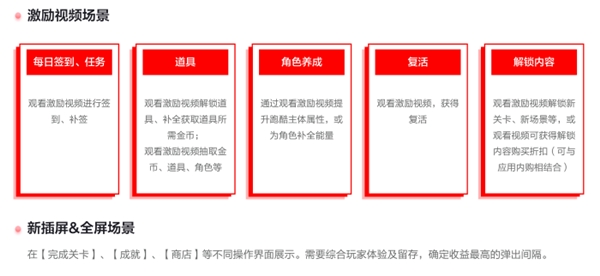

主要广告样式为激励视频,占比约为75%;在激励视频之外,开发者样式也逐渐呈现多样化趋势,其中插屏及信息流广告占比提升 。

2 -跑酷游戏

跑酷类游戏在本期的IAA发展指数榜中位居第12,行业指数位居第一。超休闲化发展带来规模和粘性增长;请求量与展示量增幅位列前茅,CPM表现可观;视频内容量及热度涨势较好。

2.1 品类发展概况:

• 市场规模:根据易观千帆数据,传统跑酷游戏活跃用户规模稳定在1500万量级以上,且头部产品的用户重合率较低。

• 用户粘性:行业人均使用时长与启动次数均稳中有升,分别达到2.70小时和19.06次。

• 商业化能力:广告收入水平在近一年保持波动增长,具有较强的周期性。在春节营销的拉动下,其变现收益数据呈现较大增幅并延续上涨态势。

2.2 产品开发设计:

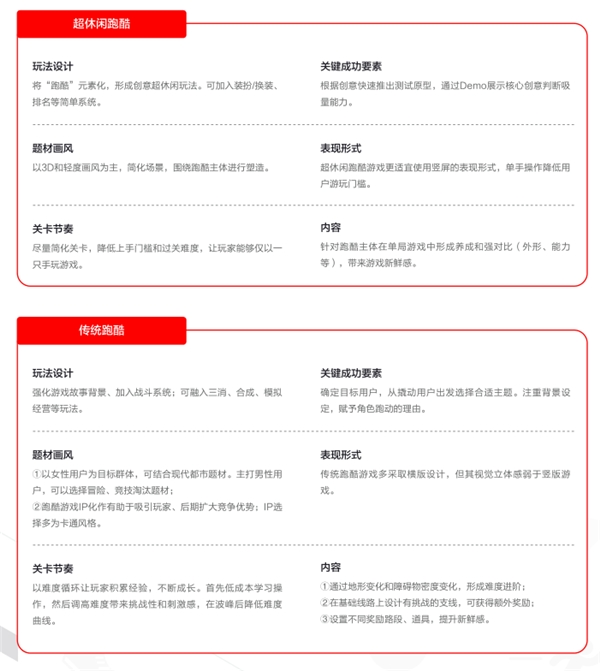

• 玩法扫描:传统跑酷主打避障及竞速难度,超休闲品类基于创意吸引泛用户。

• 立项与开发建议:

休闲跑酷品类的整体开发门槛较低,易于进入,关键成功要素在于创意吸量。

传统跑酷游戏的开发重点在于明确目标市场和用户,通过融合其他玩法元素实现高活跃度和留存率,将用户留存价值最大化。

2.3 广告变现设计:

• CPM表现:穿山甲数据显示,跑酷类游戏广告变现CPM居Top 5,变现能力较强 。

• 广告样式&场景:激励视频占比约为50%;其次为全屏视频,贴合过关结束等场景弹出;另外插屏、信息流样式也较为常用。

3 -答题解谜游戏

答题解谜游戏IAA发展指数位列第13。作为行业成熟品类,答题解谜的请求量、收益分别位居第四及第七,CPM涨幅较好。视频内容量和播放量增长显著,且用户互动数据的涨幅排名居前。

3.1 品类发展概况:

• 用户表现:易观千帆数据显示,答题领域月度活跃用户规模稳定在800万量级。人均使用时长和启动次数在2022年1月分别增长至1.84小时和11.88次。

• 商业化表现:广告请求量在春节期间有所增长,结合ARPU相对较高的特征来看,整个领域目前仍是IAA行业的重点布局方向。

• 市场竞争:传统答题类游戏的同质化水平较高,整体市场格局分散。在休闲游戏领域中,答题产品的门槛低于放置、跑酷品类,对于开发者来说是值得且易于进入的领域。

• 用户画像:以下沉市场男性为主,使用目的多集中于获得分数排名、赚取积分,付费意愿相对较低,适宜广告变现。

3.2 产品开发设计:

• 玩法扫描:传统答题品类玩法偏轻度,多采取纯文字、简单图文形式;互动解谜品类存在向中度玩法发展的空间。

• 立项与开发建议:

① 传统答题类产品:百科题材最易切入,视频答题形式值得探索。

② 互动解谜类产品:可从休闲解谜游戏和文字剧情推理游戏切入。

3.3 广告变现设计:

• CPM表现:穿山甲数据显示,答题解谜类游戏有较强变现能力,广告变现CPM位列休闲游戏各品类Top 3。

• 广告样式及场景:以激励视频为主,占比60%-70%。同时,答题解谜样式呈现多样化,信息流、全屏视频也有较高占比,在合适场景添加开屏、Banner广告能够高效提升广告库存。

4 -短视频品类

短视频IAA发展指数位居第8,行业指数位列第四。领域活跃用户进一步增长,在规模、粘性数据方面放大领先优势;多项内容指标绝对值位居前列;广告收入在近半年呈现指数型上升趋势,收益和CPM均跻身TOP 15。

4.1 品类发展概况:

• 行业表现:易观千帆数据显示,短视频领域活跃用户规模稳定在8亿以上。2022年1月短视频平台用户人均单日使用时长同比增长8.3%,成为占据大量移动互联网娱乐时长的渠道。

• 商业化能力:根据穿山甲商业数据,短视频的广告收入及CPM在2022年增长迅速。

• 市场竞争:头部平台牢牢占据领先地位,但用户增速持续放缓。同时,用户对小众、垂类短视频内容的需求逐渐释放,推动中长尾产品增长,为计划入局的开发者带来新方向。

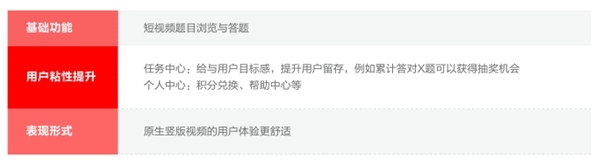

4.2 产品开发设计:

• 玩法扫描:核心在于满足用户对观看视频内容的基础需求,并持续通过APP内激励活动提升用户粘性,从而获取收益。

① 纯视频类产品

② 答题类短视频

• 立项与开发建议:聚焦优质内容聚合和分发,以互动任务促活用户。

4.3 广告变现设计:

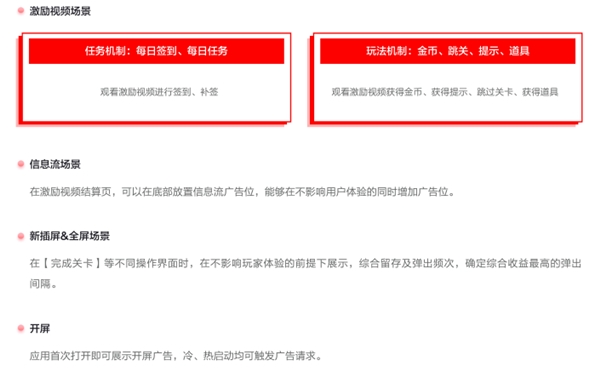

短视频平台的广告变现方式以激励视频为主,其次为沉浸式信息流广告。如何在不影响用户体验的情况下最大化获取广告收益,实现广告收益与用户活跃度的正向循环是变现设计的核心。

① 纯视频类产品

② 答题类短视频

IAA行业发展总结

在本期研究中,放置类、跑酷、答题解谜游戏在受到季节利好的同时,也展现出值得持续关注的行业及商业潜力;短视频平台发展成熟,作为IAA行业的新兴品类在广告收入方面有较大增长空间。

未来,用户移动互联网使用时间将持续被短视频挤占,娱乐偏好更趋短平快。在此背景之下,休闲游戏更契合用户习惯和偏好,具备可观的广告变现潜力。随着行业发展的升级,预计将有更多精品休闲游戏涌现,拉高整体品类表现。此外,IAA行业中工具类产品发展稳定,预计主要提升空间在于新技术和新概念催化品类、场景发展,带来行业及商业层面的增量。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )