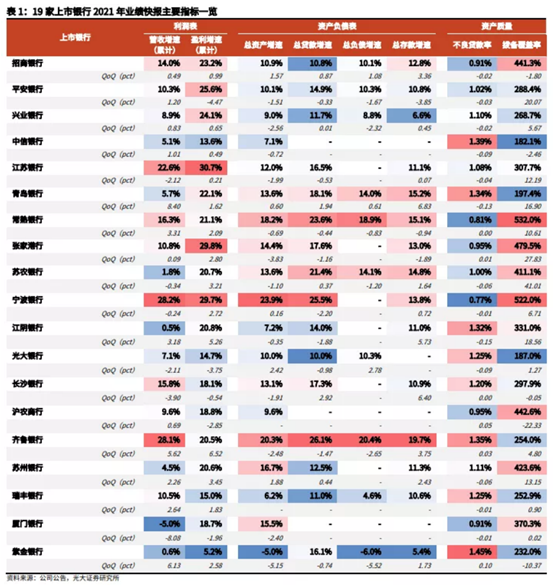

本文由博众投资编辑整理。截至2月5日,共有19家银行发布业绩快报,整体来看,盈利增速在21年三季报较好表现基础上,整体仍延续平稳向上趋势。同时,资产质量稳中向好, 不良率季环比降幅在1-15bp之间,平均不良率处于1.11%的较低水平。上市 银行将于3-4月集中发布上年经营业绩,结合业绩快报披露情况,预计2021年上市银行整体经营业绩稳中向好,优质银行“强者恒强”。“开门红”预期下,1Q营收同比增速有望提升。我们春节前集中调研了部分上市银行开年经营形势,多数受访银行表示,2022年初以来信贷投放相对平稳,能够实现“开门红”。对于项目储备较为充足的银行来说,信贷投放节奏可以从季度间“3322”,进一步优化调整为“4321”,实现“早放贷、早收益”。我们预计随着刺激性货币政策加码,叠加各项相关政策配合,信贷投放将呈现加速迹象;另一方面,资金价格连续下行对负债成本和交易性金融资产估值形成改善。总体来看,受加大信贷投放力度和净息差相对稳定双重因素支撑,预估1Q22上市银行营收增速仍稳,同比改善明显,环比大体持平。(博众投资)

房地产风险缓释+“稳增长”政策发力,银行指数具备进一步上行条件

博众投资认为,站在当前时点,稳定房地产市场的“一揽子”支持政策仍在持续发力,各项稳增长政策加码推进,银行板块有望迎来进一步上行。房地产融资“政策底”已现,房地产融资活动仍待修复,维稳政策有序推出有 助房地产风险进一步缓释。截至21年12月末,房地产开发贷仍未明显浮出水面;此外,中指研究院数据显示,22年1月百城房价环比继续下跌,北海、昆明等多地相继出台扶持政策维稳楼市。未来,进一步的房地产维稳政策可能仍在路上,1Q22住房按揭贷款有望同比多增,政策着力点在于稳定房地产销售、恢复房企持续经营能力,银行表内涉房类贷款资产质量压力也有望随之边际缓释。特别是考虑到全国“两会”等重要时间节点,叠加党政对于重大金融风险化解的主体责任夯实,预计房地产风险延续阶段性缓释。中央经济工作会议后,各项“稳增长”举措更为明确、有力。1月18日,国新办2021年金融统计数据新闻发布会上,刘国强副行长强调“在经济下行压力根本缓解之前,进要服务于稳,不利于稳的政策不出台,有利于稳的政策多出 台,做到以进促稳”。据新华社报道,国家发改委负责人日前表示,围绕经济平稳开局,政策发力要适度靠前。抓紧出台实施扩大内需战略的一系列政策举措,基础设施投资适度超前开展,力争在一季度形成更多实物工作量。

未来一个阶段,“宽信用”将持续发力,有助于市场形成连续预期,以及对政策不断加码怀有期待。待到实质性“宽信用—稳投资—稳增长”显效之时,市场交易逻辑将从“预期”转为“确认”,从而进一步转化为“确认强度”。在 此过程中,从“宽货币”到“宽信用”的传导进程,有助于银行体系缓释风险、稳定预期以及稳定经济增长,使得春节后银行股表现具有持续性。短期内,受春节期间信贷摊还压力较大等因素影响,信贷投放难以明显上量,叠加相对处于数据真空期,预计板块可继续交易预期;随着信贷投放加速,市场将进入“宽信用”预期兑现阶段。(博众投资)

具体到投资层面,继续建议把握以下三条主线:

1)房地产风险阶段性缓释带来的反弹主线。稳定房地产市场的“一揽子”支持政策仍在持续发力,前期受房地产市场冲击较为明显的上市银行有望随着房地产融资环境的修复而进一步上行。推荐兴业银行、平安银行、招商银行。

2)优质区域地方银行稳健经营主线。今年以来,江浙等地区优质城农商行仍然处于“信用扩张—资本消耗—盈利释放”的外延性增长过程中,这些银行信贷投放相对“供需两旺”,不良率持续处于低位,经营业绩确定性相对会更强,有望同时录得较好的α和β收益。推荐南京银行、杭州银行、江苏银行、常熟银行、成都银行。

3)开年信贷投放稳定的“头雁”大行主线。有效需求不足的问题可能延续的情况下,2022年初信贷投放或将从整体“开门红”向分部“差异化”演变。国有大行受益于较好的客群结构和充足的项目储备,在年初信贷投放中料将扮演“头雁”角色,“稳信贷”的确定性更强。(博众投资)

参考资料:

《银行业周报:基本面有支撑,“宽信用”仍在途,继续看好银行板块》光大证券;2022-02-06;

温馨提示

本文观点由--陈泳智(执业编号A0600620030001)编辑整理,不构成投资建议,操作风险自负。股市有风险,投资需谨慎!

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )