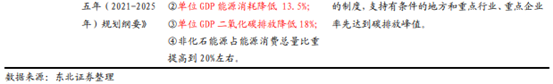

本文由博众投资编辑整理。我国“能耗双控”制度建设循序渐进,“双碳”目标加强政策效力,将进一步推动电力系统升级。自“十一五”规划起,相关能耗指标纳入经济社会发展目标;“十三五”规划正式提出“能耗双控”,明确“单位GDP能耗降低15%”、“能源消费总量控制在50亿吨标准煤之内;“十四五”规划在“双碳目标”的总体要求下,“能耗双控”进一步明确“单位GDP能耗和碳排放分别降低13.5%、18%”。在我国减碳工作加速推进的情况下,我国电力系统亟待升级。(博众投资)

“十四五”期间我国电网计划投资规模约2.9万亿元。“十四五”期间,国家电网计划投入3500亿美元(约合2.23万亿元),南方电网规划投资约6700亿元,两者规划投资合计约2.9万亿元,高于“十三五”期间两者总投资2.8万亿元。

特高压电网的构成及技术优势

在我国,交流、直流电网分别根据不同电压等级可分类为高压、超高压和特高压输电线路,其中:①交流电网方面,高压电网指110kV和220kV电网,超高压电网指330kV、500kV和750kV电网,特高压电网指1000kV电网;②直流电网方面,高压电网指±500kV及以下电网,特高压电网指±800kV电网,我国也有将±500kV电网归类为超高压直流电网的情况。

在我国,特高压电网由1000kV交流输电系统和±800kV直流输电系统组成,两者优势互补,各有分工,其中:

①1000kV交流输电系统在构成交流环网和短距离传输领域优势突出,主要定位于近距离大容量输电和更高一级电压等级的网架建设,实现各大区电网的同步互联,适合作为大区域中枢,担当网架的主干;

②±800kV直流输电系统在点对点长距离传输、海底电缆、大电网联接与隔绝等领域优势突出,主要定位于送受关系明确的远距离大容量输电以及部分大区、省网之间的互联,适合实现大区域联网,但由于其换流站成本高昂、控制复杂,不适合构成电力系统的骨架。

我国东西部电力供需矛盾长期存在,电网跨区域输电存在必要性,特高压输电具有输送容量大、送电距离长、线路损耗低、节约土地资源、节省工程投资等显著技术优势,能大幅提升我国电网输送能力,是当今输电技术的最高水平及未来电网发展的方向。(博众投资)

我国特高压发展历程

自2006年起至今,我国特高压建设主要经历了四个发展阶段,其建设思路在此过程中也逐渐发生转变,一方面,电网系统由传统电力系统“发、输、配、用”同时完成的概念和运行模式,逐步向“源、网、荷、储”协调互动的非完全实时平衡转变,另一方面,特高压在跨区域输电功能的基础上,逐步赋予助力我国能源转型发展的新内涵:

①第一阶段:探索期(2006至2010年):该阶段中,国内通过实践对推广应用特高压直流技术基本达成一致,但对特高压交流技术应用仍存争议,焦点集中在大规模应用特高压交流的安全性、必要性和经济性。2006年12月中国首条特高压“晋东南-南阳-荆门1000kV特高压交流试验示范工程”开工。2006至2010年共有4条特高压开工,其中交流工程1条、直流工程3条,其中2008年、2010年没有新开工项目,截至2010年累积完工特高压线路长度3985千米。

②第二阶段:第一轮发展期(2011至2013年):该阶段中,明确结合大型能源基地建设,采用特高压等大容量、高效率、远距离先进输电技术,以形成大规模“西电东送”、“北电南送”的能源使用格局,并加快区域和省级超高压主网架建设,重点实施电力送出地区和受端地区骨干网架及省域间联网工程,完善输、配电网结构,提高分区、分层供电能力。2011至2013年共有5条特高压开工,其中交流工程2条、直流工程3条,截至2013年累积完工特高压线路长度8780千米。

③第三阶段:第二轮发展期(2014至2017年):该阶段中,要求抓紧推进12条重点输电通道相关工作,其中含“四交五直”特高压工程,优化建设电网主网架和跨区域输电通道,并发挥跨省跨区特高压输电通道消纳可再生能源的作用。2014至2017年共有13条特高压开工,其中交流工程5条、直流工程8条,其中2017年没有新开工项目,截至2017年累积完工特高压线路长度30691.6千米。

④第四阶段:第三轮发展期(2018年至今):该阶段中,一方面,为实现清洁能源输送需求,另一方面,政府运用基建投资托底经济,我国出台了多项特高压相关政策,旨在推动特高压有序快速发展。同时能源安全新战略、“十四五”规划的逐步实施以及“碳达峰、碳中和”行动方案的提出将加速推进电力系统节能减排和新能源的接入,这赋予了特高压助力我国能源转型发展的新内涵,特高压市场将有进一步大规模增长的空间。2018至2021年共有14条特高压开工,其中交流工程8条、直流工程6条,截至2021年累计完工特高压线路长度44892.2千米。

特高压电气设备及线路材料产业链梳理

从特高压项目投资构成来看,特高压交流项目与直流项目投资构成大体接近,其中,基建及其他投资约占32%,电气设备投资约占33%,铁塔、线缆、绝缘子投资和特高压线路长度相关,分别约占20%、8%、4%。可见电气设备及线路材料在特高压项目投资中占比高达65%-70%,故本文针对特高压电气设备及线路材料进行产业链分析。

特高压电气设备及线路材料产业链整体情况如下:

①上游主要涉及金属、传感器、绝缘材料和电子元器件等。金属行业方面,钢铁、铜、铝等基本金属是主要原料,价格波动呈现周期性,其中用于变压器制造的取向硅钢片生产工艺复杂,制造技术要求高;传感器、绝缘材料和电子元器件行业方面,国内相关技术均能基本满足特高压产业链需求,供应充足,竞争较为充分。

②中游主要涉及特高压电气设备及线路材料等。特高压电气设备方面,由于技术壁垒较高,市场参与者集中度较高;线路材料方面,主要包含铁塔、缆线、绝缘器件等,市场集中度较低。

③下游主要涉及配网设备和供电侧。我国电网主要是由国家电网和南方电网组织建设,因此下游议价能力较强,导致特高压电气设备及线路材料毛利率较低,但具有高技术的特高压电气企业仍具有一定议价能力。(博众投资)

【相关概念股】

许继电气

随着特高压电器行业景气度提升,公司业绩有望增长。我国电力供需矛盾突出,随着东部沿海地区用电量快速提升以及西部新能源发电的并网需求增加,特高压电网的新增需求持续增加。关注到特高压电网建设相关政策密集出台以及投资建设持续落地,公司作为我国电力装备行业的领先企业,业绩有望增长。

特变电工

公司研发支出环比改善,有望保持竞争优势。2021Q3公司研发费用为2.51亿元,环比提升68.46%。公司研发实力较强,自主研制的±1100kV特高压换流变压器、特高压桥臂电抗器、±800kV特高压直流换流变压器被列入能源领域首台(套)重大技术装备项目清单。另外,公司研制的特高压柔性直流换流阀解决了新能源电力无法远距离、大规模外送,仅能依靠与火电打捆外送或就地近距离消纳的瓶颈问题,将柔性直流技术从±350kV提升到±800kV。持续大额的研发投入,有望助力公司保持竞争优势。

温馨提示

本文观点由--陈泳智(执业编号A0600620030001)编辑整理,不构成投资建议,操作风险自负。股市有风险,投资需谨慎!

《东北固收转债深度:转债深度:特高压行业转债怎么看?》东北证券;2021-12-20;

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )