12月17日,港交所公布引入新规则,在香港设计全新SPAC上市机制,并于2022年1月1日起生效。

新规则对于SPAC这种“造壳上市”的模式给出了明确的定义与上市标准,参考美国的经验,港交所结合香港的资本市场环境,做了一定的本地化约束。

新规则具体规定了哪些内容?富途企业服务(富途ESOP&IPO)为大家一一梳理。

早在9月中旬,港交所发布了《有关收购特殊目的公司咨询文件》,开启了为期45天的市场意见咨询。本次最终生效的SPAC上市指引,与9月份刊发的《咨询文件》相比,结合专业人士的建议,做了几处调整。

最终规则要点整理如下:

| SPAC上市条件:仅限专业投资者才可认购和买卖SPAC 证券

针对SPAC的上市条件,具体规定包括:

1. 分配对象:仅限专业投资者才可认购和买卖SPAC证券

2. 分配规则:至少有75 名专业投资者,当中至少20 名须为机构专业投资者,而此等机构专业投资者必须持有至少75%的待上市证券

3. 发行价:至少为10亿港元

4. 首发募集资金总额:至少为10亿港元

5. 存续期限:SPAC 须在24 个月内刊发SPAC 并购公告并在36 个月内完成SPAC 并购交易(可申请延期)

注:专业投资者定义

(i) 机构专业投资者:《证券及期货(专业投资者)规则》第4、6及7 条所述的信托法团、法团或合伙,包括(i)总资产不少于4,000万港元的信托法团;及(ii)投资组合不少于800万港元或总资产不少于4,000万港元的法团或合伙。

(ii) 非机构专业投资者:《证券及期货(专业投资者)规则》第5条所述的个人,包括投资组合不少于800万港元的个人。

|SPAC发起人及SPAC董事:至少一名SPAC发起人持有第6 类/第9类牌照

SPAC在上市时及其后均须有至少一名SPAC发起人是持有证监会所发出的第6 类(就机构融资提供意见)及/或第9 类(提供资产管理)牌照的公司。且至少有1名发起人实益持有SPAC发行股份达到10%。

此外,富途企业服务(富途ESOP&IPO)发现,港交所还要求,SPAC董事会须至少有两人为第6类或第9类证监会持牌人(包括一名代表持牌SPAC发起人的董事),但不要求董事会的大部分成员均为发起人代表。

此前的《咨询文件》要求董事会的大部分成员须为发起人代表,有专业人士指出,SPAC董事会需要有更多的独立非执行董事,从而对SPAC并购交易提供有效意见并反映独立股东的利益,因而在最终文件里,港交所对此做出了修订。

| SPAC并购交易规定:继承公司须符合《上市规则》的所有新上市规定

港交所将SPAC并购交易完成而产生的上市发行人称为“继承公司”,并要求继承公司须符合《上市规则》的所有新上市规定。

针对继承公司的上市规则,不同于《上市规则》中关于上市时须至少有300 名股东的规定,港交所要求继承公司上市时须至少有100 名专业投资者。

在市值方面,富途企业服务(富途ESOP&IPO)了解到,港交所规定,在签订具有约束力的SPAC并购交易协议时,SPAC并购目标的公平市值须达SPAC首次发售所筹得资金的至少80%。

关于禁售期,港交所要求发起人在SPAC并购交易完成日期起计12 个月内不得出售上市文件所示中其实益拥有的任何继承公司证券。

| 独立PIPE投资者:PIPE投资为强制性要求,且均须为专业投资者

港交所要求 SPAC 必须向独立 PIPE 投资者取得资金,以完成 SPAC 并购交易。

之所以有这样的要求,在于与传统IPO不同,SPAC并购目标的估值并不是由承销商根据一大批外部投资者的市场需求而厘定,而是由SPAC 并购目标与SPAC 发起人磋商厘定。

由于SPAC 并购目标估值仅由少数公司决定,估值被操纵的风险会更高,因此,港交所认为独立PIPE投资是必要的。

注:独立PIPE(上市后私募)投资指为完成SPAC并购交易而在SPAC并购公告刊发之时已落实会获得的独立第三方投资。

港交所具体要求包括:独立PIPE 至少要有50%来自至少三名资深投资者,三者须分别是资产管理总值至少达80 亿港元的资产管理公司,又或基金规模至少达80 亿港元的基金。

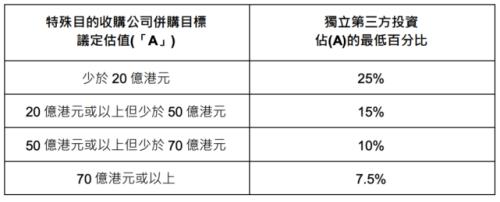

富途企业服务(富途ESOP&IPO)提醒,针对独立第三方投资者筹集所得的资金总额占SPAC并购目标的估值最低百分比,港交所也有所限制:

数据来源:《咨询总结-特殊目的收购公司》

以下为正式文件对于《咨询文件》的部分重要修订汇总:

图片来源:港交所官网

总结

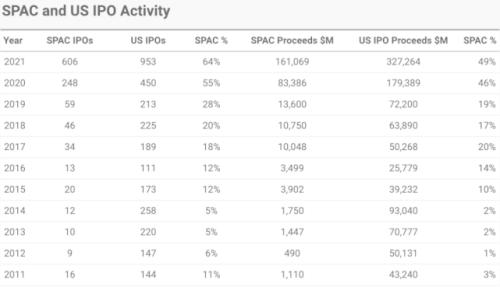

今年以来,SPAC在美国呈现爆发的态势。富途企业服务(富途ESOP&IPO)了解到,据SPAC Analytics网站统计,截至目前,在美IPO的SPAC公司数量达到606家,占总IPO数量的64%,与去年(246家)相比,增长144%。

虽然下半年较上半年行情有所降温,但是SPAC作为确定性更高、流程更简单的上市模式,无疑还是非常有吸引力的。

数据来源:SPAC Analytics

对于为什么积极推出SPAC,香港交易所集团行政总裁欧冠升表示:「香港交易所致力提升香港市场在国际上的吸引力、竞争力和多元性。增设SPAC上市机制反映了我们努力不懈提升香港作为亚洲首要融资市场的声誉,巩固我们作为全球领先国际金融中心的地位。」

在赴美上市规则不明朗的当下,港交所积极修订上市规则,不断推陈出新,表现了其想要吸引优秀的中国公司赴港上市的积极态度,相信在这一系列改革下,我们有望看到一个更加蓬勃和繁荣的香港资本市场。

富途旗下的企业服务品牌「富途安逸」,为企业提供港股、美股IPO分销、投资者关系管理与PR及ESOP股权激励管理解决方案。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )