进入股市十一年的他,也曾是新鲜韭菜

从事大消费行业十多年,令他在投资中受益匪浅

2015年一笔神奇的投资,让他领悟复利和长期投资的威力

他归纳了提升投研能力的方法,并分享给大家

他在富途和牛牛圈,有意想不到的收获

对于股市新人,他也给了几点建议……

他是@麦记懂王,牛牛圈养成系大V、消费行业资深人士、富途认证专业投资者(PI)。他将自己定义为“成长型价值投资者”,并将投资作为终生职业。

接下来,请听他的精彩讲述。

1.刚入市的韭菜,从工作中汲取投资灵感

2010年,我开始接触股票,那时还是颗很新鲜的韭菜。

刚开始难免亏钱,也交了不少学费。但我逐渐意识到,股市绝不是赌场,资本市场的基础是建立在商业逻辑上的,大家投的都是公司成长的前景,最终会体现为股价上涨并获得收益。

而我在食品饮料行业工作了十多年,做过烘焙食品、冲饮类饮料和乳制品。在商业领域的经历,让我对大消费的商业模式、运行逻辑以及未来发展趋势有更深的了解。

从熟悉的行业出发,我就很容易看出市场上哪些信息是“吹票”,哪些是真有发展前景。

对商业理解得深,对企业的研究会更深,对市场信息的判断也会更准确。整体上看,工作经历对我后来的投资帮助很大,其实散户都可以从自己熟悉的行业出发,寻找优质投资标的。

2.投茅台4年赚6倍,我是看重成长的价值投资者

过去的工作经历,让我将主要精力放在了对消费行业的钻研上,早年投资的大部分标的也是消费股。

2015年的那波A股牛市,其实是创业板带动的,以消费为主的我,在那波的成绩也不牛,还遭遇了股灾。当时我基于对消费品的了解,用手里的闲钱买了一些茅台,后来就放着没动了。

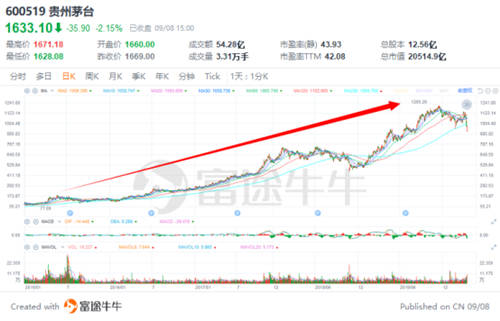

这一放就是4年,当年躺在账户里的这些茅台,到2019年已经翻了六倍。

贵州茅台2015-2019走势股价走势图(图片来源:富途牛牛)

虽然在我看来是情理之中,但茅台这笔投资经历,还是让我真正认识到复利的威力。而在消费行业的工作经历,也帮我提升了对于基本面和商业模式的认知。两者相加,建立了我股市投资的大逻辑。

我的整体投资逻辑是以价值投资为基础,但不是传统的去寻找低估。我会更看重投资标的是否有增长性,包括规模、利润是不是能通过几年的高增长,让复利发挥威力。所以说我是“成长型价值投资者”,会从成长性的角度来找有长期投资价值的公司,过往的两年我越来越看重“成长”了。

关于成长性,我会看用户群是不是在增长、有没有未来增长的潜力、业务的收入是不是持续成长,并从中带来现金流和利润的成长,同时也会关注是否有第二成长曲线。总体来讲,要看能涨多少、接下来有多少成长空间,天花板够不够高。

现在有区分一种“深度价值公司”,例如低估的地产、银行就是这类,虽然绝对价格确实低,但是因为未来成长性有限,所以虽然都叫“价值投资”,但实际上大家可能不是一路人。

3.做好了亏钱的准备,才能慢慢赚钱

首先,要知道股市是这个世界离钱最近的地方,也是聪明人最聚集的地方,所以一定要知道在这个市场都是什么人在跟你竞争。资金是无限贪婪的,聪明人操控着大资金,既想赚企业成长的钱,也想赚博弈的钱,也就是从你我的兜里把钱掏出来。那么一个人进到股市,凭什么去赚钱?

所以从过来人的经验看,初学者刚进股市时,一定要做好先亏钱的准备。投入了多少钱,要做好亏掉一半以上的准备。亏钱之后,有的人认亏出局,有的人在投资道理上有所领悟,市场也熟悉了,才有机会逐渐成为有经验的投资者,这时才有赚钱的可能。

对于个人投资者来说,放弃赚短期波动的钱,刚开始就着眼中长线,赚企业成长的钱,是胜率更高的策略。但说实话,极少有新手能做到。

接下来,要尽快明确自己的能力圈在哪。因为在能力圈之内的股票会很容易让你挣钱,能力圈之外几乎百分百会让你亏钱。

比如通过深入研究一些行业,少数情况下你比市场上的主流认知要深,更多情况下你比主流资金能熬,用时间换空间,那么你有可能在这个领域里赚钱。如果对行业的理解浅,信息又比不过机构的情况下,还不能熬,怎么能赚到钱?最后大概率是亏钱的。

比如看茅台的K线,即使不考虑塑化剂风波的大调整期,光2018年就有几十个点的回调。如果最高点进去,散户能不能承受几十个点的回撤?绝大部分人可能在低点附近就卖掉了,越跌越承受不住。我当时没有卖掉,有对于企业和消费品的一些理解,但多少也有没太关注的运气成分,才支撑着没有卖掉。

2018年茅台回撤近40%(图片来源:富途牛牛)

4.从自己的能力圈出发,做好行业和公司研究

在股市中我们要和很多聪明人同场竞技,而咱们个人投资者又不像机构那样有信息和资源的优势,该怎么办?其实只要发挥自己的长处,个人一样可以做好行业和公司研究。

前面说过,由于我从事消费行业,这是我的能力圈,所以我也从大消费行业和企业开始研究,寻找好的投资标的。

刚入市亏钱交学费,随后通过不断地学习和研究,思考了如何对行业和公司进行研究的方法。总体来看,大概分三步:

第一,看这个行业做什么产品,价值链如何分配。我会先研究用户和消费者使用这个产品是基于什么需求驱动的。消费品的价值链相对简单,附加值也更偏集中在品牌端,比很多行业更容易理解和掌握。用更偏生意的视角去挖掘这些信息,也更容易了解行业的本质。

第二,看目标公司的业务线、品牌、产品渠道的现状,然后把这些信息组织起来看成长空间及面临的竞争格局,再看经营过程中有什么样的风险。

最后,看估值情况。从消费股来看,基本上用相对估值法中的PE、PEG,一小部分亏损的公司用PS,基本上就能看出来了。未来现金流贴现(DCF)的方法也用得比较多,但我们个人投资者用绝对估值法计算比较麻烦,所以我会先参考相对估值法,再将券商研报的绝对估值法数据拿来参照。消费股的周期波动相对小一些,所以有一定规律可循,相对更容易把握。

虽然没有机构那种信息和知识优势,但散户也可以通过一些方法提升投研能力,给自己赋能。

首先还是从熟悉的行业出发,搜寻行业报告及券商研报,充分了解行业本质。但券商研报会有“吹票”性质,所以要结合行业报告判断哪些是相对客观的。

然后可以在垂类社交平台上学习,比如用富途交易之余,还可以在牛牛圈看很多内容,雪球也会有一些大V。这些信息的来源跟机构研报不一样,网上的投资牛人很多,有的人可能对某支股票了解非常多,会写内容与大家交流,我们也可以借此提升认知。

第三是参加一些机构路演。这个渠道部分投资者不一定能拿到,但也挺重要。比如牛牛圈经常有大牌机构的直播,也是咱们散户提升认知的好渠道。

当然,也需要加入一些书籍的深入阅读。这里推荐跟巴菲特相关的书——《巴菲特给股东的信》。另外国内有一位叫“唐朝”的大V,他的《手把手教你读财报》和《巴芒演义》都还不错。

总之尽可能多渠道的了解和学习相关内容,长期积累一定会产生效果。

5.富途给我带来额外的赋能

2020年初,疫情突然袭来带动了一波港股行情,我开了港股账户。当时用了几个App,觉得富途的用户体验最好,交易信息展示和牛牛圈用户交互都很不错,数据相对也比较全。

牛牛圈还给我带来另一个意想不到的赋能。碰到股票异动时,媒体还没出消息,牛牛圈的个股评论就能看到大家在讨论异动的具体原因,我之前是没有这个高效信息渠道的。

信息最快的地方,一定是跟交易最近的地方。因为富途是交易软件,大家都为了交易而来,所以跟交易相关的信息会最快出现。

牛牛圈还有一些交易型大V,他们给我带来的帮助挺大,因为他们自己就是在股市中交易的人,他们写的内容不一定长,但我从中得到的帮助很多,有时也会跟他们做讨论和留言互动。

除了牛牛圈,富途的资讯会有很多内容总结和系统整理,包括一些分析文章和国际大行的评估都很有用,个人投资者从其他地方很难系统地拿到。

另外,在富途也听了很多季报和高管电话会直播,而且由于我在富途认证了专业投资者(PI)身份,就看了好几场天风证券的路演。个人投资者是很难跟机构有接触的,就算有也不系统。富途能针对PI做了这方面的强化,能够对个人投资者做更系统的赋能。

6.投资之外,也享受分享的过程

交易日,我在牛牛圈逛得比较多,会有不少收获。今年年初那波港股行情比较好,大家对港股也越来越关注。而我在投资的过程中,也比较喜欢分享的过程。恰好我过去一年也投入了很多精力研究,就想趁着年初这波港股行情,把这些研究内容通过牛牛圈慢慢分享给大家。

作为个人投资者,大家肯定都想在股市里赚钱。我也希望市场能健康发展,不想新用户每次冲进来,马上就被割韭菜退出市场了,这对整个市场的健康成长是不利的。

大概就是从出于这个目的,我会在牛牛圈做一些行情、个股的内容分享,帮助大家长期留在市场,也会收获一些粉丝。

往后,我也会通过“星牛计划”,不定期分享一些交易和投资心得。

麦记懂王牛牛圈页面截图(图片来源:富途牛牛)

7.终生的事业

个人或家庭,至少在工作之后的十几年里,将处于一个净资产不断积累的过程,那么工资性收入占净资产比例也一定越来越小。因此我觉得作为一个有追求的个人或家庭,深入了解投资的原理,并选择股票二级市场作为资产配置的重要领域,是一个必须。

目前,投资在我生活中大概占到60%-70%的时间,平时大部分的剩余精力会用来做投资研究。学经济学出身的我,本就喜欢了解经济的本质和事物背后的运行逻辑,因此投资是特别热爱的事,希望能将投资做成终生的事业。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )