今年以来,互联网行业“跌跌不休”,其中固然有市场回调的影响,但也一定程度上反映出消费互联网正在进入康波周期末端。即将到来的新周期中,云计算正是最具确定性的产业之一。

纵观云计算产业链中,IaaS层的机会已经被巨头瓜分,但PaasSaaS仍为企业提供了广阔的发展空间。比如,百亿美金的实时音视频PaaS领域。在这个领域中,声网是毋庸置疑的龙头。声网作为实时音视频云服务提供商,帮助客户实现实时的语音、视频通话、互动直播等产品功能。

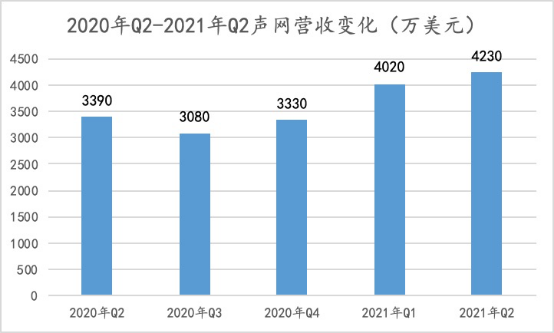

那么,声网的发展态势如何呢?恰逢,公司发布2020年Q2财报,给我们提供了一个很好的观察窗口。从财务数据看,二季度声网营收实现4230万美元,同比增长24.9%。

业绩高速增长背后,得益于声网独有的“开发者驱动模式”。即公司通过开发者生态搭建,为开发者提供技术支持和产品试用机会。在这个过程中,公司也帮助开发者打磨场景,协助开发者进行产品研发。

与下游场景的深度绑定,也给声网的增长打下坚实的基础。一方面,随着声网的服务在开发者群体逐渐渗透,为公司带来更多的业务机会。另一方面,通过开发者生态吸引海量客户,公司也降低了对大客户的依赖,客户集中度低于同业,实现了更为良性的客户结构。

着眼未来,互联网由图文向视频的范式升级,为实时音视频提供了更大的用武之地。此外,AIOT拐点初现,元宇宙概念的崛起,也都为实时音视频技术带来更多的应用场景。从这个角度看,声网的故事或许才刚刚开始。

/ 01 /

开发者驱动,

声网实现高效增长

二季度,声网延续了过往的高增长。营收实现4230万美元,同比增长25%。如果剔除2020年疫情的影响,声网营收同比增长57%。

从财报看,公司营收持续高增长,得益于服务端的量价齐升:

在客户数量方面,公司活跃客户数量2499,同比增长64.8%。客户价值方面,净扩张率能够很好的反映出客户价值变化。净扩张率,是指公司上一年度的客户在当年度付费金额的增减情况。二季度,公司净扩张率为110%。

服务端的量价齐升,主要要归功于“开发者驱动型”模式。与传统SaaS/Pass公司增长,依靠庞大的销售团队不同,声网通过搭建开发者生态吸引开发人员,以驱动业务增长。

在搭建开发者生态上,声网主要做了两件事:建设开发者社区和开发者自服务体系。在开发者社区中,公司不断分享实时音视频领域的研发成果、技术解决方案。通过开发者社区,开发者一方面,获得了声网产品的试用机会,另一方面,声网技术人员也与开发者共同打磨应用场景,协助开发人员完成产品研发。

以播客场景为例,随着主播与用户之间的实时互动愈发频繁,如何保证交互流畅性成为一个难题。比如音质问题,主播为了保证音质和听感,往往会购买专业设备。但随机连麦的普通用户大多没有专业设备,因此互动中往往音质较差。基于此痛点,声网通过技术与算法优化赋能开发者APP,使普通用户不用专业设备也能有好的音质体验。

除了赋能开发者的产品研发,符合要求的开发者产品,也可以被纳入到声网的开发者线上采购自服务体系,进行产品售卖。这样即赋能了开发者的产品销售,也为其它开发者提供了更多的服务品类,丰富了开发者生态。

在客户群体方面,为了保持开发者生态的持续繁荣,声网尤其注重对中长尾开发者的扶持。对此,公司制定了专门的创业者扶持计划:只要满足声网的创业条件,声网会给创业者赠送每年100万音视频分钟数,并提供专属技术支持通道等服务。

声网这么做也不难理解,因为声网很多大客户都是从中小开发者成长而来。比如,狼人杀游戏正是通过应用声网音视频解决方案,逐渐成长为垂直领域独角兽。

总结下来,声网通过搭建开发者生态,赋能开发者成长。在这个过程中,声网也将产品逐步渗透给开发者,最终实现以开发者驱动业务增长的逻辑闭环。这一逻辑也反映在声网的业务数据里。

首先,随着开发者数量的增加,平台对客户痛点有了更深的了解,能够提供更完善的产品和服务,进一步吸引更多开发者,形成开发者增长-平台性能提升的飞轮效应。截至2季度,声网全球注册应用超33.7万个,同比增长55%。

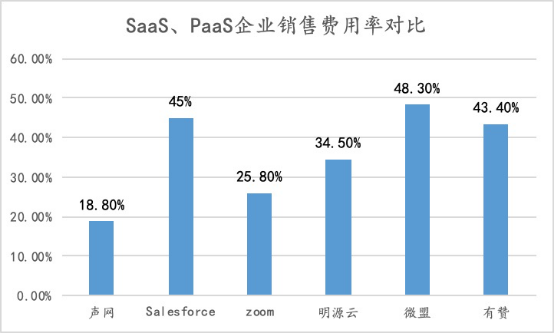

其次,声网开发者驱动模式,降低了对营销费用投放的要求。从数据上看,公司销售费用率低于海内外同行业公司。(注:由于部分企业未发布二季报,故统一用2020年年报数据)

从目前看,“开发者驱动模式”正在驱动声网业务不断增长。增长逻辑已然清晰,那么投资人又应该如何看待声网的壁垒呢?

/ 02 /

声网的“两板斧”:

技术领先+客户分散

从独立SaaS/PaaS厂商的发展历史看,大多遵循一条路径:以某垂直领域内领先的技术破局,落地到场景,将技术优势转化为客户优势,进而实现业务的持续增长。

如今,声网也正走在类似路径上。在实时音视频领域,声网拥有绝对的技术优势,且技术优势也能够转化为更好的用户体验。

以语音实时互动场景中的编解码技术为例,在网络信号不好的情况下,传统编码器,通常会选择降低码率,减少对带宽的占用,以避免出现语音卡顿的情况。但这种方法确很难保留用户音色,影响音质。

声网将AI技术应用到编码技术中,推出了语音编解码器Agora Silver,使客户在弱网环境下,仍然能实现流畅与高音质兼得的语音互动。值得一提的是,相较同类产品-google近期发布的Lyra,声网产品Agora Silver以更小的算力即可实现产品功能,更适应移动终端上的实时互动场景。

当然,声网的技术优势不仅体现在编码领域,也体现在实时音视频的各个环节。比如,基于AI算法的领先,声网能够在实时互动场景中,支持客户变声,美声美颜、智能动作识别、3D渲染等功能的应用。

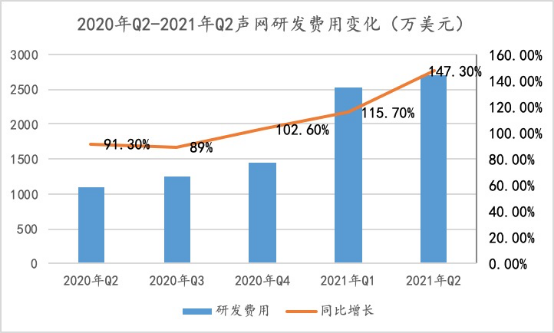

技术领先,很大程度上得益于声网的长期技术投入。近几个季度,公司研发费用及增速逐季提升,二季度为2700万美元,同比增长147.3%。短期看,虽然激进的技术投入,使公司出现了阶段性亏损。但拉长周期来看,也为公司的长远发展打下了基础。

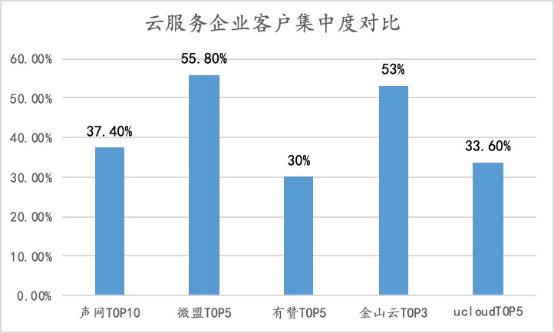

从目前看,声网的技术优势逐渐获得市场的认可。一方面,即使小米、陌陌、B站、HTC、小红书等互联网大厂,也纷纷选择技术更为领先的声网服务。另一方面,随着公司客户数量持续增加,公司TOP10客户收入占比递减,由2018年的50.8%下降到2020年的37.4%。

与前者相比,后者的意义更为重要。与同行业公司对比,声网TOP10客户收入占比,不仅与有赞、Ucloud的TOP5客户收入占比相当,也明显低于微盟TOP5客户收入占比、金山云TOP3客户的收入占比。

那么,投资人应该如何理解声网大客户占比低的意义?这要从SaaS企业发展逻辑说起。

在国内,SaaS企业普遍以服务大客户起家,固然大客户能够带来更高的客单价,但长期来看,大客户定制化要求高,不利于SaaS产品标准化的提升。另外,客户集中度过高,也不利于业绩的稳定性。换句话说,大客户起家,小客户推动后续增长,才是这个行业取胜的关键。

从这个角度看,声网已经基本完成了上述转型,正处于良性增长阶段。既然当下已无问题,那么,我们又应该如何看待声网的未来可能呢?

/ 03 /

声网的未来可能

过去一年,Salesforce、ZOOM等新贵SaaS公司市值纷纷超过老牌劲旅甲骨文。放眼大部分细分领域也都诞生了年营收超过10亿美金的SaaS/PaaS公司。

反观,声网所在的实时音视频领域,过去受限应用场景及技术成熟度等瓶颈,尚未出现垂直巨头。当下,实时音视频行业正迎来拐点,领域内公司也迎来增长良机。

聚焦在行业层面,带动实时音视频高速增长的因素有二:

其一,实时音视频过去所聚焦的互联网行业,正迎来“纯文字”→“文字+图片”→“文字+图片+视频”的路径升级。实时音视频的互动越来越成为APP的标配,行业发展空间也大为增加。

其二,AIOT、元宇宙和扩展现实等下一代技术场景,带来了实时音视频等应用场景的大幅增加。目前来看,行业在新应用场景中,已实现产品落地。

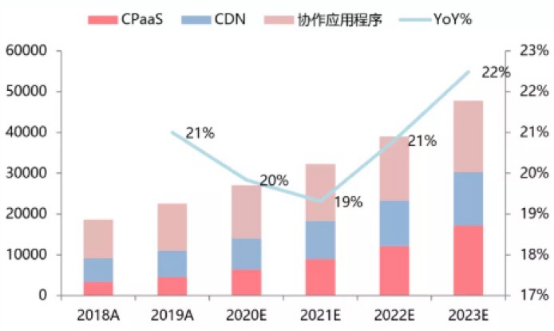

在上述因素的驱动下,实时音视频市场规模也水涨船高。根据IDC预测,2023年实时音视频市场规模超过500亿美元,并仍保持着22%的高增速。

上述的积极变化,也同样反映到了声网的业务层面。如今,声网的应用场景已经不仅局限于教育、会议、直播等传统互联网场景,在Metaverse(元宇宙)、远程超声问诊、以及以智能灯、智能健身镜、Watch Party等新兴场景中,公司也皆实现产品落地。

不出意外,作为实时音视频领域的行业龙头,声网将持续受益这一趋势。除了技术领先,其高效的收费模式和产品线的扩张,也将成为其抢占市场份额的关键。

在收费模式上,声网采用的是按需付费,即以实际算力/使用量计费。相比过去以固定价格订阅的收费模式,这样更有利于客户成本的节约。从目前看,从固定价格的订阅模式转化为按需付费,正在成为Pass/SaaS行业新的发展趋势。过去一年的牛股Snowflake,就是此种模式的典型代表。

在产品线扩张上,声网采取了内部研发和外延并购两种方式。在内部研发中,公司不断完善实时音视频功能。比如,在Agora SDK 3.4.0这一重要版本中,声网实现了实时视频的高流畅性和低延迟性。

而随着上市带来资本实力充实后,外延并购也正在成为声网扩张产品线的重要手段。今年,声网完成了对即时通讯云和客服云服务商环信Easemob的收购。收购完成后,双方将在产品层面进行深度结合,形成实时互动云行业RTC+IM产品组合。

总的来说,随着虚拟世界与现实世界进一步打通,声网作为这一趋势下的“卖水人”,面临的机会自然不用多说。叠加产品的持续升级,公司也有望迎来新一轮发展周期。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )