6月17日晚,植发连锁机构雍禾医疗集团有限公司(以下简称“雍禾”),向港交所递交了上市申请。

“头等大事”孕育的“中国植发第一股”,正呼之欲出。

然而,植发行业的竞争格局究竟如何?雍禾在行业中处于怎样的地位?具有怎样的优势与策略?

这些问题,都能在“雍禾医疗招股书”(以下简称“招股书”)中找到答案。

根据弗若斯特沙利文的调研,2020年,中国植发市场的竞争格局,基本上是“四分天下”。

第一类,是全国民营植发机构,市场份额为23.9%;

第二类,是其他民营植发机构,市场份额为45.6%;

第三类,是美容机构的植发部门,市场份额为15.7%;

第四类,是公立医院植发科,市场份额为14.8%。

四类机构的竞争格局,招股书并未详细展开。但通过对业内人士的访谈和资料梳理,我们了解到各类机构的一些特色。

(1)公立医院植发科

医生正规,技术可靠,患者信赖;但相对来说,价格较高,手术量少。

(2)美容机构植发部门

在美容机构,整容是主业,这决定了医生平时主要做隆鼻、隆胸、吸脂、割双眼皮等整形手术,植发手术相对较少。

(3)其他民营植发机构(非连锁单体机构)

其他民营植发机构,主要是指非连锁的单体植发机构。它们数量多、分布广,但并非一个整体,而是各自独立的小机构、小诊所。

这部分机构,价格相对较低,在规范性、透明度、诊疗硬件、医生技术上,也有待提高。

(4)全国民营植发机构(连锁机构)

连锁植发机构,网点较多,通常在一二线城市都有分布。这类机构,医师专职做植发,手术量大,并经常与公立医院展开交流、培训、合作,技术纯熟;此外,价格适中,服务周到,品质较有保障。

由此就不难理解,为什么全国连锁民营植发机构更具有竞争优势:

专业程度上,民营连锁医生的技术,不次于公立医院,甚至因为“熟能生巧”更具优势;

植发价格上,民营连锁低于公立医院、美容机构,高于规范程度不高的非连锁单体植发机构;

体验程度上,民营连锁服务体验好,环境更舒适;

渗透率上,民营连锁高于公立医院、美容机构,低于非连锁单体植发机构。

所以,与其他三类竞争对手相比,民营连锁植发机构堪称“价廉物美”,具有竞争优势。而雍禾植发,则是其中的佼佼者。

招股书显示,2020年,雍禾在植发收入、医生人数、机构网点、患者人数等关键指标上,全面超越竞争对手,占有11%的市场份额。

植发收入:2020年达14亿人民币,超越行业第二、第三的总和,行业排名第一;

医生数量:注册医生共229名,超过行业第二、第三的总和,行业排名第一;

机构网点:拥有51家植发机构,覆盖25个省的50座城市,行业排名第一;

患者人数:2020年,合计50694名患者在雍禾做植发手术,行业排名第一。

在全面领先竞争对手的前提下,雍禾又将如何进一步扩大竞争优势呢?

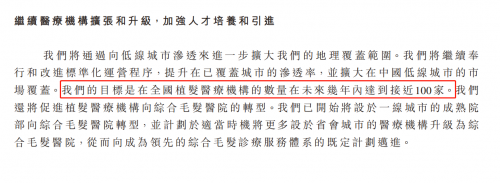

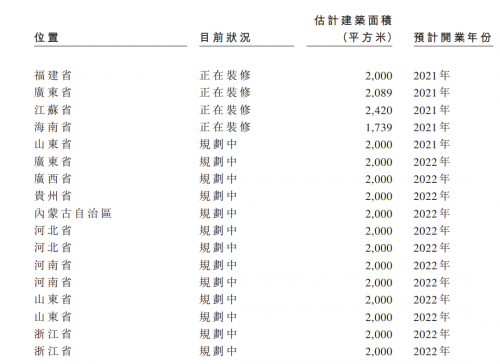

招股书显示,雍禾计划通过向“低线城市渗透”,扩大市场的覆盖范围。而扩张的数量非常明确:计划在未来几年,使雍禾的机构数量达到接近100家。

从51家到接近100家,这意味着,雍禾的机构数量即将翻番。

而由上述竞争格局的分析可知,雍禾计划进入的低线城市,目前正被渗透率较高,但规范度、透明度都有待提高的“其他民营植发机构”所占据。

目前,它们的市场份额为45.6%,几乎是植发市场的一半。

可以预见,雍禾新的竞争策略如果成功,或将打破中国植发行业“四分天下”的格局。

运用确立的品牌、网点、专业度等方面的竞争优势,从高线城市推向低线城市,用高品质服务替代低品质服务……

这样的竞争策略,目标清晰,步骤明确。伴随国家对医美市场的规范、整顿,胜负天平更是不断向正规机构倾斜。

在过往,雍禾凭借规范的服务和领先的运营,已实现了比植发行业更快速的增长;在未来,雍禾凭借现有的领导地位和竞争策略,还将如何高速增长,值得期待。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )