本文发布于老虎社区,作者为价值投资为王。老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易最近的美股港股社区”,有温度的股票交流社区。

2020年,新冠疫情突袭,线下消费面临较大的健康风险,网购成为救命稻草。

于是乎,快递公司成为疫情受益股。拿行业的佼佼者顺丰举例,去年股价暴涨了140%,快递茅响彻A股。

然而,仅仅过了一个春节,快递江湖便狼烟四起。受行业价格战重启影响,快递茅顺丰今年一季度业绩爆雷,由去年同期的盈利9个亿变脸为巨亏近10亿,震惊国内外!

顺丰重挫,其他玩家的日子过得同样糟心,无论是圆通,还是韵达,抑或是申通,近年来的股价萎靡不振,当最后标杆倒下,京东物流此时上市,时运似乎不济。

抛开行业困境,借助京东物流IPO的时机,不妨将快递茅顺丰拿来PK,看看京东物流能不能打?

护城河PK:京东物流略胜一筹

京东物流和顺丰在业务类型上稍有不同。

比如顺丰最引以为傲的是独立第三方综合物流企业,始终坚持不碰商流。因此,在业务结构中,时效快递占比最高,2020年的营收占比在43%。

而京东物流,公司的主营业务是一体化供应链物流服务供应商。

相比顺丰的时效件,一体化物流包括快递、整车及零担运输、最后一公里配送、仓储及其他增值服务(如上门安装和售后服务)。

也即京东物流参与到客户生产与流通的整个环节,而顺丰更侧重将产品配送到消费者手中,并不深度参与供应链流程。

从仓库数量上也可看出区别,截止2020年底,京东物流有900+个仓库,总管理面积约2100万平方米,而顺丰拥有228个不同类型的自营仓库,面积约278万平方米。

业务结构上的区别,注定京东物流的客户在更换物流服务商时更加困难,在护城河深浅上,京东物流略胜一筹。

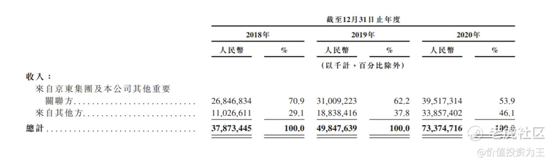

除了供应链物流和快递之间的差异,京东物流有一个好爸爸即京东集团,虽然在京东物流分拆之后,京东集团贡献的收入比例连年下降,但截至2020年,来自京东集团的收入依然占到了53.9%!

依赖京东集团的同时也是京东物流确定性增长的来源,根据券商测算,京东物流的票均收入保持在18元左右,而顺丰的票均收入由2018年的23.26元下滑到2020年的17.77元。

京东自营以及京东集团在第三方客户中的影响力,无形当中减轻了快递行业价格战的影响。

成长速度PK:京东稍作领先

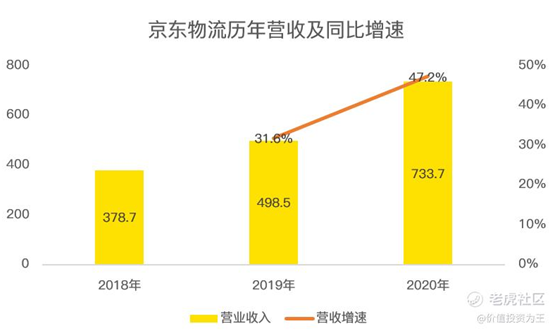

顺丰2020年的营收规模为1540亿元,京东物流为734亿,从规模上来讲,顺丰是老大哥,京东物流算是小弟。

体量不同,完全对比营收增速是不太公平的。

但回看顺丰历年营收增速,相比同体量的京东物流,还是稍差了一些:

盈利能力PK:顺丰稳赢

京东物流成立14年,连年亏损,根据招股书,2021年的亏损金额仍将扩大。

顺丰自借壳上市之后,净利润连年增长,两者之间的差异主要是经营目标不同,像京东物流,外拓第三方客户,抢占市占率是主要目的,盈利则要放到规模化经济之后再考虑。

当然,这样的经营策略得到腾讯、高瓴等在内的一众机构认可,上市之后,亏损也不是阻扰股价的负面因素,在成长和美好的前景面前,牺牲短期利润,资本市场是很宽容的。

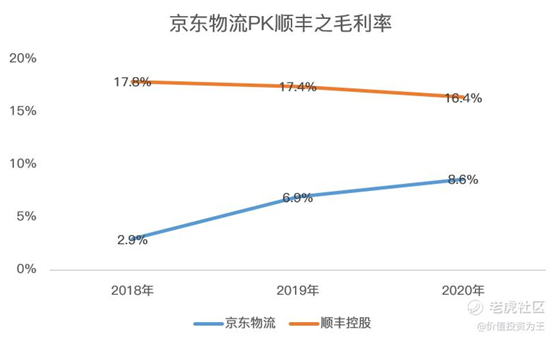

除了净利润上的天差地别,在盈利能力方面,京东物流的毛利率只有8.6%,顺丰为16.35%。

为了抢占地盘,京东物流2021年的毛利率可能会下滑,主要原因在于去年受疫情影响,国家在各项政策方面的支持,如减免社会保障费用和减免通行费,暂时推高了京东物流的盈利能力。

当然,目前的毛利率不及顺丰并非永恒,只是阶段性现象,投资者不必在意。

研发投入PK:京东物流更豪迈

人力成本一直占据物流行业较高的比重,如京东物流的人力成本占经营费用及营业成本总额的41%。

通过科技减少人力投入,一面降低成本,另一面提高运营效率,京东物流在上海筹建的无人仓,在旺季每天能处理超过130万笔订单。

效率提升的背后是企业重金砸下的研发费用,2020年京东物流研发投入20.5亿元,顺丰控股30亿,从金额上看,顺丰领先。

但毕竟顺丰的体量是京东物流的2倍,比投入总金额是不太公平的,从研发投入占营收的比重来看,京东物流的研发费率为2.8%,远远超过顺丰的1.9%!

虽在此项顺丰落下风,但实际上,顺丰的研发投入力度也算是行业顶级了,圆通速递和韵达股份研发费率仅仅只有0.31%和0.88%。

没有对比就不知道有的公司是多么优秀!

总结:

京东物流在各项指标方面,不输顺丰控股,从行业整体来看,两家公司都是领先者。

从营收规模看,京东物流只是顺丰的一半,同理,IPO市值的合理范围应该也是顺丰的一半,即1400亿左右。

低于此标准或意味着打新有利可图,高于则性价比值得商榷,尤其是在行业面临价格战之时。

从更长远的角度来看,国际物流巨头UPS和FDX都是长牛股的代表,京东物流和顺丰控股或也不例外。

但是,目前国内物流行业的增速并不过,作为行业细分的供应链物流,未来几年的年化增速在9.5%左右,增速并不高。

享受不到行业红利,但京东物流依然可以乘行业集中度提高的东风。

如京东物流已经是国内最大的一体化供应链物流服务提供商,但市占率只有2.7%,未来的成长空间还和广阔。

蛰伏14年的京东物流,未来的前景是星辰大海,难得一遇的优质IPO项目,一场打新盛宴或将袭来!

为了投资者可以顺利参与此次京东物流的IPO盛宴,老虎证券特地开通了25倍专属杠杆助力打新,显著提高中签手数。同时,老虎也为投资者提供现金打新服务,降低未中签的手续费损失。此外,在打新后,投资者还可通过老虎证券的暗盘功能在新股正式上市日前一个交易日收盘后提前买卖新股来锁定收益,是不可多得的打新利器。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )