股权激励收入如何纳税?

大家都知道,纳税是每个公民应尽的义务,股权激励收入也是要纳税的。

这里我们主要讨论中国税收居民身份。事实上,员工在接受股权授予时,一般不需要缴税,只有在你卖出这些股票时,才需要纳税。

根据我们国家的税收规定,居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表3%~45%计算纳税。

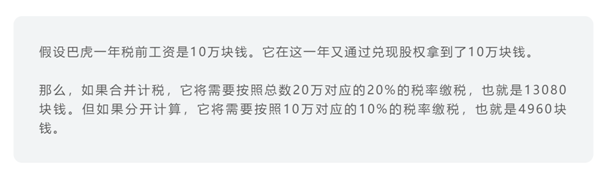

也就是说,股权激励的收益,不和我们平时的工资合并计税,但使用的税率阶梯和工资是一样的。

它的计算公式为:

应纳税额=应纳税收入×适用税率-速算扣除数。

这样规定会在一定程度上降低我们的纳税额。这里我举个例子。

简单归纳一下,员工需要在真正兑现期权时进行缴税。这部分收益单独计算税额,税率和工资一样,是从3%到45%阶梯式上浮的。如果这一年里,你兑现了两次期权,需要累计在一起计税。

实际到手多少钱?

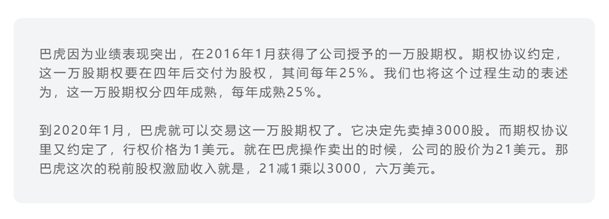

了解了股权激励扣税的相关规定,我们来看看如何计算期权兑现后,实际到手多少钱。

我们都知道,实际到手的钱等于税前股权激励收入,减掉应纳税额。

这里面,税前股权激励收入是和公司当前的股价紧密相关的。它等于员工行权时的实时股价,减掉期权协议里约定的行权价格,乘以你的要卖掉的股票的数量。需要提醒注意的是,这里用到的是实时股价。

我们再来举个完整的例子。

简单总结一下:

员工的税前股权激励收入=(员工行权时公司的股价-期权协议里约定的行权价格)×此次卖掉的股票数量

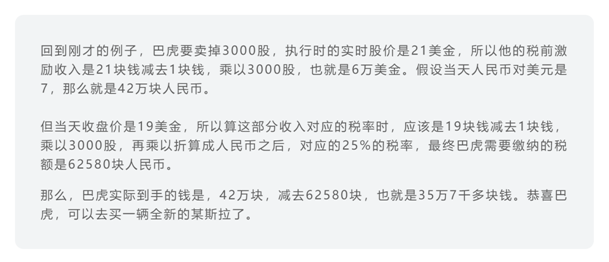

按照公式:实际到手的钱,等于税前收入减去应纳税额。税前期权激励收入我们理解了,该来算应纳税额了。这时,我们可以套用前面讲过的税费计算公式,应纳税额,等于应纳税收入,乘以对应的阶梯税率里的适用税率,再减去速算扣除数。但这里,我要再次提醒注意,计算应纳税收入时,要用当天股票的收盘价,而不是计算税前激励收入时的实时股价。

简单总结一下,关于股权激励获得的实际收益,我们应该这样计算,先用交易股权时的实时股价,减去期权协议约定的行权价格,乘以卖掉股票的数量,得到税前股权激励收入。然后再用交易当天的收盘价格,减去行权价格,乘以卖掉股票的数量,再乘以汇率折算成人民币后对应的税率,得到应纳税额。最后用税前股权激励收入,减掉应纳税额,就是我们实际到手的钱。

最后,根据税法规定,如果我们在一年内超过两次获得股权激励收入,需要累计计算税额。

如果再回到巴虎的例子,如果巴虎在2020年里需要再卖掉2000股。那么,这一次,他可能需要面临大约35%的税率,而不是之前那次的25%。

这次课程的内容大概就是这些。专业性比较强,用到的数字也比较多,我们再来一起回顾一下本节课的重点。

总结

股权激励带来实际收入的4个要点:

1. 行权,也就是交易股票的时候才需要缴税;

2. 计算缴税数额的时候,这部分收入和工资收入不叠加;

3. 股权激励收入对应的税率,和工资一样,按照综合所得税率表从3%到45%阶梯式上浮;

4. 计算税前股权激励收入时,要用卖股票当时的实时价格;而计算股权激励所需缴纳的税额时,要用卖股票当天的收盘价格。

4个公式:

1. 实际收入=税前股权激励收入-应纳税额

2. 税前股权激励收入=(行权当时的实时股价-行权价)*股票数

3. 应纳税收入=(行权当日的收盘价-行权价)*股票数量

4. 应纳税额=应纳税收入×适用税率-速算扣除数

老虎ESOP业务提供从前期方案设计到授予、归属、行政审核及数据管理等一站式解决方案。作为新

经济公司,老虎证券经历过从激励到上市的全过程,其专业团队能综合人力、法务、财务、税务四

大核心因素,量体裁衣设计更适合中国公司的激励方案,大大提升企业管理效率。极佳的系统稳定

性和安全性,以及依托于强大技术的快速响应及定制化能力让老虎ESOP成为上市公司优先选择的

ESOP服务伙伴。

目前,老虎ESOP签约客户包括理想汽车、逸仙电商(完美日记母公司)、知乎、声网、周黑鸭、一起

作业、和铂医药、秦淮数据、洪恩教育等,美股、港股市场累计服务客户已近百家。

更多内容请关注老虎ESOP微信公众号“TigerESOP股权激励”,获得更多ESOP信息。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )