12月23日上午,海尔智家H股正式在香港联交所挂牌上市,私有化项目圆满收官。海尔智家成为首家上海、香港、法兰克福三地上市的公司,构建起了“A+D+H”全球资本市场布局,同时也成为第一家物联网化的上市公司。

事实上,自私有化方案公布以来,海尔智家就一直受到资本市场广泛而持续的关注。其中,光大证券从经营特征、利润改善的持续性以及利润兑现节奏等几大方面对H股上市的海尔智家进行分析,认为伴随着经营上行,海尔智家利润一致性和经营活力有望继续螺旋上升,估值和市值规模有望快速修复,2022年海尔智家归母净利润规模有望达到150亿元。

私有化有望带来自上而下的经营特征转变

首先,从经营特征边际变化看,光大证券认为私有化后的海尔智家利益结构边际得到改善、管理体系得到统一,进一步释放了公司自上而下推动变革的决心和动力,市场一直期待的利润修复逻辑有了兑现的土壤。

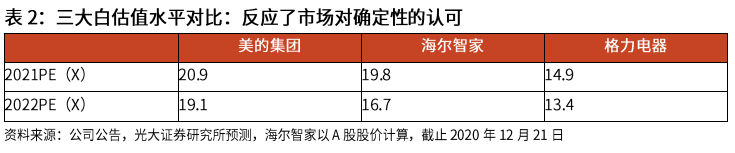

一直以来,白电三巨头都有着不同的财务表现特征,美的业绩较为稳定,格力由于管理层追求连任,故而利润释放的动力也相当充足;而海尔智家的利润规模却相对落后。横向对比三大白的企业经营特征,光大证券认为归根结底是自上而下的利益体系、治理结构日积月累塑造的。

光大证券认为,私有化前,海尔智家拥有复杂的利益体系和治理结构,从而牵扯出经营目标分散多元、组织结构/流程/人员更冗余等问题。相比业绩增长诉求拉动战略进化,海尔智家更多是以前瞻布局落地为追求,短期业绩锚定不够明确。

本次私有化完成是海尔智家与海尔电器双平台战略成型以来,首次对利益体系和治理结构的大梳理。据光大证券分析,私有化完成的海尔智家有望实现自上而下的经营特征转变,上市公司平台的定位更加明确,市场一直期待的利润修复逻辑也有了兑现的土壤。

四个重构驱动经营提效,利润有望持续改善

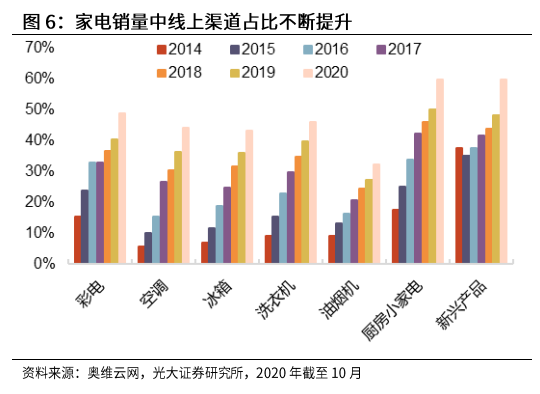

新零售周期来临,行业商业模式正从规模制造分销向高效零售转变。光大证券认为,海尔智家硬件能力的储备和经营思路方面的升级都走在了对手前面。2020年三季报显示,海尔智家在保持收入较快增长的情况下,利润端表现出快速的向上修复。

那么,私有化后的海尔智家能否延续三季报的积极表现?

对此,光大证券以小微为例,从目标重构、流程重构、组织重构和机制重构“四个重构”进行分析,认为私有化将为海尔智家带来经营提效、经营管理活力的边际改善。

首先,是经营目标的明确和集中。从2020Q3来看,总部对小微的经营考核目标做了明确的规范和约束,目标体系向经营端集中:冰洗继续强势,补足空调厨电短板,实现小微主体的盈利。

其次,流程和组织的重构带来强大中后台能力支撑和释放经营自由度。2020年三季度以来,借助数据化工具,小微的业务流程和组织架构得到明显的优化。

再者,各个环节利益绑定和激励机制强化。此前小微体系下,营销费用的承担方是公司总部,效率低下。光大证券认为,私有化后从总部到小微,员工对各自经营成果的分享机制也有进一步的提升空间。

2022年归母净利有望达到150亿,估值端有更大修复空间

随着治理改善不断落地,光大证券认为海尔智家费用端有明显的优化空间。今年7月,光大证券就曾发布研报认为,海尔智家费用率有2~3pct的潜在优化空间。综合少数权益增厚和私有化事项带来的动态改善,光大证券认为,2022年海尔智家归母净利规模有望达到150亿元。

光大证券分析,中长期视角下,海尔智家无论是B端产品品牌、技术研发储备,还是C端数据仓储,战略布局,都领先行业,“制造+零售”能力变现空间巨大,有继续打开市值天花板的能力。而驱动业绩和市值二段跳跃的核心在于业绩市值正反馈循环,利益一致性进一步改善,并驱动经营水平螺旋上升。

具体来看,在品牌制造上,海尔智家布局早,能力强,建立了全球研发体系。一方面,海尔智家在战略上很早就提出了品牌化的概念,另一方面,技术和品牌储备不仅仅在国内,前期收购的资产使得公司率先建立全球范围内的布局。2019年,卡萨帝收入已突破70亿元,正是海尔智家品牌制造能力的集中体现。

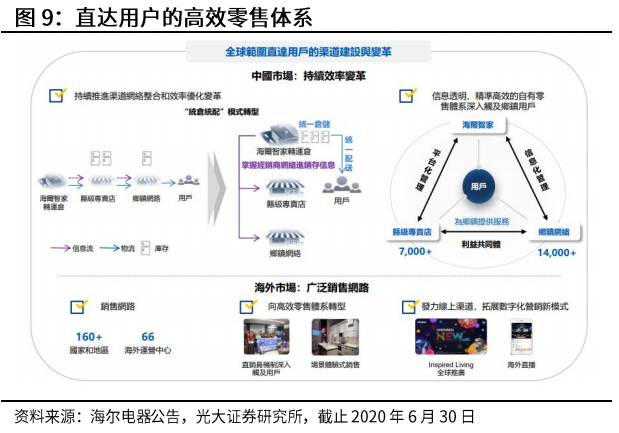

在高效零售上,海尔智家提出的四网融合战略符合精细管理零售需求,通过数据化、扁平化、统仓统配等,不仅可以提升渠道效率,还可以更好的对终端经销商进行零售赋能。

总的来看,光大证券认为,行业进入新零售周期,正是海尔智家能够不断发挥并强化自己“制造+零售”两端优势的最佳时机。

综上来看,随着海尔智家H股上市私有化完成,光大证券认为海尔智家后续投资将锚定两点:1.自上而下利益关系和治理结构梳理下,经营管理优化,业绩改善能否持续兑现;2.业绩市值端的正反馈,能否开启利益结构、治理水平的进一步上行,打开天花板。

综合考虑公司治理提效后的业绩修复、少数权益并表、可转债等因素,上调2020~22年EPS为1.24/1.35/1.60元,对应PE为22/20/17倍,维持“买入”评级。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )