富途资讯10月27日消息,本周二$蚂蚁集团(06688.HK)$发布公告,将于10月27日-30日招股,公司拟发行约16.71亿股H股,其中公开发售4176.8万股,国际发售约16.29亿股,每股发行价80港元,每手50股,预期将于11月5日上市。

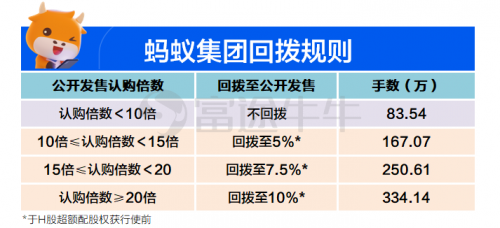

富途根据招股书披露发现,香港公开发售初步可认购发售股份数目占H股总发售股数的2.5%,若公开发售认购倍数达到10倍及以上,则触发回拨机制,发售股份将从国际配售重新分配至香港公开发售。当认购倍数达到20倍及以上,香港公开发售股份总数将增至约1.67亿股,占H股总发售股数的10%(于H股超额配股权获行使前)。

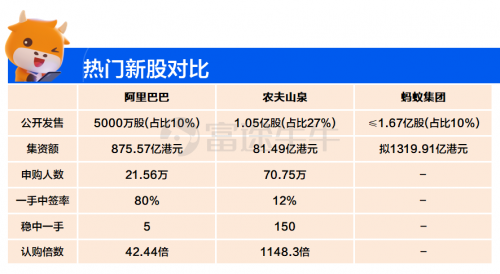

富途证券认为,结合阿里巴巴回港上市和冻资王农夫山泉的配售情况来看,此次蚂蚁集团回拨后分配至公开发售的股份将超过这两只热门新股。

值得注意的是,蚂蚁集团总市值达到2.1万亿元,较此前多家投行预测约2.5万亿-3万亿元估值,折让幅度约20%-30%。市场普遍预测,因为价格比预期便宜,市场情绪热烈,蚂蚁「打新」会比预想的更加竞争激烈。

据知情人士称,在蚂蚁的定价公布后,来自国际投资人的订单蜂拥而至。国外投资人一致看好蚂蚁的定价,给市场留足空间。而昨晚蚂蚁集团香港发行开始仅仅1个小时,H股机构发行部分已经超额认购,刷新市场记录。

蚂蚁集团是中国最大移动支付平台支付宝的母公司,现已发展成中国领先的数字支付提供商和领先的数字金融平台,旗下包括支付宝、余额宝、相互宝、网商银行、蚂蚁花呗、芝麻信用等子业务板块。

根据招股书披露,蚂蚁集团已在多个领域占据龙头地位。在数字支付领域,集团是中国最大的移动支付平台;在微贷科技领域,以平台促成的贷款余额规模计,集团是中国最大的线上消费信贷和小微经营者信贷平台;在理财科技领域,以平台促成的资产管理规模计,集团是中国最大的线上理财服务平台;在保险科技领域,以平台促成的保费及分摊金额计,集团是中国最大的线上保险服务平台。

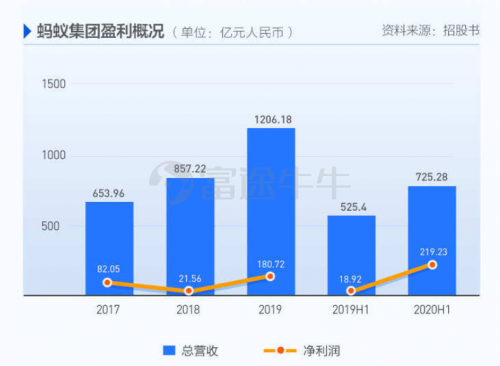

财务数据方面,近年来,蚂蚁集团保持着高速增长的势头。公司2017财年至2019财年总营收分别为人民币653.96亿元、857.22亿元及1206.18亿元,复合年增长率35.8%;同期录得净利润分别为82.05亿元,21.56亿元及180.72亿元,复合年增长率达到48.4%。2020年上半年,集团营收725.3亿元,同比增长38 %;净利润219.2亿元,同比增长1058.7%。

行业方面,赛道潜力巨大,增量市场广阔。中国已经进入了一个崭新的数字化时代,2019年,中国的移动支付用户占移动互联网用户的比例达87.2%。同年中国数字支付交易规模达到201万亿元,且随着数字支付手段持续受到消费者及商家的欢迎,规模有望持续保持增长,预计在2025年将达到412万亿元,复合年增长率达到12.7%。

筹资用途方面,基于H股发行价为每股H股80港元,且H股超额配股权未获行使,H股首次公开发售净筹约1319.91亿港元。公司拟将股份发售所得款项净额用于以下用途:约10%用于进一步追求公司将服务业数字化的愿景;约40%用于提升自主创新和研发能力;约40%用于扩大公司的跨境支付及商家服务投入,公司拟推动全球的用户增长、扩大商家覆盖,拓展服务种类;约10%用作营运资金及一般企业用途。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )