尽管近期港股物业管理板块回调,但物管上市潮持续火爆,分别由合景泰富、世茂集团分拆出来的合景悠活、世茂服务上市之际,港股即将迎来另一家物管企业——融创服务。

10月16日晚间,融创服务通过港交所上市聆讯,汇丰和摩根士丹利为该公司本次上市联席保荐人。

合约建筑面积超2亿平方米

聆讯后资料显示,于2020年8月31日,融创服务合约总建筑面积达约2.44亿平方米,较5月底增加1710万平方米,在管总建筑面积达1.12亿平方米。

截至6月底,公司在管建筑面积的86.1%位于中国的一二线城市。按类型划分,住宅物业、商业物业分别占73.4%、13.2%,其余为城市公共及其他物业。

过去几年,融创服务快速增长。合约建筑面积在过去两年半内的年复合增长率为74.9%,在管建筑面积复合年增长率为94.5%。

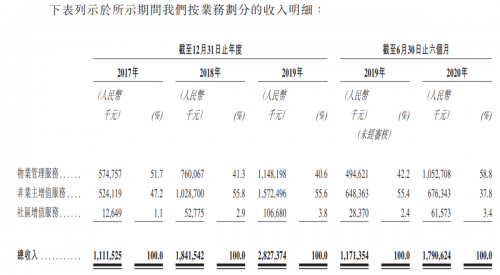

2020年上半年,融创服务录得营业收入17.91亿元,同比增长52.9%;同期净利润为2.51亿元,同比增长367.6%。2017-2019年,公司收入年复合增长率为59.5%,净利润年复合增长率为150.7%。

来源:融创服务聆讯后资料

毛利率方面,2017年至2019年及2020年上半年,融创服务毛利率分别为21%、23%、25.5%及25.9%,整体呈上升趋势,公司解释称,主要由于在管面积增加带来规模经济效益、管理效率提升及实施成本控制措施及物业管理服务的毛利率上升。

来源:融创服务聆讯后资料

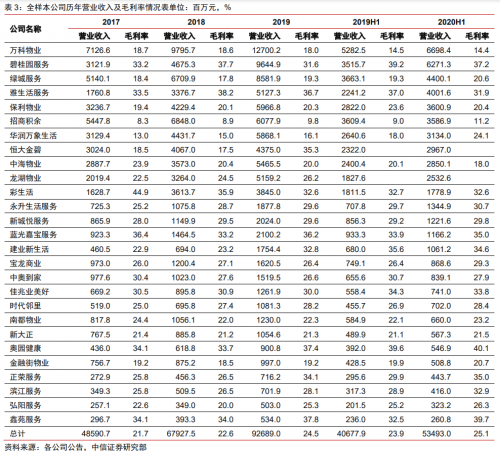

融创服务虽然增速较快,但与其他物管公司对比,体量并不算大,其营收规模、合约面积及在管面积均远低于万科物业、碧桂园服务、恒大物业、绿城服务、保利物业等。今年上半年融创服务收入规模与彩生活服务相当,毛利率处于行业中等水平。

资料来源:各公司公告,中信证券研究部

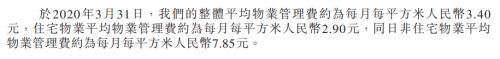

从经营能力指标看,于2020年6月30日,融创服务的整体平均物业管理费约每月每平方米3.03元,住宅物业平均物业管理费约为每月每平方米2.7元,非住宅物业平均物业管理费约为每月每平方米7.72元。

通过与2020年3月31日数据对比,可发现,融创服务的住宅及非住宅平均物业管理费均有所下降,整体平均物业管理费在短短几个月内下降约10.9%。

资料来源:融创服务申请版本资料

按业务划分,今年上半年,融创服务物业管理服务、非业主增值服务、社区增值服务收入分别占比58.8%、37.8%及3.4%。

融创服务表示,总收入增长主要是因为各项业务的收入均有所增加。其中,物业管理服务收入增加,主要由于随着扩大业务规模,在管总面积增加及所管理的物业数量增加。

业绩记录期间,非业主增值服务的收入占比较高,是由于公司所服务的项目大部分来源于融创集团及其合营企业及联营公司开发的项目,期内,融创集团及其合营企业及联营公司处于快速发展期,合约销售规模远大于所交付物业规模,因此案场、咨询等服务的收入贡献较多。

公司表示,未来几年,随着大量房地产开发项目陆续交付,以及公司在外拓方面的力度加大,非业主增值服务的收入占比预计将稳步下降。

来自社区增值服务的收入增加,主要归因于随着公司扩大业务规模,所提供社区增值服务种类增加、物业管理规模扩展及服务的住户及业主增加。

近半收入来自融创集团

融创服务的业务较为依赖融创集团,2019年61.6%的总收入来自融创集团,今年上半年这一数字为45.3%。于2020年8月31日,融创服务来自融创集团的总建筑面积占43%。

外拓方面,根据聆讯后资料,2017-2019年,该公司仅管理三个外拓项目,其中两个由于项目经营时间较长,物业管理费低,而产生亏损,已于2018年12月31日终止。第三个项目在项目初期产生亏损,2019年才扭亏为盈。今年上半年的外拓项目主要是开元物业管理的项目,其中来自非住宅物业的物业管理服务收入占比较高。

于2020年8月31日,外拓项目的合约总建筑面积约690万平方米,在管建筑面积约340万平方米。外拓项目物业管理的毛利率明显低于由融创集团开发的项目。

除外拓之外,融创服务还通过与独立第三方合作来减少对融创中国的依赖。今年6月公司与河北省的房地产开发商阳光郡置地集团有限公司达成战略合作协议,锁定了其大量储备项目(包括位于河北省霸州、怀来及廊坊的三个物业管理项目,合约总建筑面积约0.7百万平方米)。未来将通过资源共享,进一步拓展合作内容,在物业服务领域开展更加全面且深度的合作。

8月,融创服务还与一名独立第三方南昌市政公用资产管理有限公司(其于江西省经营体育场、火车站及停车场等各类城市公共设施)订立了合作协议,双方成立合资公司江西融政(融创服务持股51%),管理相关物业项目。

资产负债结构中,融创服务在业绩记录期间拥有大量无形资产,包括商誉、客户关系、软件、独家经营权及品牌。特别是,2020年6月30日,无形资产达到13.27亿元(占总资产的30.8%),主要来自于2020年5月收购开元物业管理产生的商誉10.2亿元。

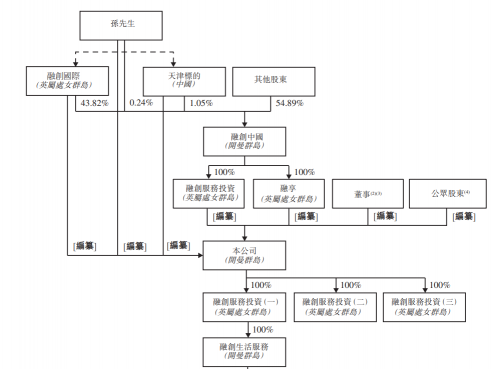

股权架构方面,目前,融创服务由融创中国100%控股,融创中国董事局主席孙宏斌家族持有融创中国45.11%股权,为大股东。

融创服务IPO前的股权架构,资料来源:聆讯后资料

上市后,有望增厚融创中国的市值

对于分拆物业上市的原因,融创服务给出了四大理由:

1、融创中国看好物业服务行业未来的发展空间和潜力,分拆上市能够使融创服务借力资本市场不断提升市场竞争力;

2、分拆上市后,融创服务将拥有独立的融资平台,能直接进入资本市场进行股权及或债务融资,为未来发展提供资金;

3、分拆上市后,融创与融创服务各自业务能够实现更集中的发展、策略规划及更好的资源分配;

4、由于分拆上市后,融创服务仍将为融创的附属公司,融创将通过合并财务报表及收取股息分红,从融创服务的未来发展中继续受益。

华创证券认为,融创服务分拆上市后,其高成长性望享受物管行业高估值,并仍为融创中国的附属公司,有望增厚融创中国的市值,并物管和开发相互关联,实现高质量协同发展。

中泰国际认为,融创服务充足的储备项目、逐步增强的外拓能力和收并购水平、以及多元化的服务能力,将支持其进入发展的快车道,未来三年融创服务有望继续实现规模与利润的快速增长,跻身龙头物管企业的行列。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )