从量到质,由广及深,大数据在经历高速发展后,已与银行业务深度耦合,各大商业银行逐步由大规模向高质量转变,从分散管理向归集化管理推进,以大数据为驱动,深入推进业务模式转型、挖掘客户价值,实现精准营销。

大数据时代,差异化营销和个性化服务是银行维系客户的重要方向。伴随着社交平台兴起和移动化趋势的盛行,多渠道下的碎片化数据越来越丰富,为了更好的整合内外部数据,贯彻以客户为中心的服务理念,促进客户信息规范及安全管理,国内众多银行已将客户关系管理(CRM)作为“新常态下的致胜法宝“。CRM通过数据挖掘、组织再造、内外部资源整合,建设基于大数据的客户关系管理系统,提升客户洞察力,实现差异化的客户覆盖与精细化管理,针对客户需求及时创新金融产品和服务。

尽管银行业CRM市场群雄逐鹿,但目前行业格局梯队层次清晰,据第三方国际信息产业研究机构IDC发布的《中国银行业IT解决方案市场份额,2019》报告,文思海辉金融在客户关系管理子市场以11.4%的市场占有率牢牢获得客户关系管理领域市场排名第一,连续7年占据该领域的霸主地位。

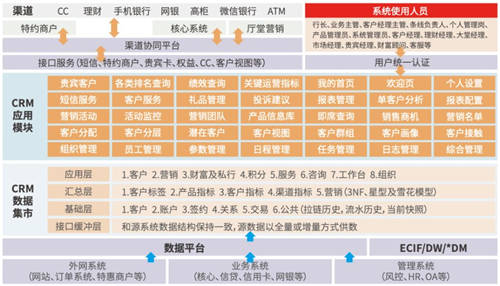

这些成绩的背后,是文思海辉金融以持续创新为根基,以客户视角出发,全方位多维度为客户服务结成的硕果。从数据整合、渠道整合、客户分类、客户画像,文思海辉金融围绕客户真实需求和自身特点,设计具有个性化的服务方案,帮助银行构建统一的客户管理能力,完成庞大的零售客户分层分配以及中高端客户的快速识别,同时向各渠道、各业务系统提供客户信息共享服务,为实现精准营销、差异化营销奠定坚实基础。

• 数据整合:构建客户360度视图

将分散在网点、手机APP、网上银行等平台的碎片化数据充分整合,构成完整的客户360度视图,并对有效客户开展常态化维护,保持与客户的定期、定向联系,实现对客户的日常经营,以此作为数据支撑,在一定时间积累上开展数据挖掘与分析。

• 渠道整合:不同渠道无缝衔接

基于主流的B/S架构,以当前流行的大数据平台、分布式微服务等技术打造,兼容麒麟操作系统,支持使用开源数据库和国产达梦数据库,具有高稳定性、高可靠性、高扩展性等特点。系统采用区别于传统架构的开放架构与分布式架构,以实现物理网点服务、自助机、网上银行、手机银行、电话银行、社交网络等不同经营渠道间的整合与无缝衔接。基于数据和渠道整合的基础,设计多渠道、多波段的营销策略,力求在最适当的时间、以最适当的渠道和性价比最高的方式向客户开展营销。

• 客户分类:圈层分类 差异化经营

银行业在构建多渠道业务体系的过程中,需要建立分层次的客户信息搜集、整理、分析和运用机制,对全体客户信息分类汇总,掌握客户的总体层级分布、需求特点、渠道偏好等信息,以此甄别客户的需求差异,制定差异化的经营方案。客户关系管理系统可通过分析客户的属性、行为、需求等信息,寻求客户之间的个性与共性,对客户进行划分与归类,从而形成不同的客户集合,帮助银行展开针对性地营销。

• 构建客户画像:差异化维护 精准性营销

打破传统的营销和管理模式,支持对营销过程、销售过程的精细化管理,通过大数据技术对客户数据进行分析挖掘,从客户的基本信息、行为信息、心理信息来构建全方位的客户画像。形成客户细分画像之后,帮助银行根据客户画像来挖掘客户需求,将产品服务与客户需求有效整合,匹配目标客户,实现针对不同客群的差异化维护与精准性营销。

自2012至今,文思海辉金融已成功实施100+家银行的CRM项目,客户遍布国有大行、股份制银行、城商行、农信、农商、民营银行等金融机构。

运筹帷幄方能决胜千里之外,在处于充满不确定性的商业时代,良好的客户管理能力是银行的核心竞争力所在,面对激烈的市场竞争与不断提升的客户期望,文思海辉金融将持续发挥创新精神,借助自身技术优势助力商业银行实现营销决策科学化、营销管理流程化、营销业务精准化,提高客户的满意度与忠诚度。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )