本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。

事件

2020年8月1日,$哔哩哔哩(BILI)$ 与拳头共同宣布达成英雄联盟全球赛事战略合作,B站正式获得中国大陆地区2020-2022连续三年的全球赛事独家直播版权,独家提供包括全球总决赛、季中冠军赛、全明星赛在内的一些列直播与点播赛事内容。

紧接着,8月14日,B站公布了英雄联盟S10全球总决赛直播版权(中国大陆地区)版权分销计划,企鹅电竞、$虎牙(HUYA)$ 、$斗鱼(DOYU)$ 获得授权。

要点

看好英雄联盟S赛为B站贡献可观的用户增量

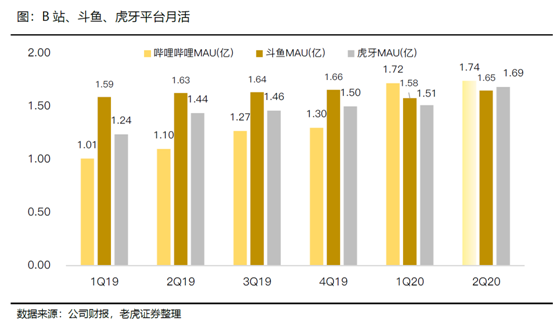

英雄联盟S赛是久居电竞C位的热门赛事,S赛版权落地,加上激进的营销策略将在未来一年持续支撑B站用户快速增长。目前B站游戏直播MAU仅为整体的十分之一,增量空间可观。我们看好电竞赛事为B站贡献新的用户增量,预计将推动年底前B站月活达到2亿vs一季度时期的1.7亿。

游戏直播行业进入 2.0时代

快手8月初公布了游戏月活,其中游戏直播月活突破2.2亿,游戏短视频月活超过3亿,这个数据基本突破了传统游戏直播行业的天花板。要知道斗鱼MAU(1.65亿)已经连续多个季度持平或微增,而B站一季度总月活也才为1.7亿,基于此,斗鱼和虎牙的合并势在必行。

斗鱼虎牙合并符合各自利益,腾讯成为游戏直播霸主

斗鱼虎牙合并,最直接的结果是腾讯成为游戏直播绝对霸主。未来腾讯可以通过强大的内容分发平台,比如腾讯视频、看点、视频号等和新直播平台产生更好的协同,帮助虎牙斗鱼打破现有流量圈层,遇见更大的直播市场。

较普通平台更高的ARPU或是B站的开展直播的优势

与头部平台相比,现阶段B站在游戏直播MAU上虽然存在数量级的差距,但直播的高ARPU(每个用户贡献的直播收入)是B站的优势,也说明B站整体的付费用户质量高于普通平台。

下半年流量旺季有望驱动收入增长

目前占B站大头的在线游戏业务,基本稳定在30%左右的增速,在手游戏储备和结构的改善(FGO游戏占比降低至五成以下)都显示这部分业务增长接下来确定性比较强。

不过直播和增值服务是提升B站增速再上台阶的最大驱动力,这部分业务目前仍然保持着一倍以上的增速。下半年流量拉新旺季(Q3/Q4),也有望带来更多的变现机会。

风险提示

- 泛娱乐内容监管趋严;

- 游戏增长不及预期;

- 用户增长及变现率不及预期。

正文部分

一、央视微博为电竞发声

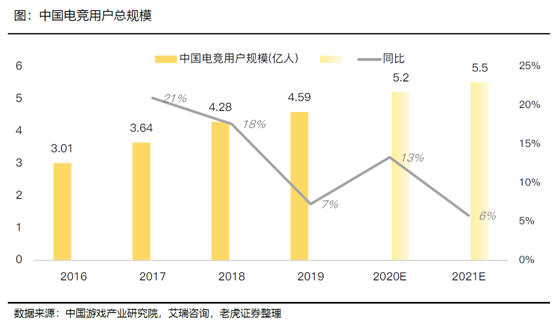

上周六央视新闻官微博发声力挺电竞行业。央视表示,我国的电竞用户规模很大,2020年上半年中国电竞用户规模达到4.84亿人,同比增长9.94%。

二、B站拿下英雄联盟系列赛独家版权

去年12月,哔哩哔哩宣布以8亿元签下未来3年英雄联盟全球总决赛独家直播版权。

2020年8月1日,哔哩哔哩与拳头共同宣布达成英雄联盟全球赛事战略合作,B站正式获得中国大陆地区2020-2022连续三年的全球赛事独家直播版权,独家提供包括全球总决赛、季中冠军赛、全明星赛在内的一系列直播与点播赛事内容。

8月14日,B站公布了英雄联盟S10全球总决赛直播版权(中国大陆地区)版权分销计划,企鹅电竞、虎牙、斗鱼获得授权。

英雄联盟作为一款巅峰时期月活过亿的现象级端游,可谓家喻户晓。S赛则是久居电竞C位的热门赛事,尤其是在18-19年中国战队IG、FPX分别夺得S8、S9全球总冠军后,中国赛区已经成为英雄联盟最大赛区。

庞大的用户群体,加上S10、S11系列赛均落地中国,以及过去一年来自政府、资本、品牌的力量对电竞行业投入越来越多的热情(比如上海市决心打造“电竞之都”),对B站而言,作为上海本土的互联网公司,无疑意味着巨额流量的导入。

对于B站豪赌LOL直播,此前网友也给了乐观的点评:

1)会把转播权卖给其他平台吧,B站消化不下这么大的流量;2)一开始买3年感觉血亏,现在S11也在中国办只能说运气太好了,这波啊B站血赚;3)电竞界的“CCTV5”;4)《英雄联盟》S赛定价,是艺术,而非数学题;5)在收视率+电竞热+主场优势等光环加成下,3年8亿价值的直播版权看似天价,实则物有所值。

随着比赛临近,对于拿到版权的B站而言,投资者首先会关注赛事对B业绩的最终影响,比如MAU,以及如何变现等问题。首先,由于S赛在每年的9月底-10底月举办,通常持续时间一个月左右,因此这部分对B站业绩和用户增长的贡献会主要计入到四季报中。

三、看好电竞赛事为哔哩哔哩贡献新的用户增量

在国内电竞市场和用户规模不断扩大的趋势下,我们看好哔哩哔哩独家电竞赛事内容为平台贡献新的用户增量。过去B站用户群体83%是Z世代(1995年到2009年出生),英雄联盟版权的推出也可以让B站覆盖到更多的90-95人群。

除此之外,相比于斗鱼、虎牙等平台,B站在头部主播的占有量方面不具备明显优势,因此,若拿到英雄联盟的独家版权B站将在用户争夺上占据主导地位。

从往年数据看,S赛的收视率呈逐年攀升趋势。拳头公布的数据显示,2018年《英雄联盟》全球总决赛独立观众数量为9960万,同时在线人数峰值达到4400万,平均分钟收视人数为1960万,中国区正是其中主力之一。2017年,《英雄联盟》全球总决赛的收视数据峰值也高达8000万。

此前,中国用户观赛渠道相对分散,但数据已经非常惊人。根据公开数据,2019年《英雄联盟》S赛之夜,斗鱼观众总热度超过2000万,虎牙总人气值超过6000万。

1)除了官方赛事内容,哔哩哔哩将充分利用其“UGC+PGC”泛娱乐生态优势:2)制作和上线第二直播厅、赛事点评等独家栏目,并邀请具有庞大粉丝群体的前英雄联盟知名职业选手简自豪(UZI)、厂长(Clearlove)等加盟;3)独家播出与拳头游戏、腾竞体育联合出品的首部聚焦LPL的官方纪录片。

如何实现变现?赛事直播变现常见的无非三种,1)付费收看;2)广告;3)版权分销,但国内观众已形成免费观赛的习惯,若平台买断直播版权后试水付费恐将遭到用户抵制,效果适得其反。目前来看B站已经选择了广告和分销的方式。但B站并未透露这次版权分销相关的财务信息。

当然,除了电竞赛事战略合作,公司多业务积极发力沉淀核心流量。不论是公司近日相继推出的新综艺《说唱新世代》、视频剪辑工具“必剪”、还是汇聚11款新品的游戏发布会,都是公司积极拓展“用户感兴趣的”的优质内容,进一步吸引并留存年轻用户的体现;

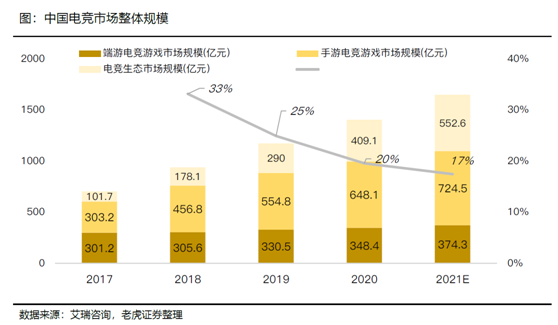

四、国内电竞市场仍是一片蓝海

电竞行业自18年以来进入爆发期,据艾瑞数据显示,2019 年我国电竞市场规模达到1175.3 亿元,较2018 年同比增长25%,预计2021年将增长40.5%至1651.4 亿元;2019 年我国电竞用户规模已达4.7 亿,预计2021年将增长17%至5.5亿。因此在国内电竞市场和用户规模不断扩大的趋势下,我们看好哔哩哔哩独家电竞赛事内容为平台贡献新的用户增量。

五、游戏直播行业已经进入了 2.0时代

随着2019年快手、抖音、 B站加大游戏直播投入,游戏直播行业已经进入了 2.0时代。

8月 1日,快手首次披露游戏月活用户数据:游戏直播月活突破2.2亿,游戏短视频月活超过 3亿,对比刚刚发布完二季报的斗鱼(1.65亿)、虎牙(1.68亿),这个数据基本突破了传统游戏直播行业的天花板。

要知道斗鱼MAU已经连续多个季度持平或微增,而B站一季度的总月活也才为1.7亿(B站游戏直播的MAU目前只有总月活的十分之一,意味着用户基本不重合,仍有十足的增长空间)。因此,斗鱼和虎牙的合并势在必行。

与头部平台相比,现阶段B站在游戏直播MAU上虽然存在数量级的差距,但B站直播业务相对于虎牙、斗鱼更高的ARPU(每个用户贡献的直播收入)或许是B站的优势。

一来,目前直播平台中,虎牙、斗鱼已经实现了净利润,说明直播行业已经找到比较稳定的变现方案,二来,单看直播游戏的ARPU,B站整体的付费用户质量高于普通平台,而整体的ARPU和虎牙差不多,这意味着B站开展直播能提高总体的ARPU。

六、腾讯虎牙合并,腾讯或将成为游戏直播绝对霸主

8月 10日晚间消息,斗鱼与虎牙同时发布公告称 ,收到大股东腾讯关于合并斗鱼和虎牙的初步建议。提案建议虎牙通过增发股份,并以虎牙股份来购买斗鱼所有股份。腾讯在建议书中同时提到,其将从欢聚时代手中购买虎牙的 3000万股 B类普通股(据欢聚集团的公告总价值 8.1亿美元),以及虎牙首席执行官董荣杰手中 100万的 B类普通股。交易将于 2020年9月9日或之前完成。

8月初虎牙、斗鱼先后交出了二季报答卷。主要指标均超出市场预期。二者在疫情期间自然过渡到稳定增长期,并凭借在成本管控方面的高效表现,盈利能力得到极大的释放。

相比财报本身,投资者更为关注二者合并的相关事宜。我们认为,对于公司层面而言,斗鱼和虎牙的发展模式同质化程度较高,营收增速基本持平,直播收入都是二者主要来源(占比超90%),合并符合各方利益。

一方面通过打通游戏产业上游和中游,整合游戏分发渠道,利于游戏推广;另一方面降低内耗,腾出资源与头条系、B站在非游戏直播领域竞争(参考《2020年中国游戏直播行业市场规模及用户规模》,目前斗鱼占有率为 36.5%,虎牙占有率为 45.9%,虎牙斗鱼一起共占据了8成的市场份额)。

然而对于主播、观众而言会有一定的负收益,如直播间广告、付费直播间等可能的形式会影响观看体验,大主播马太效应凸显,小主播生存环境堪忧。

总结

目前占B站大头的在线游戏业务,基本稳定在30%左右的增速,在手游戏储备和结构的改善(FGO游戏占比降低至五成以下)都显示这部分业务增长接下来确定性比较强。

不过直播和增值服务是提升B站增速再上台阶的最大驱动力,这部分业务目前仍然保持着一倍以上的增速。下半年流量拉新旺季(Q3/Q4),也有望带来新的变现机会。

风险提示

- 泛娱乐内容监管趋严;

- 游戏增长不及预期;

- 用户增长及变现率不及预期;

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )