本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。

香港资本市场有两大牛股集中营,一个是生物医药,一个是物业板块。

去年12月上市的保利物业(06049) ,短短半年时间,股价较IPO发行价已经涨了139%,当时,此股的一手中签率为100%。

刚刚上市一个月的建业新生活(09983) ,上市后三天,最大涨幅67%,牛的一塌糊涂。

最近,港股又要迎来一支新的物业股——金融街物业(01502) ,此股背景大有来头。

给证监会服务的物业公司

金融街物业成立于1994年,大股东是金融街集团,国内500强企业,背后实际控制人是西城区国资委,妥妥的国企。

金融街集团旗下有个地产开发商,就叫金融街(000402) ,在A股上市,目前市值200亿。

国内早期的物业公司基本都是脱胎于地产母公司,承接的项目都是自己家开发的楼盘,金融街物业也不另外。

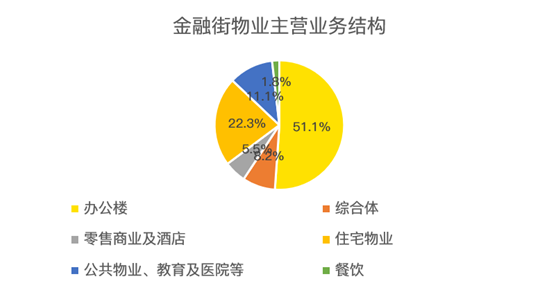

不同于保利物业和建业新生活,金融街物业主要做的是商业物业,比如办公楼、商业综合体等,住宅物业只占总营收的22.3%。

一如其名,金融街物业发家史与北京金融街一脉相承。

这条街与上海陆家嘴齐名,被称为“南有陆家嘴,北有金融街”,是一线城市中核心地段的核心写字楼,是中国持有型物业皇冠的明珠!

在招股书中,金融街物业毫无掩饰自己的光环,直接列出了北京金融街区域物业贡献的营收,占总收入的比重达到24.4%。

在服务的办公楼中,有家鼎鼎大名的富凯大厦,中国证监会办公所在地,金融街物业直言“有一家国家金融监管部门”是我们的服务对象。

除了北京金融街,重庆江北嘴金融城、南京金融城、淮安金融中心、天津环球金融中心及上海虹口区金融街海伦中心等都是金融街物业负责的地盘。

物业服务是一等一的生意

物业,说白了就是提供保安、绿化等基础工作的行业,每平米的物业费也就块儿八毛,公司员工也都是低学历人群,看起来行业及其不nice。

但就是这样一个赚辛苦钱的行业却被资本市场极度青睐,为何?

看看疫情期间,保利物业的股价走势便不难理解,虽然生意模式不够高大上,但抗风险能力极强,毕竟房子住不住,物业费都免不了。

除了稳如老狗,业绩增长也不含糊。一来物业公司都有一个地产母公司可以依赖,主要有新楼盘上市,物业服务自然会给旗下的物业公司;二来,物业费几乎只涨不跌。

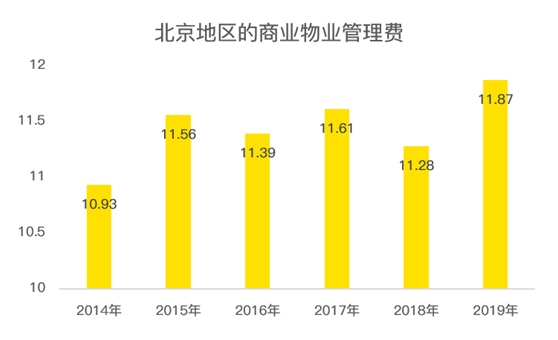

根据中指院的数据,2014-2019年,北京地区的商业物业平均每月的物业管理费分别为10.93元、11.56元、11.39元、11.61元、11.28元和11.87元。

对于金融街物业来说,2017年至2019年,旗下商业物业的收费标准分别为每平米10.91元、10.53元和12.66元。

老虎证券投研团队认为,在新业务不缺、物业费易涨难跌且风里雨里物业费免不了你的情况下,物业股被资本市场青睐就不难理解了。

金融街物业成色几何?

虽然业务模式一等一,但物业股也分贵贱。

在物业板块中,涨幅最好的是住宅物业,毕竟业主住不住,物业费都少不了,即使服务不满意,更换物业公司也难如登天。

而商业物业则棋差一招,如果经济不景气,租户破产倒闭,不仅收不回老用户的物业费,长时间的空租也会大幅减少业绩。

因此,老虎证券投研团队认为,从细分模式上看,金融街物业不占优。

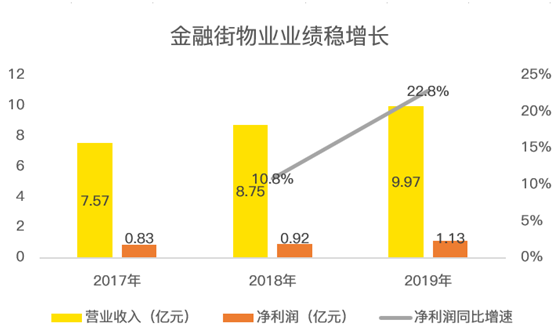

从业绩增速来看,2017年公司净利润0.83亿,2019年净利润为1.13亿,复合增速16.68%。

这项成绩单勉强及格,算不上优秀。

在未来业绩方面,根据金融街(000402)2019年的年度报告,截止去年底,金融街预留建筑面积约2370万平方米,在建建筑面积720万平方米,总计3090万平方米。

当前,金融街物业的在管面积只有2000万平方米,这意味着未来的体量扩充一倍并不困难。

除了母公司派发的蛋糕,金融街物业欲打算通过收购的方式做大规模。

根据招股书披露,此次上市,金融街会将募集资金的60%用来战略收购或开设新公司。关于收购,招股书中甚至列出了具体的目标,如营收要超过4000万、净利润不低于400万等。

老虎证券投研团队认为,这样的标的并不难找,目前,仅京津冀区域的物业公司就有14000多家。

商业物业冰火两重天

去年底上市的宝龙商业(09909) 和今年5月上市的兴业物联(09916) 都是以商业物业为主,但两者的股价走势截然相反。

宝龙商业上市首日涨幅3.8%,至今涨幅83%:

兴业物联上市首日涨幅2%,盘中最大涨幅16%,至今涨幅-20%。

两家公司2019年的业绩增速分别为56%和30%,都比较快,但宝龙商业的静态估值为48pe,兴业物联只有13pe,一个天上一个地下。

其中的差别或许是体量,宝龙的净利润规模达到2个亿,而兴业物联只有4800万,金融街物业净利润1.13亿,处于中间位置。

老虎证券投研团队认为,从盈利能力来看,虽然兴业物联毛利率远高于宝龙和金融街物业,但总体趋势不断下滑,而宝龙和金融街物业则保持平稳,这或许是影响股价后续走势的原因之一。

总结:

老虎证券投研团队认为,物业股因为绝佳的行业赛道,近两年颇受资本市场的青睐。其中,住宅物业大受追捧,牛股比比皆是。商业物业由于天生缺点,确定性不如住宅,商业物业股走势分化也较为严重。

从基石投资者方面来看,金融街物业获得瑞银资产(香港)和西泽投资等4家机构认筹,认购金额合计2100万美元,占发行总股本的比例约25%,并不火爆。

按照2019年的净利润计算,金融街物业的静态估值约22pe。

从行业个股上市首日表现来看,兴业物联上市时间点并不完美,当日恒生指数暴跌4.23%,正值全球资本市场因为疫情而暴跌的时刻,即使外部环境如此恶劣,兴业物联也没有破发,盘中一度甚至大涨16%。

从打新角度看,金融街物业或许值得一试,毕竟当下资金都被困与康基医疗和海吉亚等医疗股中,中签率预计将明显较其他物业股要高。

但中长期角度看,金融街物业体量较小、母公司扩张速度也并不激进,赛道也不如住宅,并不十分适合长期持有。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )