根据上交所发布的科创板企业上市推荐指引,科创板将重点推荐信息技术、高端装备、新材料、新能源、节能环保和生物医药六大高新科技领域。其中,信息技术则包括:半导体和集成电路、电子信息、下一代信息网络、人工智能、大数据、云计算、新兴软件、互联网、物联网和智能硬件等行业。

据公开资料显示,中科寒武纪经营范围包括计算机系统服务;软件开发;销售计算机软件及辅助设备等。面向云、边、端三大场景三类芯片产品的布局和产业化探索,寒武纪目前已形成以云端智能芯片及加速卡、智能计算集群系统为主,终端智能处理器IP为辅的业务矩阵。

自今年3月向科创板递交招股说明书以来,寒武纪的IPO进程一直受到业内关注。5月20日寒武纪披露IPO第二轮审核问询函,针对第一季度营收、市场估值、知识产权授权业务和智能计算集群系统等七大关键问题向上交所作出回应和补充说明。

据本轮问询函信息,寒武纪2020年预计今年主营业务将营收6至9亿人民币。同时,基于全年营收预测,寒武纪的市场估值为192至342亿元。

下面,我们就来了解下,一家企业的市场估值是如何计算的。

众所周知,科创板除设置了以“市值”为核心的多套上市标准,提供了市值与净利润、现金流、收入、研发投入等指标不同组合的5套上市标准外,还特别针对红筹企业和特殊股权结构企业,另行制定了2套上市标准,共计7套标准供企业自主选择。

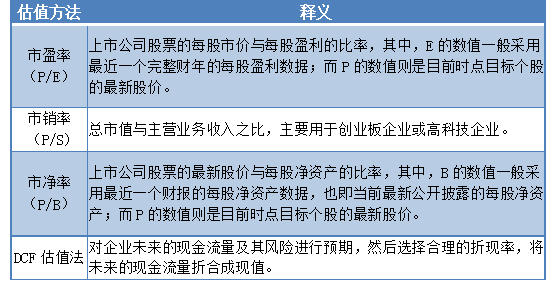

几种常见估值方法如下表所示:

从行业维度讲,譬如信息技术和生物制药类公司,此类公司的行业属性决定了企业需要不断进行研发投入,在上市类型中研发投入占比也专门成为了一个指标,但恰恰是研发投入怎么估值成为了难题。

由于研发支出大多被费用化而非资本化,这就导致传统PE、PB 估值方法的谨慎会计处理方式使得大量研发投入的公司账面上的EPS、BPS等都会失真。即便是采用横向对比同行业的公司,也会因为企业发展阶段不一样以及无形资产摊销期的不同而降低可比性。

拿科创板已上市公司,分别属于互联网与云计算、大数据服务行业,以及生物医药产业的优刻得和微芯生物举例,若单从传统的市盈率指标来看,其上市首日的市盈率分别高达1454倍和1253倍,显然毫无参考意义。也就是说,行业属性特殊或者研发支出占比较高类的公司估值方法必然是差异化的。

不同行业主要估值方法如下图所示:

若从企业发展阶段维度来讲,各阶段适用的估值方法也是有差异的。譬如,寒武纪所处的Fabless模式集成电路设计行业,具有轻资产与高研发投入的特点,且寒武纪尚且处于高速发展的初创期,盈利能力相对较差,市净率、企业价值倍数指标无法有效反应公司的创新研发能力、发展潜力、市场声誉等无形因素为公司带来的附加价值。相比之下,采用市销率指标对公司进行估值,既有助于考察公司收益基础的稳定性和可靠性,又能把握公司收益的质量水平。

此次寒武纪基于市销率进行估值,选取了7家A股上市、同为Fabless模式集成电路设计业,且主营业务、毛利率与其相近的公司作为可比公司,最后给予公司2020年32倍-38倍市销率的估值区间。同时,基于对公司2020年6-9亿元的收入预测,估值的计算结果为192亿元-342亿元。

值得注意的是,回复函显示,寒武纪云端智能芯片及加速卡业务预计将进一步增长,边缘智能芯片及加速卡业务也预计将实现规模化销售。同时,在5G时代,寒武纪的核心技术有助于加速促进边缘计算与人工智能的融合应用,进一步延伸至智能驾驶、远程医疗、智能语音等多个领域。

此前便有私募基金经理表示:“寒武纪的上市,有助于带动A股市场智能芯片整个产业链上下游的发展,形成A股市场的‘寒武纪概念股’。”所以,考虑到公司本身发展速度与大环境的有利加持,以及除去此次突发的新冠疫情对营收带来的不利影响,长远来看,此次寒武纪的估值不仅不贵,其实际价值或远超此次估值。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )