本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。

最近,原油宝穿仓引发公众热议,不少投资者疑问,美股原油类的ETF会不会穿仓?会不会跌成负的?USO会不会穿仓?如果打算抄底原油,并长期持有该买啥?今天,老虎社区就和您聊聊关于原油的那些事。

原油宝为什么会穿仓?

抄底前,先说说原油宝为什么会穿仓。根据官方网站信息,原油宝是中国银行面向个人客户发行的挂钩境内外原油期货合约的交易产品。

听起来很像ETF,但问题在于原油宝的下一段产品描述:

个人客户在中国银行开立相应的综合保证金账户……并存入足额保证金后……

请思考一个问题,什么样的产品交易是保证金交易?我们知道股票是以现金交易为主,只有融资融券时需要保证金,也就是所谓"上杠杆"。而期货交易,只有保证金交易。

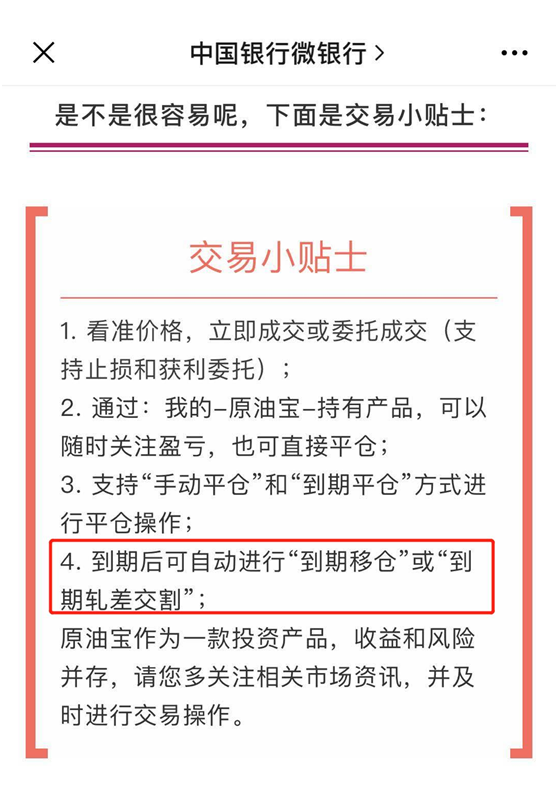

而公众号文章更直白显示,原油宝分明就是一款期货产品。

而我们在app上操作买入的USO和UCO以及其他原油ETF,是基金在二级市场交易的股票,其杠杆和亏损原理与股票相同。分清交易产品是现金交易,还是保证金交易,很重要。

ETF会不会负价格?

理论上股票只会跌成0,如果用户交易时没有融资融券的话,持仓最低也只是变成0。

一支ETF如果跌超过60%,会触发强制赎回,然后清算退市。

如果股价过低不赎回会触发交易所规定,然后强制退市。

股票会不会负价格?

可能有不放心的同学,继续问直击灵魂的问题,股票这个产品本身会不会变成负价格?从而导致股民穿仓?

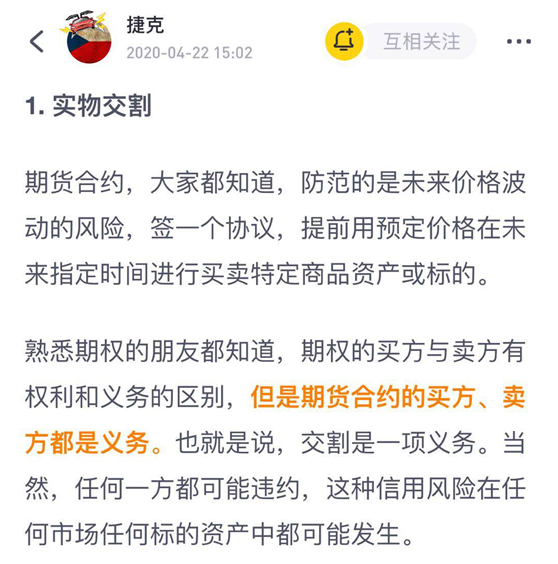

先反方向想,为什么原油哪怕价格为负也要进行交割?这就是经常被忽略的证券的“权利”与“义务”。

期货在买下合约的那一刻就变成了双方的义务,所以哪怕价格变负,付钱给对方,也要交割到底;

而我们在二级市场买卖的流通股是没有接盘义务的,公司倒闭了普通股作废,而不会变负。

就像四六级证书对应的是一种能力,而结婚证书对应着一位真实老公或者老婆一样,英语能力废了就废了丢了就丢了,结婚证如果想要清算,那过程可是很漫长的,资产变负不是很常见吗?

上图来自老虎社区用户捷克的文章。

论金融产品的非万能性

原油宝这种小资金购也能买期货的结构叫伞形信托,15年那会儿很流行,后来遭到严打,于是只有几家银行才有权利开设这样的结构。你会发现一个无法收敛的问题:在原油宝买1000桶原油,和期货买一手原油(对应1000桶),风险完全不对等,甚至风险比期货还高。

这种不平等绝对是一个漏洞,当然这就交给专业的人去治理了。

对比伞形结构产品,ETF这种金融打包盒还算良心,打包后在二级市场缓冲,虽然和底层流动性不匹配,但手动移仓和穿仓这些典型的期货损耗和风险转化在了二级市场价格上,而不是操作上。

好多人想一劳永逸的买石油,但这是个哲学问题,金融产品不是万能的,金融生来是为生产服务的,也要遵循客观生产规律。

实物必然要交割,所以大家还是好好先研究一下原油这个产品,再谈哪个金融工具更适合抄底吧。

既然如此,那应不应该抄底?

美国总统特朗普表示,油价的下跌将是非常短期的;负油价反映了金融市场状况,是一种金融挤压,而非石油市场状况。现在是购买原油的大好时机,希望国会能支持。正在研究将至多7500万桶石油纳入战略石油储备;将考虑有关停止进口沙特石油的意见。

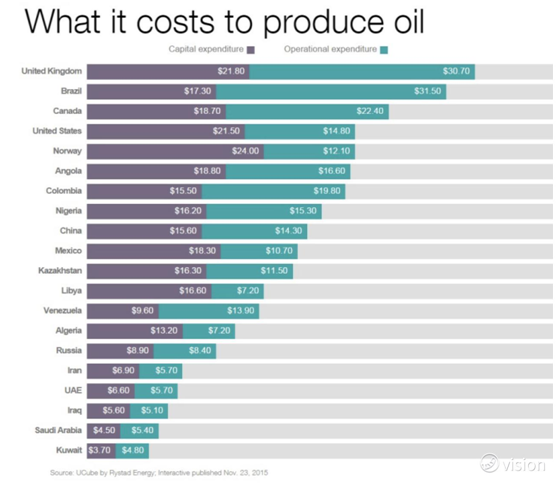

从长期来看,低油价对于各家来说都是有害而无一利的。虽然这场“石油战”是沙特发起的,但是跌到现在这种程度,对于各家都没啥好处。根据挪威能源公司Rystad Energy在2015年底公布的数据,美国原油开采成本在35美元/桶以上,而俄罗斯的成本约为17美元/桶,沙特成本为10美元/桶。

不过短期来看,原油能否抄底这个问题是仁者见仁智者见智的问题,先说需求侧,欧美最近临近复工,中美更是同时加大了原油储备,原油需求会出现一定的回升。

再说说供给侧,OPEC+原油减产协定将从5月开始,5,6两个月的减产幅度达到近1000万桶/日。

不过所需要面临的问题依然很多,原油减产协定能否执行?疫情是否会导致复工延后?就目前的原油库存情况来说,可以说并不乐观。据路透社报道,美国能源部下属的战略原油储备基地的储油空间最多能存放约7亿1350万桶原油,目前已储备了约6.4亿桶原油。在特朗普表态大举购买原油前,美国能源部已经把基地剩馀的约7700万桶存储空间向美国企业开放,从5月开始提供有偿存储企业过剩原油的服务。

在这种需求端明显跟不上,市场人心又不稳的情况下,抄底可能还需要多加思考,需要等待更明确的信号。

抄底的品种?

至于说到抄底的品种,目前抄底原油可以通过以下几种方式:

1、抄底期货

2、抄底原油ETF

3、抄底个股

4、抄底能源业ETF

先说说期货的问题,期货是保证金制,一般只需缴纳成交额的2%-10%,保证金的作用就像杠杆,可以以小博大。不过以目前的市场波动来看,轻则爆仓,追加保证金,重则血本无归。以WTI5月合约上周一出现的历史行情来说,归零之后,变负数的走势让很多小白投资者血本无归。目前原油遇上了百年一遇的行情,对于新手来说,轻易抄底原油期货是很危险的。

再来说说原油ETF

相比期货来说,抄底原油ETF是个不错的选择,风险要小一些,不过原油ETF有个问题,就是它有contango。以USO为例,它的规模和流通性而言是比较理想的,但问题是它的投资标的是WTI的近月原油期货,比如假设现在,那她拿的就是6月到期的WTI期货合约;当它需要滚动合约的时候,就会产生contango(期货价格高于现货价格)的损耗,contango也是期货市场的正态,一般交易远期资产你总得支付一个溢价。所以当USO需要卖出到期合约再买入近期合约的时候,它就必须要低卖高买,长期持有这类原油ETF,耗损是很大的。至于杠杆ETF呢,它除了contango的损耗之外,还有每日Rebalance产生的损耗,更不适合长期持有。

抄底原油股呢?

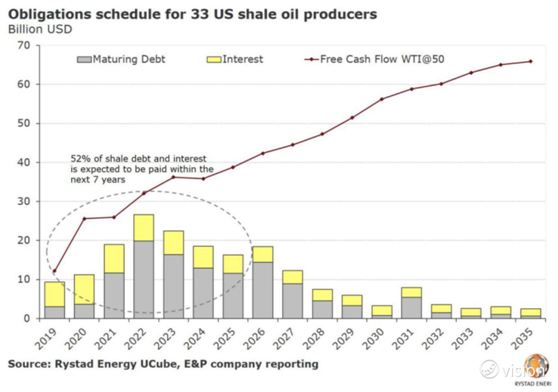

如果你有具体看好标的的话当然可以买,不过老虎证券投研团队在这里提醒一下。一定要注意企业的债务水平和现金流水平,页岩油公司的负债率极高,偿付利息已日益成为整个行业巨大负担。根据穆迪(Moody’s)的数据显示,未来4年美国石油和天然气行业约有860亿美元的债务到期,其中有57%需要在未来2年支付。而随着油价下跌和投资者撤资,很多油气企业将无法继续通过再融资来还债,并且随着信贷市场收紧,他们无法延长债务期限。在如今的形势下,可能会有部分企业走向破产或者被收购的边缘。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )