曲艳丽 | 文

美东时间3月25日盘前,美港股券商老虎证券(NASDAQ: TIGR)发布了财报。

在这份财报中,老虎证券依然是大两位数、甚至翻倍的营收增速,且亏损额大幅缩窄。

值得注意的是,在Non-Gaap下,财报已连续两个季度的净利润转正,Q4实现净利润35万美元。

净利润转正,很多互联网公司都会选择“增收降费”等手段来达到。老虎证券这份财报的特别之处,是它的收入结构出现了巨大的变化,在财报中,透露出从股票经纪商向着综合型券商悄然转型的踪迹。

1、数据中的亮点

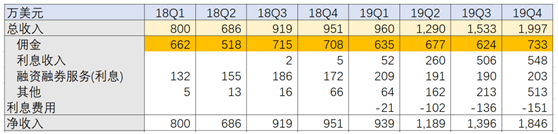

2019年度,老虎证券营收5866.29万美元,同比增长74.8%。其中,第四季度营收1997万美元,同比增长109.9%。

与此同时,成本费用同比下降了大概20%左右。

于是,亏损额大幅收窄,从2018年的-4320.77万美元到2019年的-659万美元。

尤其是Non-Gaap的角度,2019年三季度、四季度连续2个季度出现盈利,Q4净利润35万美元。

US-Gaap即美国会计准则,Gaap与Non-Gaap的差异,就在于美国会计准则将股权激励费用计入管理费,但实际并不影响现金流,Non-Gaap将这笔费用减掉。

按季度数据看,路径更为清晰。过去两年,收入的季度复合增速是14%。

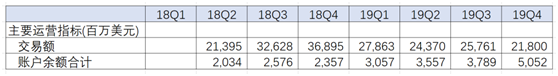

与利润表相互映照的,是经营数据。

截至2019年底,老虎证券的开户数接近65万个,其中,交易账户大约10万个,同比增长超过30%。

而更核心的运营指标:交易额218亿美元,较2018年Q4下降41%。

账户资金余额则超过50亿美元,较2018年Q4增长超过114%。

2019年10月,美股券商发起了零佣金费率之战,考虑到这样的背景,如此业绩殊为不易。在2019年Q4,老虎证券以30%的交易账户增速,录得超过100%的营收增长,一定做对了什么。

2、悄然间的转型

营收的细节处,透露了更多的信息。

老虎证券的佣金收入占总营收的比例,从2018年Q1的82.84%一路下降至2019年Q4的36.69%,这意味着,经纪业务不再是其单一最大的收入来源,老虎逐渐摆脱了对to C的经纪业务依赖。

其他业务收入,包括企业员工激励计划ESOP服务、IPO承销、基金销售等,是增长最快的,从2018年Q1的5万美元,到2018年Q4的66万美元,再至2019年Q4的513万美元,占总收入高达1/4。

也就是说,老虎证券to B的机构业务每年都录得将近10倍的增长。

营收中的另外一大块,融资融券服务费+利息收入,在2019年Q4也占到营收的37.63%,总计751万美元,同比增长4.24倍。

很明显,较一年之前,老虎证券的收入结构更加均衡了。

比起营收增速、是否实现盈利而言,这一点更重要。券商经纪业务有很强的周期性,俗称“看天吃饭”,而业务和收入来源的多元化,令券商的抗风险能力更强,也暗示着老虎证券从股票经纪商向着综合型券商的悄然转型。

从财报上看,这一切,是在短短一两年内完成的。

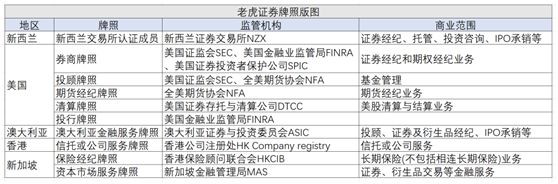

2019年10月,老虎证券获得美国投行牌照。

在2019年,老虎证券共参与了18宗美股IPO发行,并承销了其中的12宗,包括万达体育、网易有道、36氪等,在中概股IPO承销数量上远超其他中资券商投行。

其中,亿航智能(NASDAQ:EH)IPO时,老虎证券与摩根士丹利一同进入承销团,是少数参与承销的华人背景投行之一。

在券商业务中,投行业务因其“高大上”,被视为“标杆”、“明珠”,也是各家券商实力较量的头部战场。

既然要走全业务券商之路,老虎证券自然也不会忘记资管业务。

在Q4财报发布的前一天,老虎证券宣布,将布局财富管理业务,已推出“基金超市”功能。首期上线的,是包括富达、贝莱德、摩根大通、汇丰等的近40只基金产品,货币/债券/股票型基金都有。

早在2018年,老虎证券就曾经尝试过发行ETF,一只同时跟踪中美两国互联网巨头的产品TTTN。

2019年四季度,老虎证券推出了“闲钱管家”,即闲置现金的增值服务。

在券商,有“得账户者得天下”的说法,即一个账户,既可以炒股、也可以理财,经纪业务与资管业务是相互联动的。

无论是银行还是券商,增加由资管业务等带来的中间业务收入比例,都是轻资产运营的重要方向,对资本占用较少。

美国一些券商甚至不惜“零佣金”,以经纪业务为代价来做大财富管理业务。

在2019年,老虎证券还有一项业务,实现了从0到1的突破,即ESOP业务(一体化股权激励解决方案)。老虎证券已累计客户近50家,包括跟谁学、唱吧、爱康医疗等。

互联网程序猿/攻城狮向来是炒美股的中流砥柱,ESOP业务的好处在于,它同时带动了入金人数。Q4新增入金客户数11300人,其中约有20%来自ESOP客户。

总体而言,老虎证券在2019年实现了从经纪业务向投行、资管等业务的覆盖,以及从to C业务向to B业务的延伸。

券商业务是一个整体。经纪业务类似于跑马圈地打地基,而投行、资管业务等是继续往上盖楼。老虎证券的各项业务之间,已经开始出现一定的协同效应。

3、核心能力是牌照

金融,最重要的就是持牌经营。

2019年7月2日,老虎证券以940万美金的对价收购Marsco的100%股权。老虎证券看中的,是Marsco的DTCC清算会员资格。这块清算牌照,至关重要。

Marsco有数十年的清算经验,对监管法规、清算流程都非常熟悉。在老虎证券看来,这比从零开始拿清算牌照,营运和合规风险要小得多。

对于华人背景的互联网券商而言,一步步集齐诸多牌照,谈何容易。

在2019年中拿到的这张清算牌照,某种程度上算是老虎证券的里程碑式事件。

老虎证券创始人巫天华形容清算牌照的作用,就是“缩减对佣金收入的依赖”。

那时候的只字片语,已经显露了老虎证券收入来源多元化的意图。

清算成本的下降,是当然的。更重要的是,业务的灵活性会增加,例如在美国,融资融券只能由清算经纪商开展。

老虎证券将于2020年二季度,开始对美股订单进行自清算。这些都为老虎证券的收入结构进一步均衡,在做准备,且利于账户体系建设。

4、科技与未来

老虎证券创始人巫天华,早年是网易有道搜索技术负责人,是一个痴迷于炒美股的程序员。

当时,因为美股交易工具对华人而言,都不好用,所以巫天华“实在没办法了才自己做”。

正如这一代的很多互联网创业者,一开始可能并非为了做一个企业而做,而是发自初心,“做一个好的东西给自己用”,没想到就做成了一个产业。

互联网精神,以及它对传统产业的塑造,恐怕是我们这个时代最深刻的社会力量。

在所有的创业领域中,金融应该是门槛最高的行业之一,信用、体系的积累都非一日之功。

像老虎证券这样的互联网券商的崛起,出身技术,从互联网切入金融,或将成为与传统金融并驾齐驱的一股新力量。

“2019年,是对老虎非常重要的一年。” 老虎证券创始人及CEO巫天华表示,老虎证券不仅成为一家上市公司,并且各业务线都取得了可观的增长。

从2015年8月上线自主研发的美股交易平台Tiger Trade,到2019年3月登陆纳斯达克,老虎证券已经度过了初步成形的过程,逐渐在羽翼丰满,并走向蝶变时刻。

(免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。

任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。 )